Accueil > Communiqués de presse > 2023 >

Relèvement des taux des livrets réglementés : une affaire d’État

COMMUNIQUÉ DE PRESSE

RELÈVEMENT DES TAUX DES LIVRETS RÉGLEMENTÉS : UNE AFFAIRE D’ÉTAT

Analyse de Philippe Crevel, Directeur du Cercle de l’Épargne

Le Livret A occupe une place à part dans l’imaginaire des épargnants. Possédé par quatre Français sur cinq (55 millions de livrets en circulation), il est de loin le premier produit d’épargne, du moins en nombre. Son encours de 369,1 milliards d’euros (novembre 2022 – source Caisse des dépôts et consignations) le place loin derrière l’assurance vie (1 856 milliards d’euros en novembre – source France Assureurs).

Le succès du Livret A repose sur un triptyque : sécurité, liquidité et « zéro fiscalité ». Le Livret A est garanti par l’État ; l’épargnant peut entrer et sortir à sa guise ; les intérêts versés ne subissent ni impôt, ni prélèvement sociaux. Le Livret A est le produit phare de l’épargne de précaution que chaque Français connaît depuis son enfance.

Le relèvement à 3 % du taux du Livret A est inférieur au taux émanant de la simple application de la formule. Le Gouverneur de la Banque de France a fait jouer la disposition prévue dans l’arrêté du 27 janvier 2021 qui permet de déroger à la formule en cas de circonstances exceptionnelles. Une augmentation supérieure à un point du taux du Livret A aurait eu des incidences sur le coût du crédit pour le logement social. Elle aurait également généré un coût plus important pour les banques et la Caisse des dépôts et consignations. Elle aurait contribué à perturber la hiérarchie des taux. Le Livret A produit de court terme aurait été mieux rémunéré que des produits de long terme. Enfin, une hausse du taux du Livret A en incitant les ménages à épargner peut pénaliser la consommation au moment où elle est étale en raison de la hausse des prix.

1. Les règles de fixation du taux du Livret A et du LDDS

Les taux des produits d’épargne réglementée sont fixés selon les dispositions prévues par l’arrêté du 27 janvier 2021.

Jusqu’en 2004, la fixation du taux des livrets de l’épargne réglementée relevait du pouvoir discrétionnaire du ministre de l’Économie. Afin de mieux protéger les épargnants et de dépolitiser le débat, le gouvernement de Jean-Pierre Raffarin avait retenu une formule reposant sur des paramètres économiques et financiers. À plusieurs reprises, les gouvernements n’ont pas retenu les résultats de la formule qui a connu, par ailleurs, plusieurs évolutions.

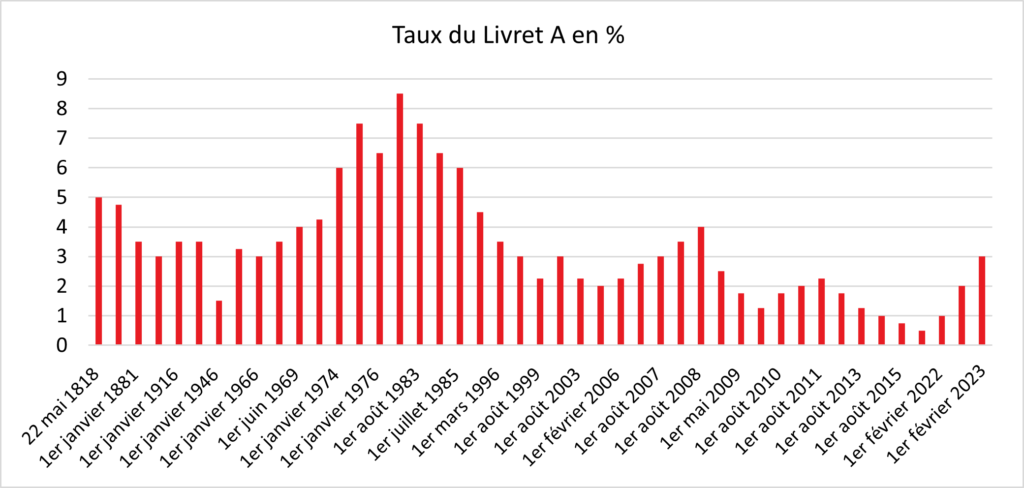

Le taux du Livret A a atteint un point bas le 1er février 2020 à 0,5 %. Son record date d’octobre 1981 à 8,5 % en pleine vague inflationniste.

Le taux est logiquement révisé deux fois par an, le 1er février et le 1er août. En vertu de la formule en vigueur, il est égal à :

a) La moyenne arithmétique entre :

– la moyenne semestrielle des taux à court terme en euros (€STR) tels que définis par l’orientation modifiée (UE) 2019/1265 de la Banque centrale européenne du 10 juillet 2019 sur le taux à court terme en euros (€STR) ;

– l’inflation en France mesurée par la moyenne semestrielle de la variation sur les douze derniers mois connus de l’indice INSEE mensuel des prix à la consommation, hors tabac, de l’ensemble des ménages ;

b) 0,5 % qui joue le rôle de taux plancher.

En synthèse, le taux du Livret A correspond à la moyenne de l’inflation et du principal taux des marchés monétaires des six derniers mois.

Les données utilisées sont celles relatives au dernier mois pour lequel ces données sont connues. La composante « inflation » qui entre dans le calcul du taux du Livret A correspond à la moyenne arithmétique, sur 6 mois, des glissements annuels de l’IPC hors tabac (IPCHT).

En cas de circonstances exceptionnelles, afin de préserver le pouvoir d’achat des épargnants, le Gouverneur peut transmettre au ministre de l’Économie un avis et des propositions de taux dérogeant à la règle.

Le gouverneur peut également, entre les deux modifications traditionnelles, prévoir une révision du taux du Livret A. Au 15 avril et au 15 octobre de chaque année, si la Banque de France estime que la variation de l’inflation ou des marchés monétaires le justifie, son gouverneur peut, en effet, proposer au ministre chargé de l’Économie de réviser les taux au 1er mai ou au 1er novembre.

2. La situation économique et financière pour la révision du 1er février 2023

Après avoir été à son niveau plancher de 0,5 % du 1er février 2020 au 1er février 2022, qui était également son niveau le plus bas depuis sa création en 1818, le taux du Livret A a connu, en 2022, deux hausses le portant successivement à 1 % le 1er février puis à 2 % le 1er août. Ces relèvements étaient avant tout imputables à la remontée de l’inflation qui est passée de 1,6 % en 2021 à 5,2 % en 2022. La résurgence de l’inflation a été plus marquée au second semestre 2022 qu’au premier.

Le relèvement du 1er février sera la troisième en douze mois. Le mouvement de hausse est le plus rapide de l’histoire du Livret A.

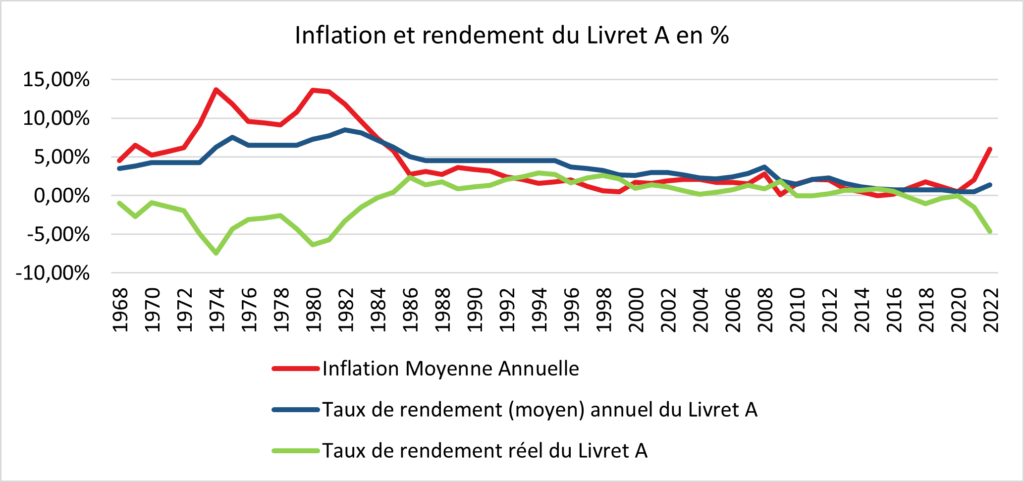

3. Le rendement réel du Livret A reste négatif

Sur l’ensemble de l’année 2022, compte tenu des relèvements de la rémunération du placement, le taux moyen du Livret A a été de 1,37 % soit moins que l’inflation qui s’est élevée à 5,2 %. Le rendement réel a donc été négatif de près de 4 % (3,83 %). Il faut remonter aux années 1980 pour retrouver une tel rendement négatif.

En passant à 3 % au 1er février avec une inflation attendue à 5,5 %, le rendement réel devrait du Livret A rester négatif mais dans une moindre proportion qu’en 2022.

4. Le LDDS, le petit frère du Livret A

Le Livrets de Développement Durable et Solidaire obéît aux mêmes caractéristiques que le Livret A. Il bénéficie du même taux que ce dernier. La France compte 24,5 millions de LDDS. L’encours moyen de ce produit est de 5 100 milliards d’euros. Au 30 novembre dernier, l’encours global s’élevait à 131,3 milliards d’euros.

5. Les conséquences de l’augmentation du taux du Livret A et du LDDS

Le relèvement du taux du Livret A et du LDDS a des conséquences non seulement pour les épargnants mais aussi pour les banques, la Caisse des dépôts et consignations, les bailleurs sociaux, les collectivités locales, les entreprises et l’État.

Quelles conséquences pour les épargnants ?

L’encours moyen des Livrets A est de 5 800 euros. En retenant ce montant, le passage de 2 à 3,0 % génère sur un an un gain de 58 euros, l’ensemble de la rémunération étant alors porté de 116 à 174 euros.

Pour un livret ayant atteint le plafond de 22 950 euros, le gain est de 229,5 euros pour une rémunération globale de 688,5 euros. 4,3 millions de titulaires de Livret A sont au plafond. S’ils ne peuvent plus faire de versements, ils continuent néanmoins à capitaliser les intérêts.

Pour les 24,5 millions de titulaires de LDDS, la hausse est la même. Pour un LDDS ayant un encours de 5 100 euros, correspondant à l’encours moyen, le gain est de 51 euros pour une rémunération globale, toujours sur un an, de 153 euros.

L’attractivité relative du Livret A par rapport aux autres placements

Le taux du Livret A et du LDDS se situe au-dessus du taux moyen des livrets ordinaires (0,3 % en novembre 2022, selon la Banque de France). Les rendements des fonds euros l’assurance vie pour 2022 devraient se situer autour de 1,8 et 2 %. Net d’impôts, ils devraient se situer entre 1,2 et 1,4 % c’est-à-dire au même niveau que le taux du Livret A sur l’année écoulée. Pour 2023, le rendement du Livret A pourrait être supérieur à celui des fonds euros de l’assurance vie, ce qui constituera un précédent, un produit de court terme étant en principe moins bien rémunéré qu’un produit de long terme.

Les conséquences pour le logement social, les banques et l’État

L’augmentation des taux de l’épargne réglementée qui est plus rapide que celle des taux de marché renchérit les coûts de gestion des produits concernés (Livret A, LDDS, LEP et Livret Jeune). Cette augmentation a également des conséquences pour le logement social.

Le relèvement du taux du Livret A augmente le coût de la ressource pour les bailleurs sociaux qui se financent à partir du Livret A. Ce coût prend en compte le taux de rémunération auquel s’ajoute les frais de rémunération des réseaux (0,3 %) et ceux liés à la gestion des prêts. Le coût marginal pourrait dépasser 3,5 % ce qui est supérieur aux taux des emprunts sur les marchés. Le Livret A finance également les collectivités locales qui seront également touchées par la hausse des taux tout comme les PME qui peuvent accéder aux ressources du LDDS.

Le relèvement des taux de l’épargne réglementée génère un surcoût pour la Caisse des dépôts et consignations qui centralise 60 % de l’encours du Livret A et pour les banques en ce qui concerne le solde restant. Le coût global du relèvement pour le Livret A est de 3,69 milliards d’euros dont 1,5 milliard pris en charge par les banques et 2,2 par la Caisse des dépôts. Pour le LDDS, le surcoût est de 1,3 milliard d’euros. Au total, le surcoût pourrait être de 5 milliards d’euros.

L’augmentation du coût du Livret A peut diminuer les recettes de la Caisse des dépôts et, par voie de ricochet, les bénéfices qu’elle verse à l’État.

Une collecte en hausse dans les prochains mois ?

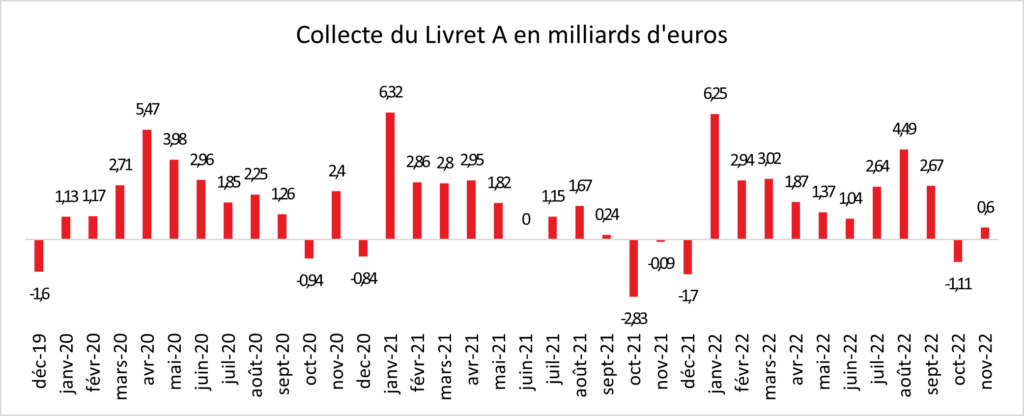

Toute augmentation du taux du Livret A a un effet immédiat sur le collecte. Cet effet dure en règle générale trois mois avant de s’estomper. En 2022, les deux annonces de hausse ont été suivies d’une forte collecte.

Au mois de janvier 2022 (mois de l’annonce du passage à 1 %), la collecte du Livret A a été positive de 6,25 milliards d’euros. Elle a été de 2,94 milliards d’euros en février et de 3,02 milliards d’euros en mars. Elle a diminué en avril à 1,87 milliards d’euros. Elle est remontée au mois de juillet (mois d’annonce du passage à 2 %), atteignant 2,64 milliards d’euros quand, au mois d’août, elle s’est élevée à 4,49 milliards d’euros. Au mois de novembre, la collecte est devenue négative à -1,1 milliard d’euros.

Sur l’ensemble de l’année 2022, marquée par deux relèvements, la collecte a été fortement positive avec (dans l’attente des résultats du mois de décembre), un gain de plus de 25 milliards d’euros. La collecte de 2022 pourrait être pour le Livret A la troisième voire la deuxième (en fonction de décembre) plus importante de son histoire. Pour le moment, les deux collectes les plus importantes sont celles de 2012 (crise des dettes souveraines et relèvement du plafond de 15 300 à 22 950 euros) avec 28,16 milliards d’euros et celle de 2020 (crise sanitaire) avec 26,39 milliards d’euros. En 2022, au-delà de l’effet taux, la guerre en Ukraine et les incertitudes économiques qu’elle a générées ont incité les ménages à mettre de l’argent de côté. La remontée du taux au 1er février 2023 devrait provoquer comme l’année dernière une hausse passagère de la collecte. Elle sera d’autant plus forte que les placements concurrents, à l’exception du Livret d’Épargne Populaire ne peuvent pas offrir un rendement supérieur.

6. Le relèvement du taux du Livret d’Épargne Populaire à 6,1 %

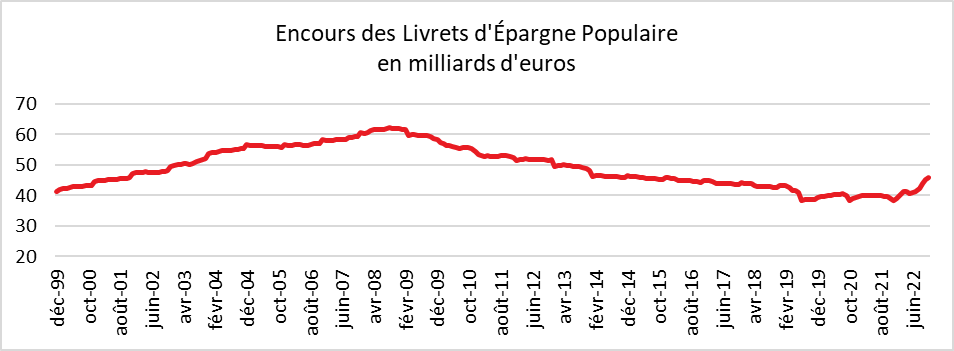

Détenu par 6,9 millions de Français, le Livret d’Épargne Populaire est réservé aux épargnants modestes dont le revenu fiscal de référence était, en 2021, de 21 393 euros pour une part (+ 5 712 € par demi-part supplémentaire).

L’encours moyen du LEP est de 5 600 euros et son plafond est fixé à 7 700 euros. L’encours total de ce produit était, selon la Banque de France, au mois de novembre 2022 de 45,8 milliards d’euros.

Son taux est fonction soit de celui du Livret A soit de l’inflation. Il est fixé par l’arrêté du 27 janvier 2021 de la manière suivante :

La rémunération des LEP est égale au chiffre le plus élevé entre :

a) Le taux du livrets A majoré d’un demi-point ;

b) L’inflation en France.

Comme le taux du Livret A est inférieur à l’inflation c’est cette dernière qui est utilisée pour fixer le taux du LEP.

Le taux du LEP est ainsi passé de 1 à 2,2 % le 1er février 2022 puis à 4,6 % le 1er août 2022 avant d’être relevé à 6,1 % le 1er février 2023. Il est de loin le produit de taux le plus rémunérateur.

Les relèvements du taux du LEP a entraîné une forte hausse de son encours qui est passé de 38,3 à 45,8 milliards d’euros de décembre 2021 à novembre 2022.

7. Le 1er août 2023, une nouvelle hausse possible

Au vu de la hausse des taux des marchés monétaires et du maintien d’une inflation autour de 6 %, le taux du Livret A sera sans nul doute augmenté à nouveau le 1er août 2023. L’inflation étant censée se modérer durant le second semestre, une pause pourrait intervenir par la suite.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com