Accueil > Actualités > Epargne > 2022 >

L’or est-il encore une valeur refuge?

En période d’inflation, des épargnants, sont tentés de s’en protéger en investissant une partie de leurs liquidités en or. Cette tentation est plus forte encore quand l’inflation est la conséquence d’un conflit militaire. Le métal précieux qui a perdu depuis plus de cinquante ans son rôle d’étalon monétaire continue pour autant de jouer celui de valeur refuge. Fin mars, l’once d’or s’échangeait à 1925 dollars à New York, en hausse de 5 % depuis le 31 décembre 2021. En un an, la progression est de 12 %. Elle peut apparaître mesurée au vu du contexte géopolitique et face au rebond de l’inflation. Les investisseurs ne se ruent, pour le moment, pas sur l’or. Ils privilégient les obligations des États les plus solides comme les États-Unis ou l’Allemagne. Les cryptoactifs sont, par ailleurs, considérés par un nombre croissant d’épargnants comme des moyens de sécuriser une partie de leurs liquidités et s’offrir de substantielles plus-values.

Le cours de l’or dépend de la production d’or, de la demande émanant des banques centrales et de celles des investisseurs privés ainsi que des besoins de l’industrie et de la bijouterie/orfèvrerie.

L’or, un métal objet de nombreuses fascinations

L’or, par sa rareté, sa densité, son éclat et sa pérennité, a occupé une place à part dans les échanges. Il y a plus de 6 000 ans, les Égyptiens exploitaient déjà l’or du Nil. Les premières mines ont été ouvertes il y a plus de 5 000 ans. L’utilisation de l’or comme monnaie intervient six siècles avant notre ère, entre 561 et 546 av. J.-C. (dates de début et de fin de règne du roi Crésus sur la Lydie, pays d’Asie Mineure). Il tenait ses richesses du Pactole, la rivière qui cachait une multitude de paillettes d’or. Depuis cette époque, l’or est un symbole de richesse et de puissance. Le métal précieux est également une source de fantasmes. Par sa rareté, l’or permettait une régulation assez facile par les autorités. Sa résistance et sa densité sont deux caractéristiques clés qui lui ont permis de jouer le rôle d’étalon et de réserve.

Tout l’or sorti de terre ou de l’eau est estimé à 177 200 tonnes qui se répartissent entre la bijouterie (85 900 tonnes), l’épargne (35 500 tonnes), les réserves des banques centrales et autres institutions officielles comme le FMI (30 500 tonnes) ainsi que les applications industrielles (21 600 tonnes). Les réserves des gisements encore à exploiter sont évaluées à 54 000 tonnes d’or (source : World Gold Council).

L’or, valeur de réserve pour les banques centrales

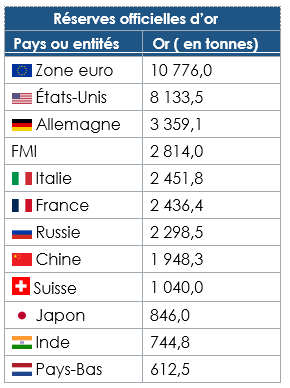

Malgré la fin de la convertibilité du dollar en or le 15 août 1971, et les Accords de la Jamaïque des 7 et 8 janvier 1976 qui ont supprimé officiellement son rôle d’étalon, il reste un des éléments de réserve des grandes banques centrales. Il est un marqueur de puissance. Les États émergents ont, à ce titre, ces dernières années, acquis de l’or afin de se mettre au niveau de leur nouveau statut économique et financier.

La demande d’or, 4 000 tonnes par an

Chaque année, 4 000 tonnes d’or sont échangées sur les marchés. En 2020, en raison de la pandémie, la demande mondiale a baissé de 14 % à 3 759,6 tonnes. Elle est passée pour la première fois depuis 2009, en dessous des 4 000 tonnes sur une année. En 2021, elle a été en hausse pour atteindre 4 021 tonnes selon le World Gold Council. La demande a été en augmentation pour la joaillerie et l’industrie électronique. Les achats des banques centrales ont également augmenté quand celle d’investissement est restée stable. Les fonds négociés en bourse (ETF) adossés à l’or ont diminué de 173 tonnes après avoir connu une progression de 874 tonnes en 2020.

Les principaux producteurs d’or régulent la production afin de profiter de la bonne tenue des prix. Le Ghana, qui est le premier producteur africain, mais également le Soudan, l’Afrique du Sud, le Mali, la Tanzanie, la Côte d’Ivoire et le Burkina Faso pourraient néanmoins en 2022 augmenter leur production.

Les usages variés de l’or

Le secteur de la bijouterie est responsable de plus de la moitié de la demande en or. Les investisseurs hors banques centrales arrivent en deuxième position en représentant un quart de la demande. Les banques centrales suivent avec 15 % de la demande. L’industrie (électronique, informatique, aéronautique…) capte de son côté 14 % de la demande d’or. L’or est un métal apprécié par le secteur de la haute technologie en raison de sa bonne conductibilité électrique. Les smartphones, ordinateurs, télévisions contiennent de l’or. Le seul secteur téléphonique utilise chaque année quelques dizaines de tonnes d’or. Le métal jaune, du fait de sa résistance, est également utilisé par l’industrie aéronautique et spatiale. Les fabricants de satellites et de véhicules spatiaux recourent en quantité non négligeable à l’or. Les panneaux de film polystyrène plaqués d’or sont utilisés afin de réfléchir les rayons infrarouges et stabiliser la température des satellites. L’or est aussi utilisé comme lubrifiant pour les pièces mécaniques d’engins spatiaux. Les molécules d’or ont la capacité de glisser l’une sur l’autre sans se rompre, ce qui procure une action lubrifiante. Dans la construction, l’or est également utilisé. Il entre dans la composition de verres spéciaux, comme ceux qui équipent les façades des immeubles modernes. L’or sert à réfléchir les radiations solaires, ce qui limite la montée en température de l’immeuble, l’été. À l’inverse, il aide à réfléchir la chaleur externe vers l’intérieur, ce qui permet de conserver la chaleur d’un immeuble en hiver. La grande malléabilité de l’or permet de le presser en feuilles d’un micron d’épaisseur. L’or sert alors d’élément de décoration comme pour le Dôme des Invalides à Paris. Il a, en outre, l’avantage de ne pas se corroder. Du fait de sa rareté et de son prix, les industriels tentent de remplacer l’or par d’autres matières premières. Les substituts industriels de l’or sont, le palladium, le platine et l’argent.

L’or est-Il un véritable placement ?

L’or est une valeur refuge mais en tant que matière première, il ne rapporte rien. Il ne sert aucun intérêt, aucun dividende. Malgré tout, il conserve une aura ; son attrait est double. Il peut être un moyen de paiement ultime et générer une plus-value potentielle, sous réserve de l’acheter et de le vendre au bon moment.

L’or placement se présente sous différentes formes. Il peut être acquis de manière physique ou sous forme d’ETC. ou à travers de parts de fonds investissant dans l’or ou dans des sociétés aurifères.

Les placements en or prennent donc la forme :

- de barres et de lingots ou de plaquettes d’une pureté égale ou supérieure à 995 millièmes, de plus de 1 gramme ;

- de pièces de monnaie comme le Napoléon ;

- d’or physique, sous réserve d’un certain degré de pureté ;

- d’or papier représenté par des titres de mines aurifères, des options, des trackers.

Plus de 300 entreprises minières d’or cotées sont présentes sur les places financières, essentiellement américaines, britanniques ou canadiennes.

Le prix de l’or possédé n’est pas égal à son poids. Il faut en effet prendre en compte des facteurs liés au support. Ainsi, le prix incorpore ce qui est appelé la prime de l’or.

La prime de l’or = (la valeur de la pièce – sa valeur en or)/valeur en or

La prime d’or est fonction de la nature du support. Plus les pièces sont petites et difficiles à produire et plus leur prime risque d’être élevée. Elle est également fonction de la qualité de l’épreuve. Une pièce de mauvaise qualité, mal conservée subira une perte de valeur.

La prime dépend enfin de l’offre et de la demande. Elle diffère en fonction du lieu où s’effectue la vente. Les pièces françaises sont moins recherchées à New York, ce qui entraîne une baisse du prix.

Un nombre croissant d’épargnants choisissent non plus la possession directe mais l’achat de titres représentatifs des cours. Pour les titres cotés, ce type de placement prend le nom d’ETF (Exchange Traded-fund). Ce sont des fonds indiciels attachés à un actif coté en Bourse qui a pour but de répliquer un indice de référence. L’or n’étant pas un actif coté, le suivi de son cours passe par un ETC (Exchange Traded-Commodities).

Le principal avantage du tracker or réside dans sa gestion passive et donc peu coûteuse, entre 0,1 % et 0,9 %. Les frais de gestion n’impactent donc que peu le rendement de l’investissement.

En théorie, dans le cadre d’un tracker or, la société de gestion investit sur une dette soutenue par le prix de l’or. Elle n’achète pas directement des lingots. Nombreux d’ailleurs sont les fonds qui ne disposent pas de stock d’or suffisant pour faire face à des retraits massifs de la part des épargnants.

Les facteurs influençant le cours de l’or

Le cours de l’or obéit à de multiples facteurs. Il dépend des aléas de la conjoncture économique et de la géopolitique. Il augmente en période de crise en raison de sa valeur refuge. Si en 2008, il a connu une forte progression, il a enregistré lors de la crise sanitaire et lors de la guerre en Ukraine des progressions plus limitées. Il est aujourd’hui concurrencé par les cryptoactifs voire par d’autres titres financiers réputés résilients. Les politiques monétaires des grandes banques centrales peuvent influer sur le cours de l’or.

Le cours évolue en fonction de l’offre et de la demande. L’offre dépend des volumes extraits et de la demande globale. Chaque année, 3 000 tonnes sont extraites. Les premiers producteurs (2018) sont la Chine (462 tonnes), l’Australie (272 tonnes), la Russie (266 tonnes), les Etats-Unis (210 tonnes), le Pérou (171 tonnes), l’Afrique du Sud (167 tonnes), le Canada (151 tonnes), le Mexique (110 tonnes), le Ghana (104 tonnes et le Brésil (90 tonnes). La demande dépend des politiques des banques centrales d’achat ou vente d’or, des besoins de l’industrie ainsi que ceux de l’orfèvrerie et des épargnants.

Cours de l’once d’or en dollars

L’achat et la vente d’or en France

La loi Hamon de 2014 a renforcé la législation sur les ventes d’or (bijoux, pièces, objets…) afin de mieux protéger les vendeurs qui cèdent leurs biens contre de l’argent. Afin de mieux informer le vendeur, un contrat de prévente est désormais obligatoire. Il doit comporter un certain nombre d’informations telles que le poids et le titrage des bijoux ou des objets, le cours officiel et le prix de vente détaillé (taxes et frais compris). Les négociants doivent afficher les prix de rachat de manière visible. Cette obligation concerne aussi bien les magasins que les sites de rachat en ligne. À défaut, ils s’exposent à une amende de 3 000 euros ou de 15 000 euros si le négociant est une société. Les particuliers qui vendent leur or ont droit à un délai de rétractation de 24 heures. Si, dans ce délai d’un jour, le vendeur souhaite récupérer son bien, il ne peut subir aucune pénalité.

Les sites de vente et d’achat d’or se rémunèrent de différentes manières. Le plus souvent, le paiement passe par le prélèvement d’un pourcentage sur les transactions effectuées. En moyenne, les vendeurs d’or se rémunèrent à hauteur de 2 à 4 % par transaction, et ceux effectuant les rachats entre 4 et 10 %. Les frais sur les trackers sont plus faibles.

La vente de l’or peut être soumise à l’impôt sur les plus-values. Le calcul s’effectue selon des principes comparables à ceux qui régissent les plus-values immobilières : imposition au taux forfaitaire de 19 % + 17,2 % (prélèvements sociaux) soit un total de 36,2 %. La plus-value est réduite de 5 % par année de conservation au-delà de la deuxième. Il y a donc exonération totale après 22 ans de détention.

Le vendeur peut opter pour une taxation forfaitaire de 11 % sur le prix de vente au titre de la taxe sur les Métaux Précieux, à laquelle il faut ajouter 0,5 % de CRDS. Ainsi, la taxation totale est de 11,5 %. Cette imposition s’applique en cas d’absence de preuve de la date d’achat. La vente des bijoux contenant de l’or est exonérée de taxes dans la limite de 5 000 euros. La TVA s’applique sur les ventes d’or pour les pièces dont la prime est supérieure ou égale à 80 %.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com