Accueil > Actualités > Retraite > 2024 >

Les retraités en France : départ plus tardif et érosion du pouvoir d’achat

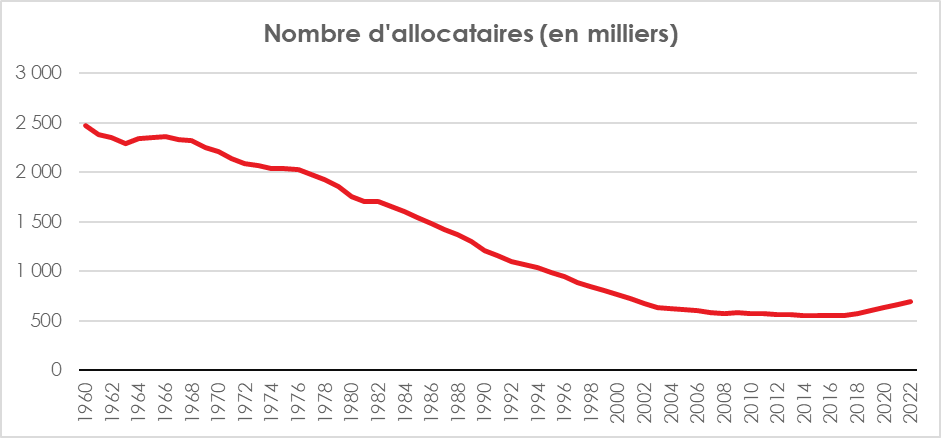

Selon la dernière enquête de la DREES, intitulée Les retraités et les retraites – édition 2024, le système de retraite français a versé des pensions à 17,0 millions de personnes en 2022. Ces bénéficiaires, résidant en France ou à l’étranger, perçoivent tous au moins une pension de droit direct d’un régime français. Ce chiffre représente une augmentation de 175 000 personnes par rapport à 2021, confirmant une croissance annuelle d’environ 1 % depuis 2010. Parmi ces retraités, environ un quart (25,5 %) sont polypensionnés, ce qui signifie qu’ils touchent des pensions issues de plusieurs régimes, notamment en raison de carrières entrecoupées entre le secteur privé, le public et le statut d’indépendant.

Les dépenses de retraite en 2022 : 13,4 % du PIB

En 2022, les dépenses de pensions de vieillesse et de survie se sont élevées à 353 milliards d’euros, soit 13,4 % du produit intérieur brut (PIB) de la France. Ce montant comprend les régimes obligatoires et les prestations de réversion. La part des dépenses de retraite dans le PIB est restée stable depuis 2019, malgré une hausse ponctuelle en 2020 liée au ralentissement économique causé par la crise sanitaire.

Répartition des pensions par régime

Le régime général des salariés du secteur privé constitue le pilier principal du système de retraite en France, versant des pensions de droit direct à 15,1 millions de personnes. D’autres régimes jouent également un rôle-clé, notamment le régime Agirc-Arrco, qui couvre les retraités du secteur privé avec 12,4 millions de bénéficiaires. Les régimes de la fonction publique, couvrant les fonctionnaires d’État et des collectivités locales, versent des pensions à 3,7 millions de retraités. Les régimes spéciaux, comme ceux de la SNCF et de la RATP, comptent un peu moins d’un million de bénéficiaires, tandis que la Mutualité sociale agricole (MSA) assure le versement de 2,3 millions de pensions aux anciens travailleurs agricoles.

L’évolution de l’âge de départ à la retraite et les effets des réformes

En 2022, l’âge conjoncturel de départ à la retraite en France était de 62 ans et 8 mois, soit une augmentation de 2 ans et 2 mois depuis 2010. Cette hausse est principalement due aux réformes de 2010 et 2014, qui ont respectivement relevé l’âge d’ouverture des droits (AOD) et l’âge d’annulation de la décote (AAD). Ces réformes ont pour objectif d’encourager les actifs à prolonger leur carrière pour alléger la pression sur le système de retraite par répartition. En 2022, 19 % des départs à la retraite au régime général étaient motivés par des dispositifs de départ anticipé pour carrière longue, bien que cette proportion diminue progressivement depuis 2017.

Les différences d’âge de départ entre hommes et femmes

D’après la DREES, en 2022, les femmes partaient en moyenne à la retraite à un âge plus avancé que les hommes : 63 ans contre 62 ans et 4 mois pour ces derniers. Cette différence s’explique notamment par les interruptions de carrière plus fréquentes chez les femmes, mais aussi par une tendance croissante de celles-ci à prolonger leur activité professionnelle, rapprochant progressivement leur âge de départ de celui des hommes.

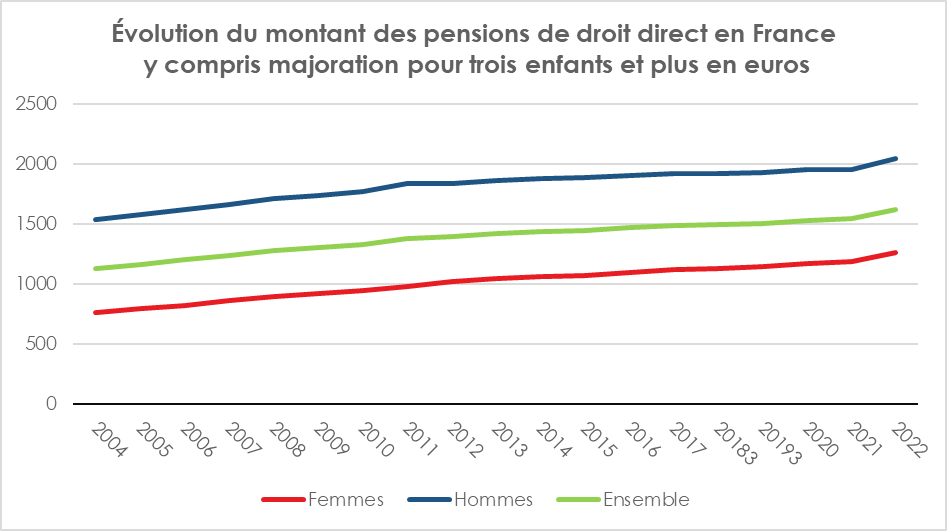

Le montant des pensions de retraite et les disparités entre hommes et femmes en 2022

En 2022, la pension moyenne brute des retraités en France s’élevait, selon la DREES, à 1 626 euros par mois, soit 1 512 euros nets après prélèvements sociaux. Lorsque l’on inclut les pensions de réversion, le montant brut moyen atteint 1 662 euros. Cependant, les pensions des femmes demeurent en moyenne inférieures de 38 % à celles des hommes. Cet écart se réduit à 26 % lorsque les pensions de réversion sont prises en compte.

Cette différence entre les pensions des hommes et des femmes s’explique principalement par des disparités de carrière : les femmes ont souvent des trajectoires professionnelles moins continues, avec des interruptions et des périodes d’activité à temps partiel plus fréquentes. Néanmoins, depuis 2004, l’écart de pension entre les sexes s’est réduit, passant de 50 % à 38 %. Cette amélioration est attribuable à l’augmentation de la participation des femmes au marché du travail et à une meilleure prise en compte des interruptions de carrière dans le calcul des droits à la retraite.

Érosion du pouvoir d’achat des pensions de retraite en 2022

Malgré une revalorisation de 4 % appliquée le 1er juillet 2022 pour compenser l’inflation, le pouvoir d’achat des pensions de retraite a connu une baisse en termes réels. En effet, la pension brute moyenne a diminué de 0,4 % en euros constants entre fin 2021 et fin 2022. Ce recul souligne la vulnérabilité des retraités face aux fluctuations économiques, et met en lumière le défi de préserver leur niveau de vie tout en limitant les pressions financières sur le système de retraite.

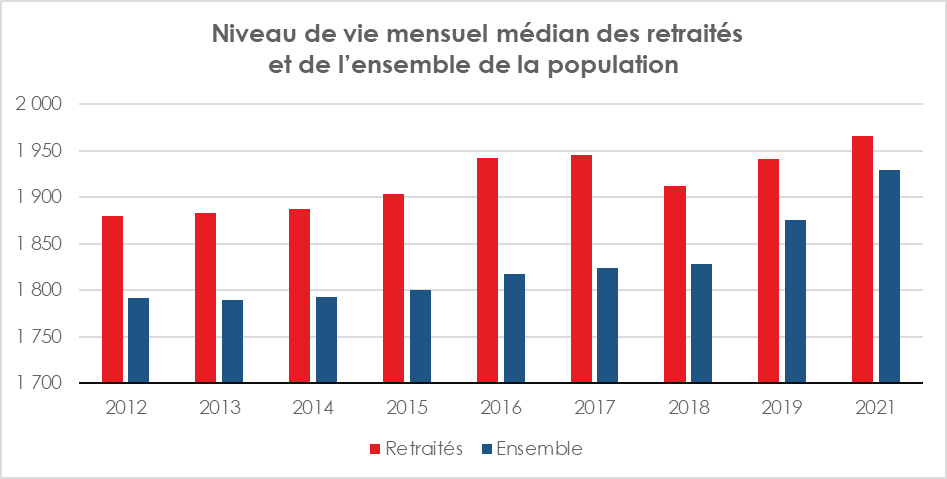

Niveau de vie des retraités en France en 2021 : disparités et impact des minima sociaux

En 2021, le niveau de vie médian des retraités en France métropolitaine atteignait 1 970 euros par mois, soit 2,1 % de plus que le niveau de vie médian de l’ensemble de la population (1 930 euros). Ce chiffre s’explique en partie par l’absence de charges familiales pour la majorité des retraités et par une part plus importante de revenus du patrimoine. Toutefois, cette moyenne masque des disparités importantes : les retraités ayant des carrières incomplètes ou des revenus modestes durant leur vie active affichent un niveau de vie inférieur. De nombreux retraités continuent ainsi de vivre avec des ressources limitées, soulignant l’importance des minima sociaux tels que l’Aspa (Allocation de solidarité aux personnes âgées), qui bénéficiait à 691 000 personnes en 2022.

Disparités territoriales chez les retraités en France

La proportion de retraités au sein de la population âgée de plus de 15 ans varie considérablement selon les régions. En Île-de-France, les retraités représentent moins de 22 % de la population, tandis qu’ils constituent plus de 26 % de la population des régions de l’Ouest, du Sud et du Centre de la France. Ces disparités régionales reflètent des différences historiques en termes de structure démographique et d’espérance de vie. Elles influencent également la dynamique économique des territoires concernés, avec un impact direct sur les services et les besoins locaux.

Les polypensionnés : un quart des retraités en 2022

En 2022, la proportion de polypensionnés atteignait 25,5 %, bien que cette part ait diminué depuis la fusion de la Sécurité Sociale des indépendants (SSI) avec le régime général en 2020 et l’instauration de la liquidation unique des régimes alignés (LURA) pour les assurés nés après 1953. Cette mesure vise à simplifier la gestion des retraites pour les personnes ayant cotisé à plusieurs régimes, facilitant ainsi le calcul et le versement des pensions.

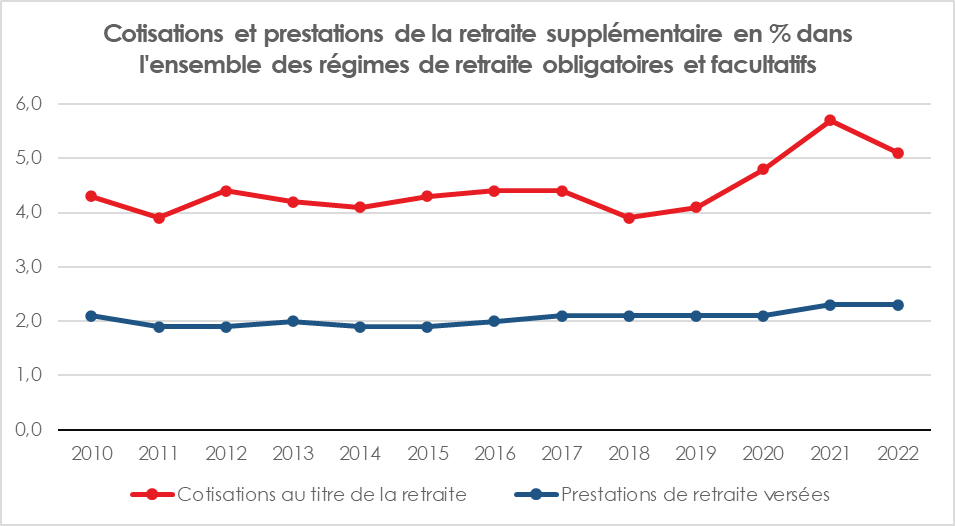

Les suppléments d’épargne retraite : un poids limité mais en croissance

En 2022, les cotisations pour la retraite supplémentaire représentaient seulement 5 % de l’ensemble des cotisations retraite, tandis que les prestations versées en épargne retraite additionnelle s’élevaient à 2 % du total. Bien que la retraite supplémentaire représente encore une part marginale du système, son rôle pourrait croître avec l’évolution des politiques de retraite et la recherche de compléments de revenus pour les futurs retraités.

Les principaux défis du système de retraite français

Les données publiées par la DREES révèlent plusieurs défis majeurs pour le système de retraite en France, illustrant la complexité de maintenir un équilibre durable entre équité et soutenabilité financière.

Vieillissement démographique et pression sur le ratio actifs/retraités

Avec l’espérance de vie qui augmente et un ratio actifs/retraités en baisse, le système de retraite français fait face à des tensions croissantes. En 2022, ce ratio est d’environ 1,71 actif pour chaque retraité, un chiffre bien inférieur aux 2,02 observés en 2004. Cette évolution questionne sur la soutenabilité financière du modèle actuel et sur la nécessité de procéder à des ajustements pour garantir la pérennité des pensions dans un contexte de vieillissement démographique.

Réduction des écarts de pension entre hommes et femmes

Malgré des progrès visant à réduire les inégalités de pension entre hommes et femmes, des disparités importantes demeurent, et leur réduction reste lente. Des progrès restent encore à réaliser afin d’assurer une réelle égalité. Cela passe par la fin des inégalités salariales et par l’augmentation du nombre de femmes parmi les cadres.

Érosion du pouvoir d’achat des retraités

L’inflation et les réformes passées exercent une pression sur le pouvoir d’achat des retraités, qui voit sa valeur diminuer tant en termes relatifs qu’absolus. Cette érosion pourrait aggraver le risque de pauvreté parmi les retraités les plus âgés, rendant essentielle une indexation des pensions adaptée et une réflexion sur les mécanismes de revalorisation pour soutenir le niveau de vie des retraités.

* * *

*

Le rapport 2024 de la DREES sur les retraités traduit bien que le système de retraite français se trouve à la croisée des enjeux démographiques, économiques et sociaux. La question de la soutenabilité du modèle demeure entière. Ce rapport souligne la dégradation du ratio actifs/retraités, le maintien d’écarts importants de pension persistants entre hommes et femmes, et une érosion, ces dernières années du pouvoir d’achat des retraités. La montée en puissance des solutions d’épargne retraite, bien qu’encore marginale, constitue une piste prometteuse pour diversifier les sources de revenus des futurs retraités et alléger la pression sur le système par répartition.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com