Les Français et leur patrimoine

Fin 2015, le patrimoine net des ménages atteignait 10 692 milliards d’euros, soit huit fois leur revenu disponible net. Il est composé pour plus des deux tiers d’actifs non financiers (68 %). 62 % du patrimoine est constitué de biens immobiliers (constructions et terrains), soit 6 619 milliards d’euros. Les logements représentent à eux seuls 3 479 milliards d’euros.

Les actifs financiers des ménages s’élevaient, fin 2015, à 4 841 milliards d’euros. L’assurance-vie est le premier placement avec plus de 1 600 milliards d’euros d’encours. Figurent en deuxième position le numéraire et les dépôts qui atteignaient 1 379 milliards d’euros. Les actions et fonds d’investissement captent 1 353 milliards d’euros mais ils intègrent les parts sociales des entrepreneurs.

Les différents placements des ménages

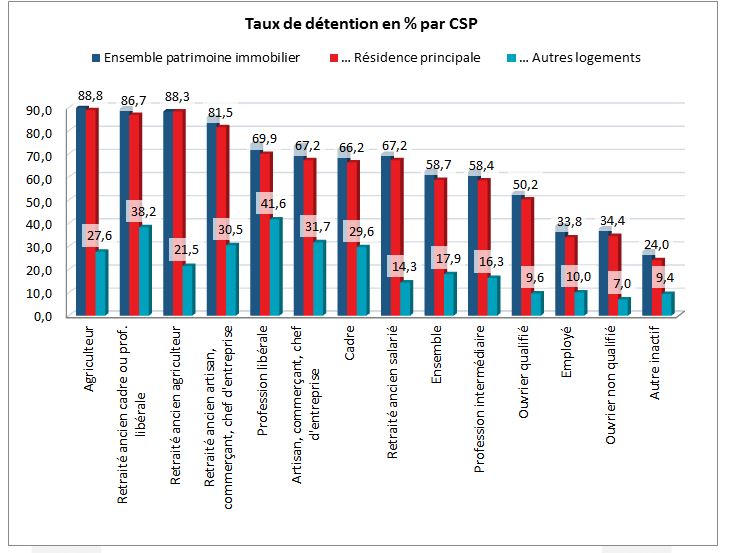

Près de 59 % des Français sont propriétaires de leur résidence principale. Ce taux n’évolue plus depuis la crise malgré la baisse des taux d’intérêt. L’augmentation des prix de l’immobilier et les problèmes d’insertion professionnelle des jeunes actifs expliquent sans nul doute cette stagnation. La proportion de propriétaires est en Europe, en moyenne, de 70 %. Parmi les grands pays, seule l’Allemagne est en dessous de la France. 40 % des ménages de France (hors Mayotte) sont locataires, et cette proportion est stable depuis 1984. 58 % des locataires sont dans le secteur libre (contre 63 % en 1985), 42 % sont donc locataires dans le secteur social.

Sources : INSEE

La possession d’un bien immobilier en plus de la résidence principale reste marginale. Elle est très centrée sur les 20 % des Français les plus aisés en termes de revenus. Ainsi, seulement, 7,60 % des ménages possédaient, en 2015, un bien immobilier mis en location et 4,90 % détenaient une résidence secondaire.

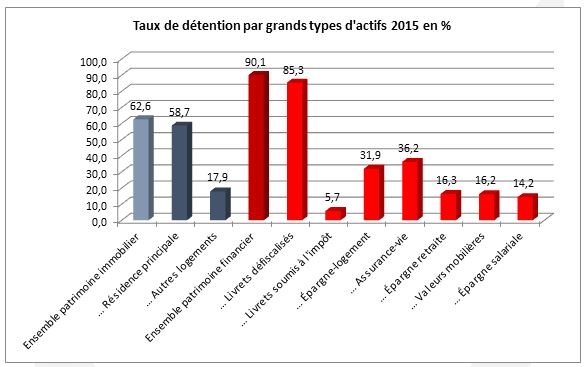

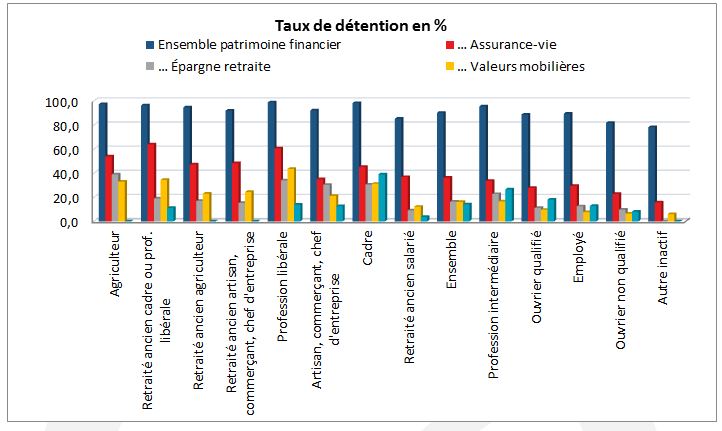

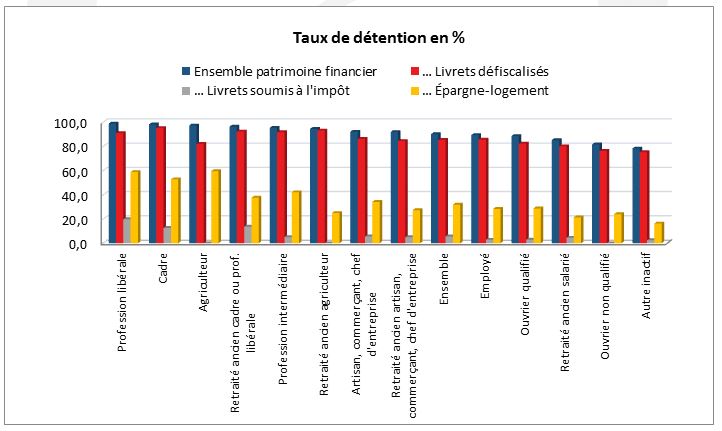

Tous les Français possèdent au moins un placement financier. En effet, plus de 9 Français sur 10 possédaient au moins un produit d’épargne financière (90,1 %). Sans surprise, ce sont les outils réglementés et défiscalisés qui sont les plus largement diffusés (85,3 %). En termes de diffusion, l’assurance-vie arrive en deuxième position (36,2 %) devant l’épargne logement (31,9 %). Ces deux produits sont un peu dans le collimateur des pouvoirs publics qui a décidé, du moins partiellement, de rogner leurs avantages fiscaux. Le Gouvernement souhaiterait sans nul doute que les épargnants s’orientent davantage vers des supports actions détenus sur un compte-titres ou sur un PEA. Il est à souligner que les unités de compte des contrats d’assurance-vie sont assimilables aux organismes de placement collectif détenus sur un compte-titres.

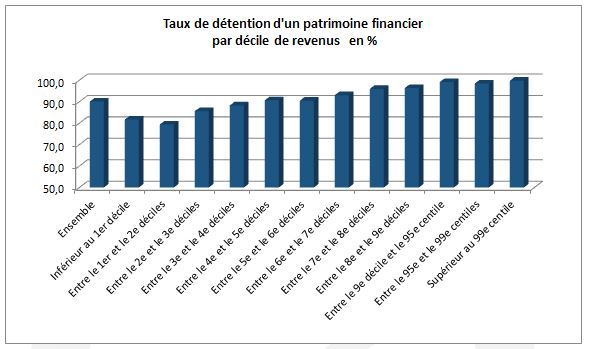

L’épargne financière et les revenus

Le taux de possession d’un produit financier progresse avec le niveau de revenus. À partir du 8e décile, tous les ménages ou presque ont au moins un instrument financier. Ce sont les 20 % des foyers qui ont les plus hauts revenus qui réalisent deux tiers de l’effort d’épargne.

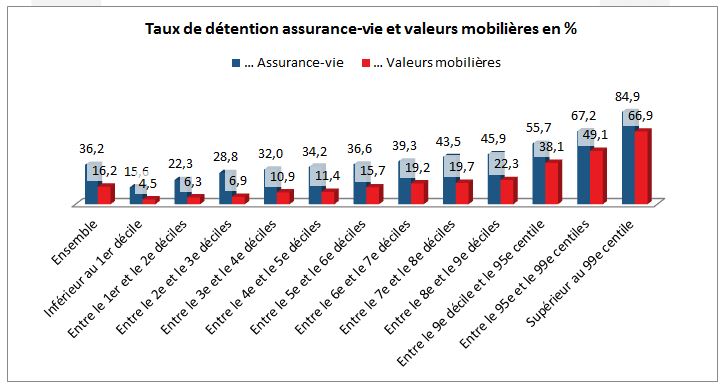

40 % des foyers possèdent au moins un contrat à partir du 7e décile de revenus. Ce taux atteint 85 % pour les 1 % les mieux dotés en revenus. La possession de valeurs mobilières est très concentrée sur les Français les plus aisés. Elle ne devient importante que pour les 10 % les mieux dotés en termes de revenus. Plus des deux tiers des personnes se situant parmi les 1 % les mieux dotés en revenus disposent de valeurs mobilières. La possession d’actions est très concentrée. Elle est un marqueur important, en termes d’âge et de niveau social. En effet, ce sont majoritairement les plus de 50 ans qui possèdent des comptes titres et donc des valeurs mobilières.

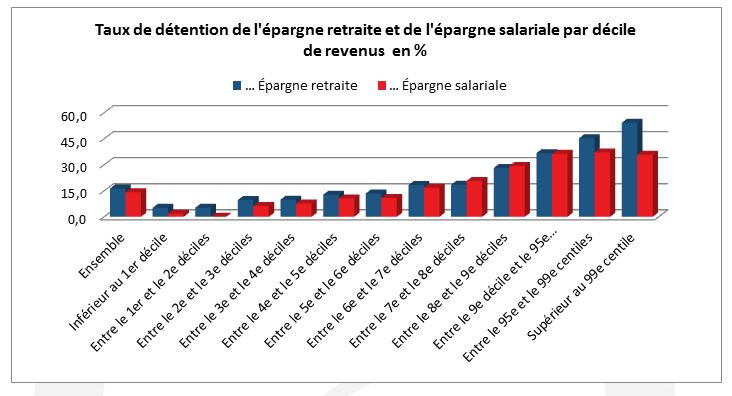

L’épargne salariale comme l’épargne-retraite sont des produits avant tout possédés par les classes moyennes et les classes aisées. Pour les suppléments retraite, cette situation est liée au fait qu’ils visent à compenser le faible taux de remplacement (rapport des pensions par rapport aux revenus d’activité) des catégories sociales supérieures. Par ailleurs, certains produits étant assortis d’un avantage fiscal, ce sont les cadres, les cadres supérieurs et les indépendants qui sont les mieux à même d’en profiter.

Fort logiquement, ce sont les agriculteurs qui sont les mieux dotés en matière d’immobilier. Cela vaut également pour les anciens agriculteurs qui conservent souvent une partie de leurs biens même si la gestion de l’exploitation a été transmise aux enfants. Les anciens cadres sont quasiment tous propriétaires de leur résidence principale. Avec les anciens indépendants, ils sont nombreux à disposer d’une résidence secondaire ou à avoir investi dans l’immobilier locatif.

Les indépendants ont une forte propension à l’assurance-vie et aux valeurs mobilières par rapport aux autres catégories socioprofessionnelles. Les cadres privilégient l’épargne-retraite.

Si les livrets défiscalisés sont présents chez tous les Français, l’épargne-logement est plutôt possédée par les professions libérales et les cadres. Pour des raisons professionnelles, les professions libérales sont celles qui possèdent le plus de livrets bancaires fiscalisés avec lesquels ils peuvent gérer leurs disponibilités.

A lire dans la lettre d’octobre 2017

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com