Accueil > Actualités > Epargne > 2023 >

Les Français, des épargnants européens comme les autres ?

Au plus fort de la crise Covid, faute de pouvoir consommer, les ménages ont, en France comme dans l’ensemble des pays avancés, rempli leur bas de laine. Le taux d’épargne des ménages est ainsi passé de 14,7 % au quatrième trimestre 2019 à 27,3 % au deuxième trimestre 2020 en France et de 6,2 % à 25,6 % en Espagne. Outre-Atlantique, il atteint 26,0 % aux États-Unis au cœur de l’été 2020 en pleine crise sanitaire quand il plafonnait autour de 7 en moyenne dans les années qui précédaient la crise. Si une baisse du taux d’épargne est constatée tant dans la zone euro qu’aux États-Unis en lien avec la résurgence de l’inflation et la guerre en Ukraine, celui-ci demeure à des niveaux supérieurs en zone euro et notamment en France.

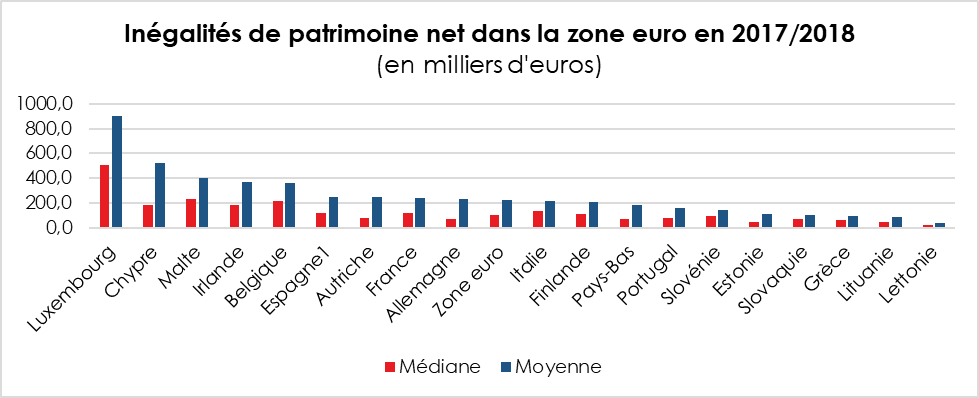

D’importantes disparités de patrimoine au sein de la zone euro antérieures à la crise sanitaire

Selon les dernières données disponibles issues de l’enquête Household Finance and Consumption Survey (HFCS) de l’Eurosystème, le patrimoine net moyen des ménages de la zone euro s’élevait à 228 000 euros en 2017-2018. Le Luxembourg, avec un patrimoine moyen de 899 000 euros, était en tête du classement, suivi de Chypre (524 600 euros) et de Malte (400 700 euros) quand la Grèce, la Lituanie et la Lettonie arrivent dernières avec respectivement 93 300, 83 600 et 42 200 euros. La France avec un patrimoine moyen de 242 000 euros devance l’Allemagne d’une dizaine de milliers d’euros (232 600 euros en moyenne).

Champ : ménages résidant en Autriche, Belgique, Chypre, Allemagne, Espagne, Estonie, Finlande, France, Grèce, Irlande, Italie,Lettonie, Lituanie, Luxembourg, Malte, Pays-Bas, Portugal, Slovaquie, Slovénie.

Source : BCE, enquête HFCS vague 3 – INSEE

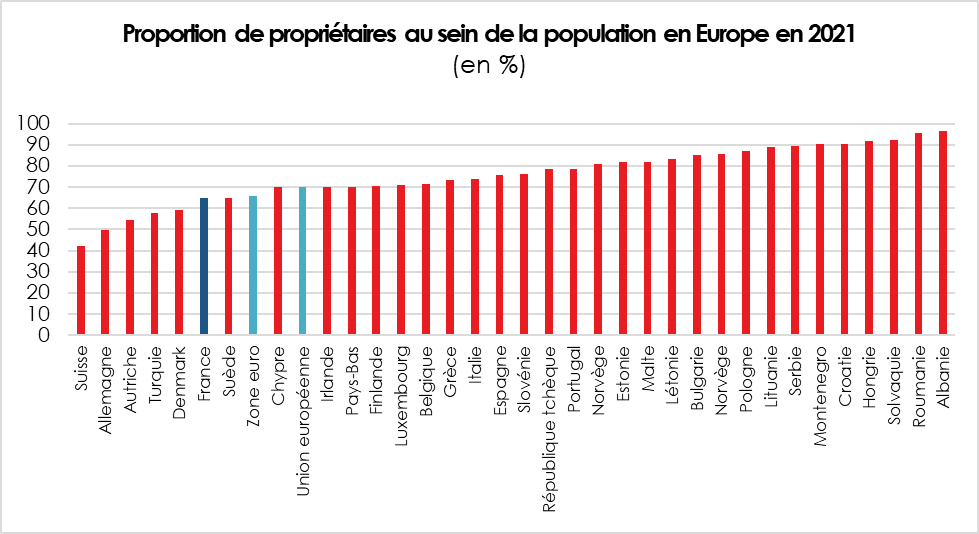

L’immobilier, un moteur pour l’épargne en Europe

Selon les données de l’office européen de la statistique, la France comptait, en 2021, près de 65 % (64,7 %) de propriétaires contre moins de 50 % de la population allemande (49,5 %). Ces ratios sont inférieurs à ceux de la moyenne européenne (respectivement de 65,8 % en zone euro et 69,9 % dans l’Union européenne), en raison des proportions particulièrement élevées de propriétaires dans les pays d’Europe du Sud et de l’Est (plus de 73 % en Italie et en Grèce et plus de 95 % en Roumanie).

Selon l’enquête Household Finance and Consumption Survey (HFCS) de l’Eurosystème précitée, l’immobilier (tous biens confondus) représentait, en 2017-2018, 79 % du patrimoine brut des ménages propriétaires dans les pays membres de l’Union européenne. En ne prenant en compte que la seule résidence principale, ce ratio était de 70 %. La part de la résidence principale dans le patrimoine brut des ménages était respectivement de 64 % en Allemagne, 68,4 % en France et 76 % en Italie.

En lien avec ce qui précède, l’endettement immobilier constitue, sans surprise, une part prépondérante de l’endettement des ménages de la zone euro (près de 89 %). L’endettement immobilier lié à la résidence principale représente en moyenne 37 % de la richesse brute des ménages propriétaires. Ce taux est de 31 % en Allemagne, 32 % en Italie et 36 % en France, contre 49 % en Espagne.

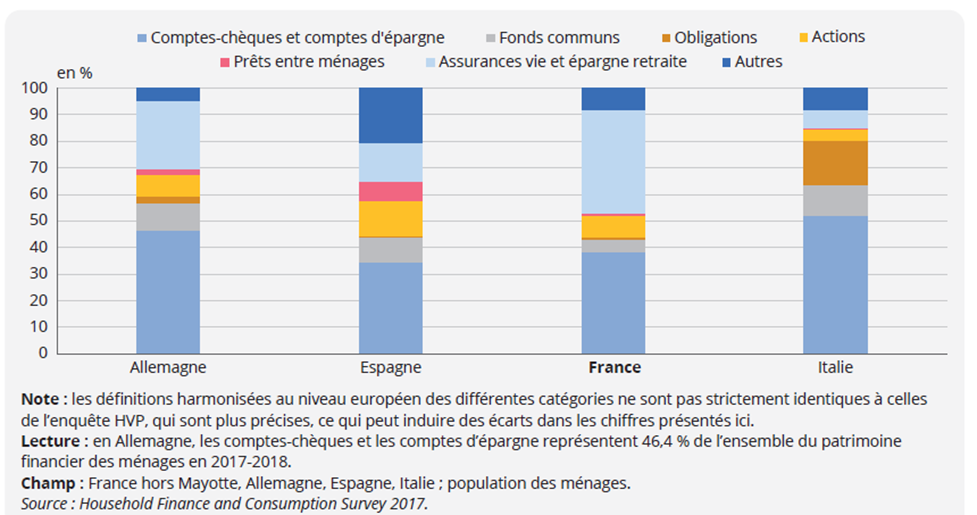

L’aversion aux risques, une exception française ?

Contrairement à quelques idées reçues, le poids élevé de l’épargne liquide n’est pas propre à la France. Sur le vieux continent, de nombreux pays se distinguent par leur moindre appétence pour la prise de risque et le marché actions, en comparaison par exemple des États-Unis. L’épargne de précaution tient une place importante en France mais également en Espagne, en Allemagne ou plus encore en Italie. Ainsi, les produits liquides, tels que les compte-chèques ou comptes d’épargne, représentaient 39 % de l’épargne financière en France contre respectivement 35 % en Espagne, 47 % en Allemagne et jusqu’à 52 % en Italie.

Structure de l’épargne financière des ménages dans les principales économies européennes en 2017-2018 (en %)

Les Européens se distinguent par ailleurs par les véhicules d’épargne privilégiés. Les Allemands sont davantage portés sur les livrets, les obligations et l’assurance vie, les Italiens préfèrent les obligations et les fonds communs de placement, quand en France l’assurance vie tient traditionnellement une place de choix.

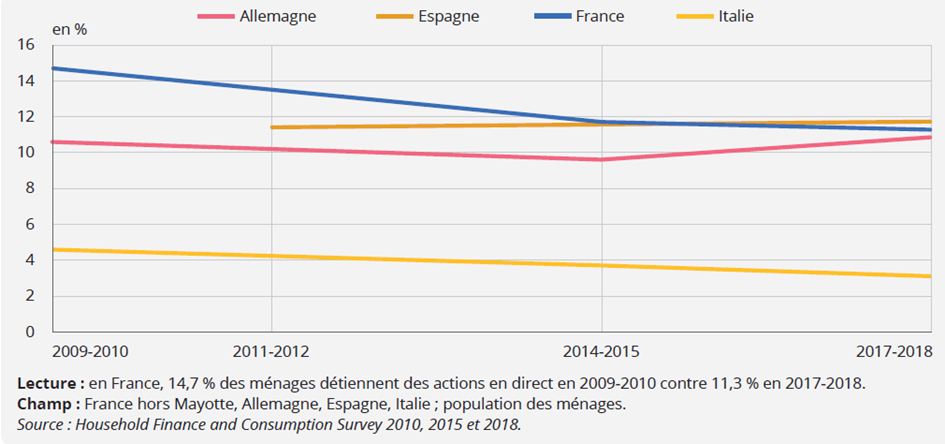

Le retrait du marché actions à la suite de la crise des subprimes de 2008 puis à celle des dettes souveraines en 2011 avait ainsi été constaté en France comme chez nos voisins. En France, 18 % des ménages détenaient, en 2017-2018, au moins une valeur mobilière, soit un peu moins que les Allemands (21 %) et un peu plus que les Espagnols et les Italiens (15 %).

Les récentes données publiées par l’AMF et la Banque de France témoignent d’un tournant dans l’attitude des ménages français. Il conviendra, dès lors, une fois les données disponibles, de vérifier si cet intérêt naissant se manifeste également chez nos partenaires.

Taux de détention directe d’actions dans les principales économies européennes (en %)

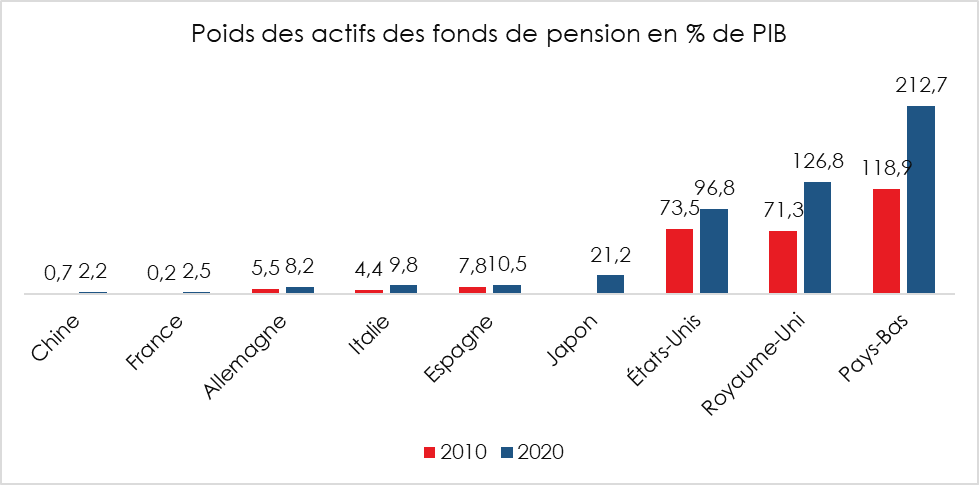

La lente progression des fonds de pension en France

Les actifs des fonds de pension, après avoir effacé les traces de la crise des subprimes, ont connu une forte croissance entre 2010 et 2020. Ils ont presque doublé aux Pays-Bas, passant de 119 % à près de 213 % et sont passés de 73,5 % à 96,8 % aux États-Unis.

En Europe, exception faite des Pays-Bas et de quelques pays d’Europe du Nord ou de tradition anglo-saxonne, la capitalisation tient une place limitée dans les systèmes de retraite. Le poids historique des régimes par répartition et la prise de conscience tardive de la dégradation du taux de remplacement (rapport entre le montant des pensions et celui des derniers revenus d’activité) expliquent cette faiblesse. Aux États-Unis, au contraire, la faiblesse des régimes par répartition incite les ménages à cotiser à des fonds de pension.

Néanmoins, les difficultés engendrées par le choc démographique déjà engagé (baby-boom conjugué à une contraction du taux de fécondité entraînant mécaniquement un recul du nombre d’actifs) conduisent de nombreux pays, dont la France à changer de braquet. Ainsi, en France, les actifs des fonds de pension s’établissent à 2,5 % en 2020 selon l’OCDE, quand ils étaient quasi inexistants en 2010 (0,2 %). Outre la valorisation des actifs sur l’intervalle, le développement du Plan d’Épargne Retraite contribue à la progression de l’épargne retraite. Outre la valorisation des actifs sur l’intervalle, la croissance française est à mettre en perspective avec l’émergence, fin 2019 d’un nouveau produit dédié à l’épargne retraite, le PER. Ce produit, encore jeune, semble néanmoins avoir trouvé son public au regard de son expansion rapide tant en termes de détenteurs que d’encours.

**

*

Les pays européens à l’exception du Royaume-Uni, des Pays-Bas et, dans une moindre mesure, des pays d’Europe du Nord se caractérisent par l’abondance de l’épargne sans risque. Le défi pour l’épargne financière européenne est son allocation afin de financer la transition énergétique. L’Union européenne aurait tout avantage à développer un réel marché unifié de l’épargne tant pour écarter le problème des écarts de taux entre les États membres que pour offrir aux épargnants des placements mieux rémunérés. En lieu et place d’un Livret vert franco-français, l’Union pourrait instituer un plan d’épargne vert accessible à tous les Européens, plan qui permettrait de lever des obligations européennes dans le prolongement de celles créées dans le cadre du Plan de Relance de 2021.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com