Accueil > Actualités > Epargne > 2021 >

Les 3 questions à Philippe Crevel – Juin 2021

Depuis quelques semaines, avec la multiplication des plans de relance, avec l’augmentation des prix des matières premières ainsi qu’avec l’apparition de goulets d’étranglement et de pénurie comme pour les microprocesseurs, la crainte d’un retour de l’inflation est de plus en plus partagée. Les épargnants ont été, dans le passé, les premières victimes de l’inflation. Pensez-vous que cette menace inflationniste est sérieuse ?

Sachons raison garder et évitons de tomber dans le sensationnalisme. La publication d’un ou plusieurs indices ne permet pas de conclure au retour de l’inflation. Nous sortons d’une période extraordinaire, dans le sens littéral du terme, durant laquelle l’inflation était orientée à la baisse faute de demande. Le baril de pétrole, ne l’oublions pas, s’est échangé au mois d’avril 2020 à moins de 20 dollars. La crise sanitaire d’ampleur mondiale, avec ses multiples confinements, a désorganisé les circuits de production. L’économie, depuis un an, vit au rythme des à-coups provoqués par les différentes vagues de l’épidémie. Il est donc assez logique qu’en sortie de crise, des goulets d’étranglement apparaissent, que des pénuries se fassent jour et que les prix des matières premières qui avaient fortement baissé remontent. En outre, ces phénomènes sont accentués par les plans de relance qui arrivent en même temps tout autour de la planète. La question est donc de savoir si l’augmentation des prix est temporaire ou si elle a vocation à s’installer ? Il ne faut pas oublier que l’inflation est une perte de pouvoir d’achat de la monnaie, qui se traduit par une augmentation générale et durable des prix. Elle nécessite, pour s’alimenter, d’une transmission au profit des salaires de la hausse des prix des biens et services. Aujourd’hui, nous constatons un frémissement aux États-Unis. L’inflation a atteint au mois d’avril 4,2 % en rythme annuel, l’inflation sous-jacente (inflation calculée en ne retenant pas les biens et services soumis à fortes fluctuations) s’est élevée à 3 %. L’accélération des prix est, pour le moment, cantonnée aux États-Unis. Toujours au mois d’avril, le taux d’inflation de la zone euro était de 1,6 %, l’inflation sous-jacente étant de 0,8 %. L’Europe sort plus lentement de l’épidémie et les plans de relance y sont plus modestes.

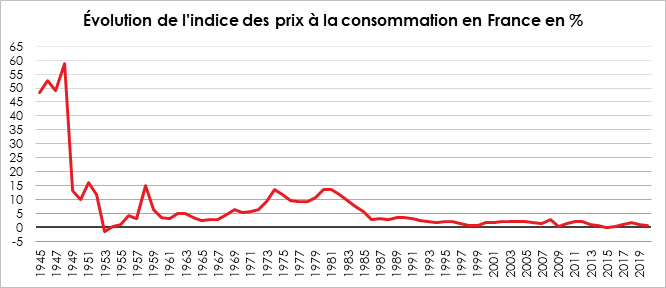

Le retour de l’inflation serait une rupture par rapport à la tendance de ces vingt dernières années. Nous évoluons depuis les années 1990 en basse pression inflationniste au point que les banques centrales ont mis en place des politiques monétaires accommodantes pour essayer de revenir à un taux d’inflation de 2 %. En vingt ans, l’inflation n’a dépassé 2 % en France qu’à cinq reprises. Le Japon est depuis trente ans menacé de déflation malgré une succession de plans de relance et une politique monétaire accommodante.

Dans les années 1970, la bataille contre l’inflation a mobilisé l’énergie qui peinait à obtenir des résultats en la matière. Les règles d’indexation et les anticipations qu’elles généraient expliquaient en partie la persistance des tensions inflationnistes. Les politiques monétaristes issues des thèses de Milton Friedman avaient comme objectif de sortir de la stagflation à travers la fixation de normes de progression de la masse monétaire. Ces politiques ont conduit à une baisse de l’inflation mais des doutes persistent sur leur réel effet. D’autres facteurs structurels expliquent l’éradication de l’inflation. La mondialisation qui a pris forme dans les années 1990 avec la chute de l’URSS et l’ouverture croissante de la Chine sur l’extérieur a accru la concurrence et pesé sur le cours des prix des biens industriels. Le développement des nouvelles technologies de l’information et de la communication contribue également à la concurrence en facilitant le rapprochement de la demande et de l’offre. Avec la montée du chômage, avec la tertiarisation des économies, le rapport de forces s’est dégradé pour les actifs. La désyndicalisation et l’essor du travail indépendant sont les deux symboles de la mutation du monde du travail. Ce cycle peut-il s’achever avec la crise sanitaire ? Plusieurs signaux indiquaient avant même la survenue de l’épidémie que le modèle de croissance était en panne. La mondialisation était, depuis la crise de 2008, contestée comme l’a prouvé la guerre commerciale sino-américaine durant le mandat de Donald Trump. La multiplication des tensions sociales avec, en France, le mouvement des « gilets jaunes » ou la progression des votes contestataires, manifeste de cette volonté de modifier les rapports de forces. La crise sanitaire a accentué cette tendance. Elle a souligné la dépendance des pays avancés vis-à-vis des pays émergents en ce qui concerne l’approvisionnement de certains biens qui se sont révélés essentiels. La volonté de relocaliser certaines activités a été manifestement exprimée. Or, ces relocalisations sont susceptibles d’augmenter le prix des biens concernés. Par ailleurs, des revendications salariales se sont multipliées en particulier au sein des populations en première ligne durant la crise sanitaire. Enfin, les banques centrales ont été contraintes d’accroître fortement leurs rachats d’obligations pour faciliter le financement des États. La base monétaire a augmenté très rapidement. Elle est passée de 1 000 à 7 000 milliards de dollars de 2008 à 2020 aux États-Unis et de 1 500 à 5 000 milliards d’euros pour la zone euro. La base monétaire représentait en 2002 35 % du PIB aux États-Unis contre 5 % en 2008. Pour la zone euro, les ratios respectifs sont 37 et 10 %. Au Japon, la base monétaire représente 130 % du PIB et 100 % en Suisse. Cette augmentation considérable de l’offre de monnaie de banque centrale devrait conduire au recul de la valeur de la monnaie et est propice à une inflation. Ces rachats en cours depuis la crise des subprimes n’ont pas eu, jusqu’à maintenant, les effets attendus. L’inflation s’est logée en partie dans l’augmentation du prix de certains actifs. Depuis 2008, au sein de l’OCDE, le prix des maisons a été multiplié par deux en vingt ans et les indices boursiers par 2,5. L’inflation a été contenue par l’augmentation de l’épargne qui a réduit les tensions sur le marché des biens et services. Les établissements financiers ont dû accroître leurs fonds propres pour respecter le nouveau cadre prudentiel. Les entreprises comme les ménages ont augmenté leur effort d’épargne par peur des crises. Une partie des liquidités a été stérilisée. La crise sanitaire, avec les confinements, a conduit à une augmentation sans précédent de l’épargne. En fonction de l’utilisation de la cagnotte covid-19, l’inflation sera plus ou moins forte. Si tous les ménages décidaient d’utiliser d’un coup tout l’argent accumulé depuis plus d’un, il y aurait un afflux de demandes qui ne pourrait pas être satisfait. Si par précaution, les ménages décident de conserver une partie de la cagnotte et d’accroître progressivement leur consommation, les prix seront moins tendus. D’autres facteurs peuvent également contribuer à un retour de l’inflation, le vieillissement de la population et la transition énergétique. Le premier réduit le nombre d’actifs et augmente celui des retraités, ce qui est logiquement générateur d’inflation. Néanmoins, le Japon nous prouve l’inverse depuis trente ans. La transition énergétique est inflationniste. Pour le moment, la substitution d’énergies renouvelables aux énergies fossiles est coûteuse. Elle entraîne l’obsolescence d’équipements non amortis et nécessite un appui public sous forme de subventions.

Quelles conséquences sur les épargnants ? L’inflation réduit le rendement de leurs produits et érode leur capital. Doit-on s’attendre à ce que les principaux produits de taux affichent des rendements réels négatifs cette année ?

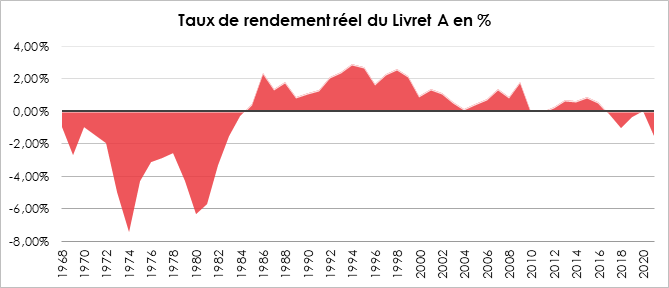

Avec le regain d’inflation et le maintien de taux bas, le rendement réel de nombreux produits d’épargne pourrait être négatif. Ainsi, celui du Livret A devrait être négatif de 1 à 1,5 point. En effet, le taux du Livret A est de 0,5 % et l’inflation devrait se situer entre 1,5 et 2 %. Le rendement réel du Livret A a souvent été négatif. Dans les années 1970 et 1980, il a pu être négatif de plus de 6 points à une époque où l’inflation dépassait les 10 %. En revanche, les années 1990 et 2000 ont donné lieu à un rendement positif, années durant lesquelles les pouvoirs publics ont instauré une formule visant à protéger les épargnants.

Le taux du Livret A est fixé comme la moyenne semestrielle du taux d’inflation et des taux interbancaires à court terme, avec un arrondi calculé au dixième de point le plus proche, sans pouvoir être inférieur à 0,5 %. Une revalorisation pourrait intervenir si l’inflation dépassait 1,5 point. Avec des taux interbancaires qui se situent autour de -0,5 %, le taux du Livret A bénéficiait, jusqu’en début d’année, de la clause plancher de 0,5 %. Avec la remontée de l’inflation, la question du relèvement du taux du Livret A se posera pour le 1er août prochain. Le gouvernement devra choisir entre la rémunération de l’épargne et la relance de la consommation. La tentation sera grande de ne pas revaloriser le taux afin d’inciter les ménages à réduire leur épargne covid-19 mais dans le même temps, le gouvernement devra tenir compte de la proximité croissante des élections nationales. Le dilemme sera compliqué à résoudre…

Pour les fonds euros de l’assurance vie, leur rendement réel devrait être nul à négatif en 2021. En effet, au vu des résultats de l’année dernière, le rendement brut devrait se situer autour de 1,2 %.

La remontée des taux d’intérêt devrait profiter à terme aux fonds euros mais il y a un effet de latence. Les fonds euros sont des tankers. D’autre part, les taux d’intérêt remonteront lentement du fait des interventions des banques centrales. Nul ne doit, en outre, souhaiter une progression brutale des taux qui mettrait sous tension le secteur de l’assurance en raison de la dépréciation de la valeur des anciennes obligations.

Comment les épargnants peuvent-ils se prémunir de l’inflation ?

Pour le moment, les épargnants ont tout avantage à rester calmes, le risque n’étant pas avéré. S’il venait à se concrétiser, les placements actions ont tendance à mieux résister que les valeurs obligataires. Les dividendes suivent l’inflation, les entreprises pouvant adapter en permanence leurs prix. Le taux des obligations est fixé au moment de l’émission sauf en ce qui concerne celles qui sont à taux variable. Par ailleurs, en période d’inflation croissante, les anciennes obligations subissent une décote. Au niveau des actions, il faut privilégier les secteurs où les entreprises peuvent ajuster leurs prix. Les entreprises haut de gamme sont à privilégier. En période d’inflation, il convient d’être vigilant aux ajustements sur le marché des changes qui peuvent obérer des investissements en actions effectués à l’étranger.

L’immobilier est souvent perçu comme une valeur-refuge, que l’on soit ou non en période d’inflation. Dans le passé, les années 1970-1980, années à forte inflation, ont été propices à l’acquisition de biens immobiliers par emprunt car la valeur du capital à rembourser s’érodait d’une année sur l’autre. En revanche, malgré les règles d’indexation des loyers, la rentabilité nette de l’immobilier locatif peut être mise à mal en période d’inflation.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com