Accueil > Actualités > Epargne > 2021 >

Le PER, un outil de négociation sociale

L’épargne retraite en entreprise peut devenir un important moteur du dialogue social dans les prochaines années. La question du niveau de vie à la retraite inquiète une très large majorité des Français. 68 % d’entre eux selon la dernière enquête du Cercle de l’Épargne/Amphitéa de novembre 2020, indique que les pensions seront insuffisantes pour vivre convenablement à la retraite.

Longtemps, la capitalisation était un sujet tabou au niveau de la négociation sociale car elle était perçue comme une menace face à la répartition même si celle-ci représente plus de 97 % des cotisations retraite. L’épargne salariale a prouvé, depuis son introduction en 1959, qu’elle pouvait être un instrument de contrôle et de régulation du capitalisme. La loi PACTE, en créant le Plan d’Épargne Retraite, permet de faire un point entre les différents suppléments de retraite. Elle encourage à la diffusion de ce produit vers les PME qui sont peu couvertes aujourd’hui. Les branches professionnelles offrent un cadre performant pour la mise en place de produits interentreprises et pour faciliter leur diffusion au sein des PME.

La retraite au cœur de l’histoire sociale du pays

La retraite, une affaire vieille de plus de trois siècles en perpétuelle évolution. De la création du premier régime des marins en 1681 à la loi PACTE de 2019, le système de retraite a toujours été un miroir de notre société, une photographie du temps passé et une image du futur. Les avancées sociales sont le fruit de luttes et de négociations sociales. Le système de retraite tel que nous le connaissons actuellement est de nature paritaire. Le régime complémentaire AGIRC/ARRCO en est la meilleure illustration. Sa bonne gestion se traduisant par l’existence de réserves. Le paritarisme associe pleinement justice sociale et efficacité financière. Cette gestion paritaire est plébiscitée par les Français qui estiment que c’est le meilleur système possible pour tout ce qui touche à la protection sociale. Selon une enquête du Cercle de l’Epargne/Amphitéa de 2019, deux tiers des Français estiment que le système de retraite doit être géré de manière paritaire.

La retraite, un sujet à haute sensibilité

On n’a pas vocation à être malade, au chômage mais la quasi-totalité des Français souhaitent pouvoir vivre pleinement leur retraite. La possibilité de partir tôt à la retraite est un sentiment amplement partagé d’où le rejet de tout report de l’âge de départ. Seul un cinquième des Français envisageait un report au-delà de 62 ans de l’âge légal, toujours selon l’enquête de 2019. Même si le système arrive à verser tous les mois des pensions à plus de 16 millions de retraités, les Français sont très sévères à son encontre. 71 % le trouvent injuste et 80 % inefficace. Ce jugement sans modération est lié à la crainte de son éventuelle disparition. 72 % des Français considèrent que le système de retraite peut faire faillite (enquête 2016 du Cercle de l’Épargne/ Amphitéa). Ce taux atteint même 78 % pour les jeunes de moins de 25 ans. Cette appréciation, sans nul doute exagérée, témoigne du sentiment de défiance qui traverse la société française sur ce sujet comme sur d’autres par ailleurs.

Avec le vieillissement de la population, les entreprises risquent, dans les prochaines années, d’être confrontées à des problèmes majeurs de recrutement. Si les années 1980/2020 furent marquées par un sous-emploi chronique, il pourrait en être tout autrement dans les prochaines années. La couverture retraite pourrait être un facteur de choix de l’entreprise pour les salariés comme cela est déjà constaté dans les pays où la couverture de base est moins importante qu’en France. Sans un cadre global au niveau des branches, certains secteurs, certaines entreprises pourraient être avantagés par rapport d’autres.

En finir avec les vieilles querelles

L’épargne retraite représente un tout petit segment de l’épargne et un tout petit segment de la retraite avec 240 milliards d’euros d’encours et 2,4 % des cotisations versées. L’épargne retraite est pour autant un sujet clef du dialogue social. En entreprise, elle constitue un enjeu de la discussion entre partenaires sociaux. La logique paritaire ou participative est évidemment au centre de l’épargne salariale. Elle est présente dans le PERCO qui est le prolongement du Pla d’Epargne Entreprise. Le PERCO intégré le PER à travers son compartiment 2. Les partenaires sociaux participent au contrôle des produits d’épargne salariale en siégeant dans les comités de surveillance.

La présence des partenaires sociaux n’est pas nouvelle au niveau des suppléments de retraite. Après la Seconde Guerre mondiale, des produits retraite sont créés par des mutuelles C0REM) ou par les partenaires sociaux (Préfon). Les articles 89, régimes à cotisations définies peuvent être créés par accord d’entreprise ou de branche. Le PERCO peut être interentreprise, auquel cas des comités de surveillance sont prévus associant des représentants des salariés. Même les produits individuels comme le PERP et les Contrats Madelin sont des contrats souscrits par des associations représentant les adhérents.

Le PER, en reprenant la philosophie de la loi Thomas adoptée en 1997 mais non mise en œuvre, ouvre de nouveaux espaces à la négociation en particulier au niveau des branches. Le PER, en rassemblant tous les segments de l’épargne retraite, crée des ponts entre l’individuel, le collectif et la gestion paritaire. Le PER s’inscrit dans une démarche d’amplification de l’épargne retraite avec à la clé l’ambition d’une diffusion accrue au sein des PME.

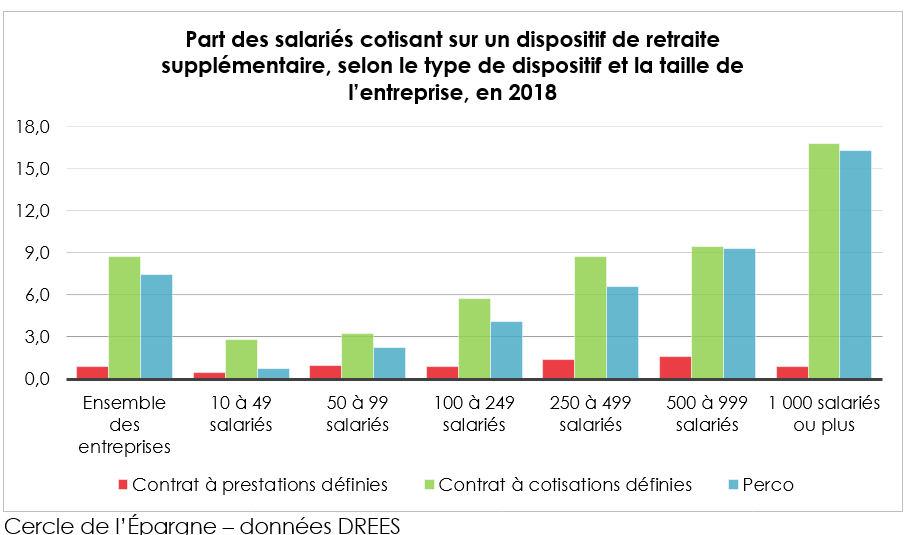

Aujourd’hui, l’épargne retraite reste cantonnée au sein des grandes entreprises. Pour les petites entreprises, les produits d’épargne retraite sont trop contraignants, trop complexes. Le recours à un système de branche serait une source de simplification. La retraite, que ce soit par répartition ou par capitalisation, c’est de l’assurance avec un principe la mutualisation qui offre les avantages du grand nombre et des rendements d’échelle. Un accord branche permet de faciliter l’accès d’un produit réputé encore complexe aux PME, de fixer un cadre commun à un métier, d’harmoniser les règles, et le cas échéant, de les adapter.

Les atouts de la loi PACTE

La loi PACTE vise à diffuser l’épargne retraite le plus amplement possible avec des mesures spécifiques notamment à travers la baisse du forfait social. L’objectif est de fidéliser et d’associer les salariés. Cette loi maintient et étend la logique participative liée à l’épargne retraite collective (épargne salariale). L’épargne salariale est un sujet qui occupe les branches depuis 2001 avec la création des plans d’épargne interentreprises.

L’article 155 de la loi PACTE a renouvelé l’obligation pour les branches professionnelles de négocier un régime de participation et d’intéressement. Les sociétés qui disposent depuis plus de trois ans d’un plan d’épargne entreprise (PEE) ont l’obligation d’ouvrir une négociation avec les représentants du personnel en vue de l’instauration d’un plan d’épargne pour la retraite collectif (Perco) ou d’un régime de retraite supplémentaire à cotisations définies, plus couramment appelé « article 83 ».

Le PER permet de rassembler sous un même produit épargne retraite salariale et épargne retraite collective obligatoire (article 83) avec, à la clef, l’instauration de comités de surveillance. En outre, le PER signé en entreprise permet aux salariés de verser à titre individuel et de bénéficier d’un avantage fiscal à l’entrée ou à la sortie.

Les suppléments de retraite au sein des entreprises devraient être un des thèmes majeurs des négociations sociales des dix prochaines années avec en perspective, une régulation du capital. Ils peuvent, par ailleurs, répondre au manque de fonds propres et faciliter le rebond indispensable de l’investissement.

A lire dans la Lettre N°87 du Cercle de l’Epargne de juillet 2021

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com