Accueil > Actualités > Epargne > 2022 >

Le PER et ses trois bougies

La loi PACTE a créé, depuis le 1er octobre 2019, un nouveau Plan d’Épargne Retraite (PER). Ce produit a, depuis le 1er octobre 2020, remplacé à la commercialisation les produits d’épargne créés ces dernières décennies comme les PERP, les Contrats Madelin, les contrats Préfon, UMR, les PERCO, les articles 83, etc.

Le PER se décline en mode individuel, collectif ou catégoriel. Il offre ainsi la possibilité aux épargnants de regrouper les différents segments de leur épargne en vue de la retraite. À cette fin, la loi PACTE a organisé une large portabilité. Elle prévoit ainsi que le transfert d’un Plan d’Épargne Retraite vers un autre soit gratuit si le produit a été détenu pendant cinq ans. Elle a également prévu une sortie en sortie en capital sur deux des trois segments. Elle autorise la sortie en capital pour les encours constitués à partir de versements volontaires ou issus de l’épargne salariale, et rend le retrait possible pour l’achat d’une résidence principale, quand les versements proviennent de l’épargne salariale ou de versements volontaires des épargnants. Elle a aussi introduit une gestion par horizon pour obtenir le meilleur rendement possible tout en sécurisant progressivement l’épargne capitalisée en fonction de l’âge de l’adhérent.

La loi PACTE a prévu plusieurs dispositions visant à accroître la transparence en matière d’épargne avec une publication en ligne des différents rendements des fonds euros d’une même compagnie d’assurances. Les obligations d’informations ont été accrues. Le 2 février 2022, a été signé un accord de place renforçant la transparence des frais du PER en mettant en place un tableau standard regroupant les frais par catégorie. Cet accord a été étendu à l’assurance vie. Un arrêté du 24 février 2022 a été publié afin de renforcer l’information précontractuelle et l’information annuelle sur les frais du PER et de l’assurance vie.

Des objectifs fixés par le ministre de l’Économie aux résultats

Deux objectifs chiffrés ont été définis par le ministre de l’Économie et des Finances, Bruno Le Maire, en septembre 2019 : atteindre un encours de 300 milliards d’euros pour l’épargne retraite fin 2022 (contre 230 milliards en 2018) et atteindre 3 millions de titulaires d’un des nouveaux PER fin 2022.

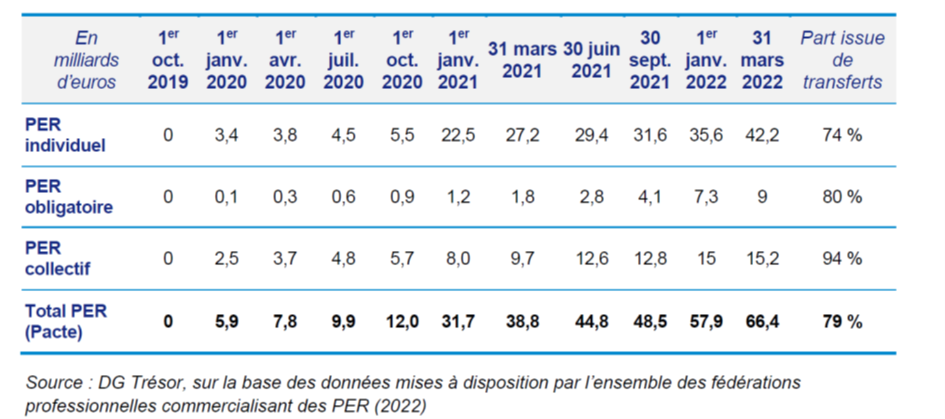

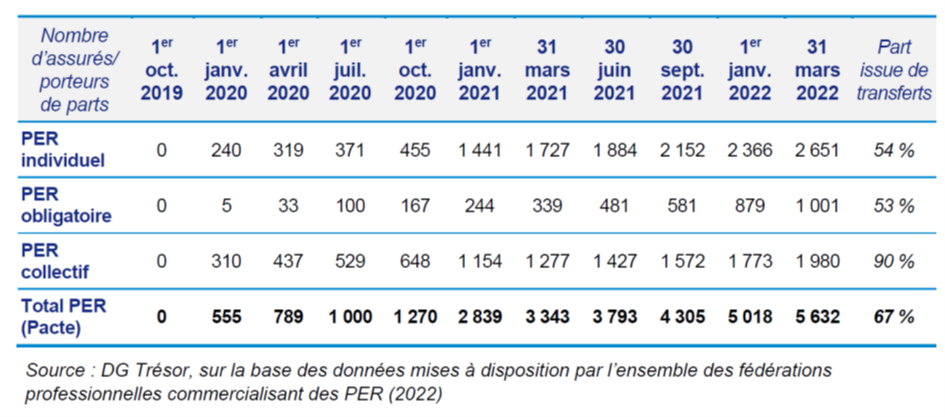

Au 31 mars 2022, les encours totaux sur les produits d’épargne retraite s’élevaient à 279,4 milliards d’euros, dont 66,4 milliards sur les nouveaux PER, soit 24 %. À la même date, on comptait 5,6 millions de titulaires de ces nouveaux produits.

Les encours sur les nouveaux produits créés par la loi Pacte provenaient à 79 % de transferts d’anciens produits et les titulaires de ces anciens produits transférés sur des nouveaux PER représentaient 67 % des titulaires des nouveaux PER. La part des nouveaux PER individuels provenant de transferts d’anciens produits a diminué entre mars 2021 et mars 2022 (74 % en 2022 contre 83 % en 2021).

Pour le PER obligatoire et le PER collectif, plus des quatre cinquièmes de l’encours proviennent de transferts en provenance des contrats article 83 ou des PERCO. Ce résultat est assez logique, de nombreuses entreprises ayant basculé leurs produits souscrits dans le passé sur le nouveau PER. Pour le PER individuel, les transferts représentent les trois quarts de l’encours. Au fil des mois, les transferts perdent en importance.

Volume des encours des nouveaux PER jusqu’au 31 mars 2022

Entre le 31 mars 2021 et le 31 mars 2022, le nombre de titulaires des nouveaux PER a progressé de plus de deux tiers. Le poids des titulaires provenant de transferts des anciens produits d’épargne retraite se réduit de mois en mois. Il est désormais de 54 % pour les PER individuels.

Nombre d’assurés PER (anciens et nouveaux) jusqu’au 31 mars 2022 (en milliers)

Les PER d’entreprise collectif, une forte croissance qui néanmoins se ralentit

Selon la dernière étude de la Dares, en 2020, 29,1 % des salariés ont accès à un plan d’épargne retraite dans les entreprises de 10 salariés ou plus (+0,6 point).

Selon les derniers chiffres de l’Association Française de Gestion, les PERCO (plans d’épargne retraite d’entreprise collectif) et les PER d’entreprise collectif représentent fin 2021 près de 26 milliards d’euros (+15,6 % par rapport à fin 2020). Sur ce montant, les seuls PER d’entreprise collectifs représentent 14,8 milliards d’encours, en bénéficiant à 1,75 million de bénéficiaires dans 118 500 entreprises. Le PER d’entreprise collectif représente donc désormais plus de la moitié des plans d’épargne retraite d’entreprise collectifs (Perco et PER d’entreprise collectif). Selon l’AFG, entre 2017 et 2020, la moitié de la hausse du nombre d’adhérents et le tiers de la hausse des encours sur des dispositifs de retraite supplémentaire sont attribuables aux organismes de gestion d’épargne salariale.

Les versements bruts sur les dispositifs collectifs d’épargne retraite (Perco et PER d’entreprise collectifs) ont augmenté entre 2020 et 2021. Ils se sont élevés à 3,4 milliards d’euros en 2021, contre 3,28 milliards en 2020. 958 millions d’euros de versements volontaires ont été enregistrés, soit une augmentation de 38 % par rapport à 2020, dont 324 millions d’euros de versements volontaires déductibles (soit un doublement par rapport à 2020).

Selon l’AFG, près de la moitié des porteurs de parts d’un PERCO ou d’un PER d’entreprise collectif ont opté pour la gestion pilotée qui permet une désensibilisation progressive du risque en fonction de l’âge et du profil de l’épargnant. Les encours de la gestion pilotée ont atteint 9,2 milliards d’euros en 2021, en croissance de 18,8 % sur un an.

Le nombre d’entreprises ayant souscrit de nouveaux PER ou transformé leurs anciens PERCO a diminué entre 2020 et 2021 (45 700 entreprises en 2021, contre 66 100 en 2020). Les PME sont plus réticentes que les grandes à opérer ce type de transfert. Le Ministère de l’Économie met en avant la complexité des régimes et des effets de seuil, comme arguments jouant contre la diffusion du PER, malgré la suppression du forfait social pour les petites entreprises. Pour autant, plus de 50 % des anciens PERCO ont été transformés en PER collectifs fin 2021 contre 35 % fin 2020.

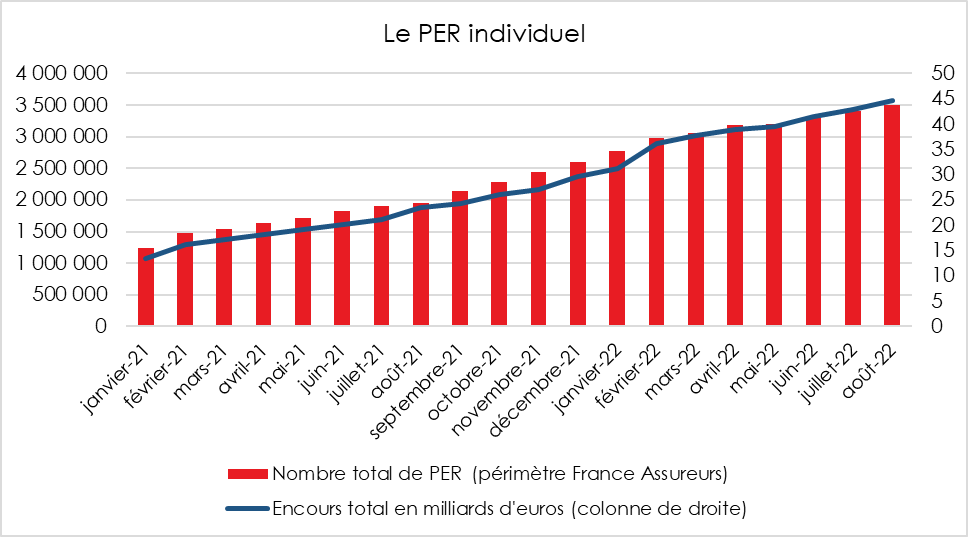

Pour le PER individuel, pas de crise

Du mois de janvier à août 2022, la collecte du PER individuel a atteint +3,5 milliards d’euros. Fin août 2022, le PER comptait 3,5 millions adhérents pour un encours de 43,6 milliards d’euros.

Amélioration de l’information des adhérents

En 2021, le médiateur de l’AMF a souligné une baisse significative des saisines liées à l’épargne salariale. L’amélioration de l’information des adhérents contribuerait à cette baisse. Les titulaires d’un PER collectif reçoivent obligatoirement un relevé annuel complet, avec notamment des informations sur les frais de gestion. De plus, les signataires de l’accord de place du 2 février 2022 se sont engagés à mettre en œuvre un nouveau document standard de transparence tarifaire librement accessible.

Un tableau standard regroupant les frais par catégorie est désormais en ligne sur le site de chaque producteur de PER ou d’assurance vie. Les obligations d’information des adhérents sont progressivement renforcées. Le total des frais supportés par chaque unité de compte ou chaque actif est affiché depuis le 1er juillet 2022 en matière d’information précontractuelle et à partir de 2023 pour la campagne d’information annuelle de l’exercice 2022. Ce renforcement a été mis en place à la suite du rapport du Comité consultatif du secteur financier. Ce rapport soulignait qu’il était en effet très difficile pour les épargnants de se rendre compte de l’importance des frais appliqués sur les PER, dans la mesure où le montant total des frais n’était pas affiché sur les relevés d’information annuels, et rarement disponible sur les sites Internet des organisations proposant des PER.

Le Plan d’Épargne Retraite a répondu aux besoins et aux attentes des ménages. En simplifiant l’offre et en permettant une sortie en capital, il dispose d’une bonne visibilité et attractivité. La déduction fiscale à l’entrée constitue un atout non négligeable pour les personnes imposées aux tranches élevées de l’impôt sur le revenu. La crainte d’une baisse du niveau de vie à la retraite constitue l’argument majeur de souscription. Près des trois quarts des actifs français sont convaincus que leurs pensions ne leur suffiront pas pour vivre correctement à la retraite (sondage Cercle de l’Épargne – Amphitéa – IFOP 2022).

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com