Accueil > Actualités > Epargne > 2022 >

Le Coin des Epargnants : une année 2022 sous tension

Les marchés boursiers, une année à lecture multiple

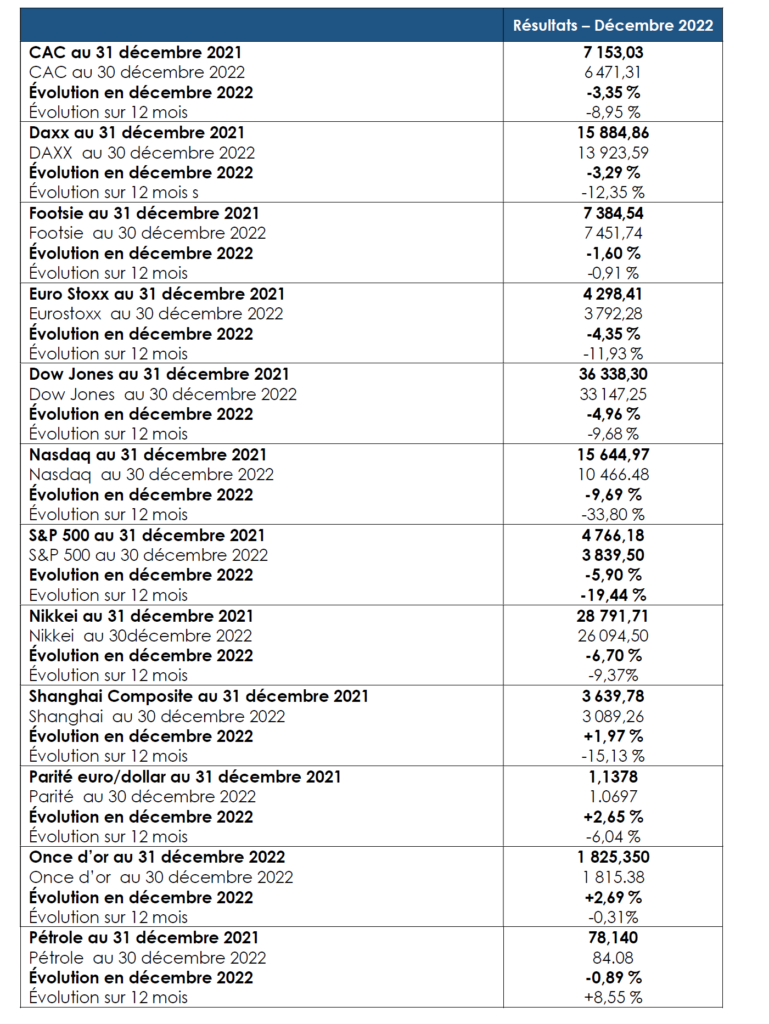

En 2021, le CAC 40 avait progressé de 28,9 % faisant suite à un recul de 7,1 % en 2020, recul provoqué alors par l’épidémie de covid-19. La place parisienne avait connu alors une véritable « remontada » lui permettant de battre me vieux record datant du 4 septembre 2020, au mois de novembre 2021. Le 5 janvier 2022, le CAC 40 a atteint son plus haut niveau à 7 376 points. La résurgence de l’inflation, la hausse des taux directeurs qui en a résulté et la guerre en Ukraine ont provoqué une chute des cours des actions cotées. A la sortie de l’été, la chute du CAC 40 était de plus de 15 %. Grâce à une belle progression durant l’automne, le CAC 40 n’a abandonné cette année moins de 10 % (-8,95 %). La bourse de Paris comme celle des autres pays européens se distinguent par rapport à la place de New York par des reculs mesurés. Le S&P 500 s’est contracté d’environ 20 % et le Nasdaq plus de 33 %.

Malgré les difficultés économiques et politique, le Footsie londonien a gagné cette année près de 1 % grâce à la dépréciation de la livre sterling (cette baisse est neutralisée par la hausse des cours) et l’appréciation des valeurs des compagnies minières et pétrolières. Les indices boursiers européens sont fin 2022 au-dessus de leur niveau ont pratiquement retrouvé leur niveau d’avant pandémie. Pour le CAC40, le gain est de 7 %.

Les entreprises européennes pourtant exposées à l’augmentation des coûts de l’énergie, aux pénuries de biens intermédiaires ont réussi à sauvegarder leur rentabilité. La croissance dopée par les plans de relance et les mesures de soutien des entreprises et des ménages explique la bonne tenue des bourses européennes. La résilience des entreprises a également prouvé que les actions résistent en période d’inflation à la différence des produits de taux. Les profits des entreprises du CAC 40 ont dépassé 72 milliards d’euros sur les six premiers mois de l’année, en hausse de 26 % par rapport au premier semestre 2021. Les chiffres d’affaires publiés au troisième trimestre ont confirmé la bonne santé des entreprises européennes. Plusieurs secteurs ont contribué à la progression des cours au cours du second semestre : l’énergie, la défense, l’automobile, le transport aérien, le luxe. La récession annoncée à de nombreuses reprises n’est pas encore survenue. De nombreux économistes prédisent qu’elle est imminente, en particulier en Europe. En revanche, les analystes demeurent toujours optimistes, s’attendant à une nouvelle hausse des profits, d’environ 2 %. Pour certains, l’année 2023 connaîtra encore une volatilité sur le front des actions quand pour d’autres, elle donnera lieu à une appréciation de leurs cours, le ralentissement de l’économie ayant déjà été anticipé.

Les obligations d’Etat ont quitté le territoire des taux négatifs

L’année 2022 a été marquée par la progression des taux mettant un terme à une dizaine d’années de décrue. Le taux de l’OAT à 10 ans est ainsi passé, en France de 0,2 à 3,1 % du 1er janvier au 31 décembre. L’obligation à 10 ans allemande a quitté le territoire des taux négatifs pour conclure l’année à 2,1 % quand son homologue américain évolue à plus de 3,8 %.

Le pétrole en mode montagnes russes

Sur l’ensemble de l’année, le cours du baril de Brent a progressé de 8,5 % en terminant à moins de 85 dollars quand au mois de mars et au mois de juin il a dépassé les 120 dollars. L’arrêt des importations européennes de pétrole russe ont pesé sur les cours. Le grand nombre de fournisseurs possibles ainsi que le ralentissement de l’économie chinoise et plus globalement mondiale ont conduit le cours du baril à revenir progressivement à son niveau d’avant la guerre en Ukraine.

Le retour des politiques monétaires conventionnelles

Depuis la crise financière de 2007-2009, les banques centrales avaient mis en œuvre des politiques monétaires non conventionnelles reposant sur des taux d’intérêt historiquement bas et sur de massifs rachats d’obligations afin d’éviter la déflation et de relancer l’économie. Lors de la crise sanitaire de 2020, ces politiques ont été accentuées aboutissant à un gonflement des bilans des banques centrales. Avec la résurgence de l’inflation fin 2021 et surtout en 2022 avec la guerre en Ukraine, elles ont été amenées à revenir à des politiques monétaires classiques. Elles ont progressivement arrêté leurs rachats d’obligations, voire décidé de réduire la taille de leur bilan, notamment pour la FED. Pour casser l’inflation, elles ont procédé à des relèvements. Partant de très bas, ces derniers sont jugés importants même s’ils doivent être relativisés au vu de l’inflation.

Mardi 27 décembre, le taux des obligations françaises à 10 ans a dépassé les 3 %, terminant la séance à 3,048 %. Un niveau inédit depuis le printemps 2012. Une première alerte avait eu lieu en octobre, mais le taux français de référence avait finalement reflué sous ce seuil symbolique avant la clôture. Cette augmentation signifie que le service de la dette augmentera, sachant que l’Etat devrait émettre pour 270 milliards d’euros d’obligations sur les marchés en 2022. Cette hausse est la conséquence du relèvement des taux directeurs par la Banque centrale européenne ainsi que de l’arrêt des rachats d’obligation par cette dernière. Par ailleurs, la progression de l’endettement des Etats incite les investisseurs à demander des intérêts plus élevés, investisseurs qui n’anticipent pas, en outre, une baisse rapide de l’inflation. Pour la juguler, les banques centrales sont contraintes de durcir de plus en plus leur politique monétaire. La Réserve fédérale américaine a déjà relevé ses taux de 375 points de base en six mois, réalisant son resserrement monétaire le plus violent depuis les années 1980. La Banque centrale européenne (BCE) a fait passer son taux de dépôt de -0 50 % en juin à 2 %, un rythme de relèvement sans précédent depuis la création de l’euro. La Banque du Japon, qui était la dernière à n’avoir pas augmenter ses taux, a dû s’y résoudre à la fin du mois de décembre.

Le tableau des marchés de la semaine

| Résultats 30 déc. 2022 | Évolution sur une semaine | Résultats 31 déc. 2021 | |

| CAC 40 | 6 471,31 | +0,12 % | 7 153,03 |

| Dow Jones | 33 147,25 | -0,99 % | 36 338,30 |

| S&P 500 | 3 839,50 | -0,14 % | 4766,18 |

| Nasdaq | 10 466,48 | -1,34 % | 15 644,97 |

| Dax Xetra (Allemagne) | 13 923,59 | -0,12 % | 15 884,86 |

| Footsie (Royaume-Uni) | 7 451,74 | -0,28 % | 7 384,54 |

| Euro Stoxx 50 | 3 792,28 | -0,65 % | 4 298,41 |

| Nikkei 225 (Japon) | 26 094,50 | -0,54 % | 28 791,71 |

| Shanghai Composite | 3 089,26 | +1,42 % | 3 639,78 |

| Taux OAT France à 10 ans | +3,106 % | +0,094 pt | +0,193 % |

| Taux Bund allemand à 10 ans | +2,564 % | +0,172 pt | -0,181 % |

| Taux Trésor US à 10 ans | +3,884 % | +0,141 pt | +1,505 % |

| Cours de l’euro/dollar | 1,0697 | +0,35 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 815,38 | +0,64 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 84,08 | +0,75 % | 78,140 |

Etats-Unis/ Europe : où les actionnaires sont-ils les mieux traités ?

Le rendement des actions se mesure comme la somme du taux de dividende (ratio des dividendes versés au cours boursier) et de la plus-value en capital réalisée sur le cours boursier (sur les actions)

Le rendement total de la détention d’actions sur la période 1995-2022 est supérieur aux Etats-Unis avec un ratio de 11,9 %, contre 9,4 % pour la zone euro. Cet écart provient de la hausse plus rapide des cours boursiers aux Etats-Unis. En revanche, le taux de dividendes est plus élevé en zone euro, sans pour autant compenser l’effet cours. En raison du nombre d’actionnaires et d’entreprises cotées plus important aux Etats-Unis qu’en zone euros, le poids des dividendes au sein du PIB y est bien plus important, 7 % contre 4 %. La rémunération globale des actionnaires est également plus importante. Elle atteint 8 % du PIB, contre 4 % en zone euro. Ce résultat est différent du rendement pour les actionnaires de la détention d’actions. La part des profits bruts qui est distribuée (le taux de distribution), sous forme de dividendes ou de rachats d’actions atteint 50 % aux Etats-Unis, contre 25 % dans la zone euro. Les actionnaires sont ainsi privilégiés outre-Atlantique. Le poids des profits distribués (dividendes et rachats d’actions) en fonction de l’investissement est de 60 % aux États-Unis contre 35 % dans la zone euro.

Les actionnaires sont mieux traités aux Etats-Unis qu’en Europe. Le rendement des actions y est supérieur, la rémunération y est plus élevée et la part des profits distribués y est deux fois plus importante. Les entreprises américaines rémunèrent donc leurs actionnaires nettement mieux que les entreprises européennes. Cette distribution ne pénalise pas pour autant l’investissement qui est plus élevé outre-Atlantique qu’en Europe.

Forte chute des émissions en bourse

En 2022, dans un contexte économique et financier difficile, seulement 1 333 sociétés se sont fait coter à l’échelle mondiale, selon le cabinet EY. Elles ont levé 179,5 milliards de dollars, soit 62 % de moins qu’en 2021. A Wall Street, le nombre d’opérations a reculé de 78 % et leur montant a diminué de 94 % pour s’élever à 9 milliards de dollars, contre 156 milliards en 2021. Ce résultat est le plus bas de ces vingt dernières années. Les SPAC (Special Purpose Acquisition Company, en français société d’acquisition à vocation spécifique) qui portaient ces dernières années le marché des émissions ont été les grandes absentes de l’année (7 % des émissions aux Etats-Unis en 2022, contre 60 % en 2021). Les SPAC sont des sociétés dont les titres sont émis sur un marché boursier en vue d’une acquisition d’une entreprise ou d’une fusion future dans un secteur particulier et avant une échéance déterminée. Les investisseurs n’ont pas souhaité prendre de risque en 2022. Investir dans une entreprise qui décide d’être cotéeconstitue un risque surtout dans un contexte de hausse de prix et de taux.

En Europe, le marché des émissions n’a été animé que par l’introduction en Bourse de Porsche. En quelques heures, Volkswagen a levé la somme record de 9,4 milliards d’euros d’actions ne donnant aucun droit de vote. Mais après Porsche, la deuxième opération a été l’émission des actions de Var Energi, une filiale du pétrolier Eni qui a levé 776 millions d’euros à la Bourse d’Oslo. Au total, en Europe, le nombre d’introductions en Bourse a diminué de 53 %. En revanche, le marché des émissions a été dynamique en Asie Pacifique avec 845 premières cotations. 67 % des fonds levés en 2022 l’ont été au sein de cette zone. 120 milliards de dollars ont été ainsi émis. Cinq des dix plus importantes opérations mondiales se sont déroulées dans cette région.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com