Accueil > Actualités > Epargne > 2022 >

Le Coin des Epargnants du 4 février 2022 : des marchés en plein brouillard

Les marchés chahutés par l’inflation et l’Ukraine

La première semaine de février ressemble à janvier. Les investisseurs s’inquiètent des répercussions d’un éventuel conflit en Ukraine et d’une inflation al maîtrisée. Le rapport sur l’emploi américain, publié vendredi A février, a montré une franche accélération de la croissance des salaires en janvier. La hausse est de 0,7 % sur un mois, ce qui porte leur progression à 5,7 % sur un an, contre 4,7 % en décembre. Au cours des trois derniers mois, les salaires ont augmenté de 7,7 % par rapport aux trois mois précédents. Les arguments pour un resserrement monétaire se multiplient. Sur le marché obligataire, le rendement des bons du Trésor américain à 10 ans a dépassé 1,9 %. Le taux de l’OAT à 10 ans est passé au-dessus de 0,6 % quand celui de son homologue allemand s’élevait vendredi soit à plus de 0,1 %. L’euro s’est apprécié durant la semaine s’échangeant contre 1,14 dollar.

Même si sur la semaine, les indices américains terminent en hausse, celle-ci aura été marquée par un jeudi sombre à défaut d’être noir avec une chute du Nasdaq de près de 4 % en lien avec la déconfiture de Meta après l’annonce d’une baisse du nombre de ses abonnés. Le site Facebook n’attire plus, les jeunes préférant TikTok. Pour la première fois depuis sa création, en 2004, Facebook a perdu, en effet, 4 millions d’utilisateurs entre septembre et décembre 2021. Le réseau social reste néanmoins de loin le leader mondial, avec 1,929 milliard d’usagers quotidiens, et sa famille d’applications, incluant Instagram et WhatsApp, continue de croître à 2,82 milliards. Ce retournement a provoqué une contractualisation de la capitalisation de 200 milliards d’euros le jeudi 3 février. Les résultats ont été, en outre, inférieurs aux prévisions des analystes.Les tensions entre l’Ukraine et l’Otan ont par ailleurs, conduit les cours du pétrole à la hausse, le baril de Brent dépassant les 93 dollars.

Un mois de janvier tout gris pour les marchés

Au mois de janvier, le CAC40 a perdu de 2,45 %. Le Dow Jones a connu son plus forte recul depuis octobre 2020, tandis que le Nasdaq Composite a enregistré une baisse d’environ 10 %. Il faut remonter à novembre 2008 pour observer une telle contre-performance. Pour le premier mois de l’année, les sources d’inquiétudes ont été nombreuses. Arrivent en premier, les tensions géopolitiques en Ukraine se sont accrues avec la concentration de troupes russes à la frontière. L’idée de nouvelles sanctions financières est avancée en cas d’invasion de l’Ukraine. Deuxième raison, la perspective d’une hausse imminente des taux d’intérêt aux États-Unis en lien avec le rebond de l’inflation. Troisième raison, la persistance de la menace épidémiologique pèse sur la croissance.

La BCE ne change rien mais cela pourrait ne pas durer

Lors de la conférence de presse après la réunion du Comité de politique monétaire de la Banque centrale Européenne, Christine Lagarde a déclaré que « l’inflation se maintient à un niveau élevé plus longtemps que nous ne le pensions » ajoutant que les « risques sont orientés à la hausse, plus particulièrement à moyen terme […] Le conseil des gouverneurs est unanimement préoccupé par l’inflation ».

Cette annonce est intervenue après la publication de l’indice des prix à la consommation de la zone euro qui a atteint 5,1 % sur un an en janvier, bien au-delà de l’objectif de la BCE de 2 % et, surtout, des estimations des économistes, qui tablaient sur 4,4 %. Christine Lagarde a souligné que pour l’heure, cette inflation ne génère que peu d’effets de second tour, c’est-à-dire de hausse des salaires.

La BCE a laissé ses taux directeurs inchangés lors de cette réunion et à la question d’un relèvement futur, Christine Lagarde a indiqué « je ne prends jamais d’engagements sans les assortir de conditions et il est encore plus important en ce moment d’être très attentif. Nous évaluerons la situation très attentivement en fonction des données. Nous effectuerons ce travail en mars ». D’improbable, le scénario d’un relèvement du loyer de l’argent cette année, semble désormais possible du moins pour les investisseurs. Selon les anticipations compilées par Bloomberg, la probabilité d’une hausse des taux de la BCE en juin est évaluée à 80 %. Celle de deux relèvements d’ici octobre est évaluée à 100 %.

S’il faudra attendre mars pour en savoir davantage sur les intentions de la BCE, cette dernière continue de réduire ses rachats de titre. Le programme d’achats d’urgence face à la pandémie (PEPP) prendra fin à la fin du mois de mars et les rachats réalisés dans le cadre de l’APP (programme d’achat d’actifs) seront progressivement ramenés de 40 milliards d’euros par mois au deuxième trimestre à 20 milliards d’euros en octobre.

Le tableau financier de la semaine

| Résultats 4 février 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 6 951,38 | -0,21 % | 7 153,03 |

| Dow Jones | 35 089,74 | +1,05 % | 36 338,30 |

| Nasdaq | 14 098,01 | +2,38 % | 15 644,97 |

| Dax Xetra allemand | 15 099,56 | -1,43 % | 15 884,86 |

| Footsie | 7 516,40 | +0,47 % | 7 384,54 |

| Euro Stoxx 50 | 4 086,58 | -1,22 % | 4 298,41 |

| Nikkei 225 | 27 439,99 | +2,70 % | 28 791,71 |

| Shanghai Composite | 3 361,44 | +0,00 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,647 % | +0,283 pt | +0,193 % |

| Taux du Bund allemand à 10 ans (18 heures) | +0,205 % | +0,254 pt | -0,181 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,919 % | +0,143 pt | +1,505 % |

| Cours de l’euro / dollar (18 heures) | 1,1457 | +2,83 % | 1,1378 |

| Cours de l’once d’or en dollars (18 heures) | 1 807,268 | +1,14 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 93,440 | +3,52 % | 78,140 |

Le PER en pointe pour les cotisations de retraite supplémentaire

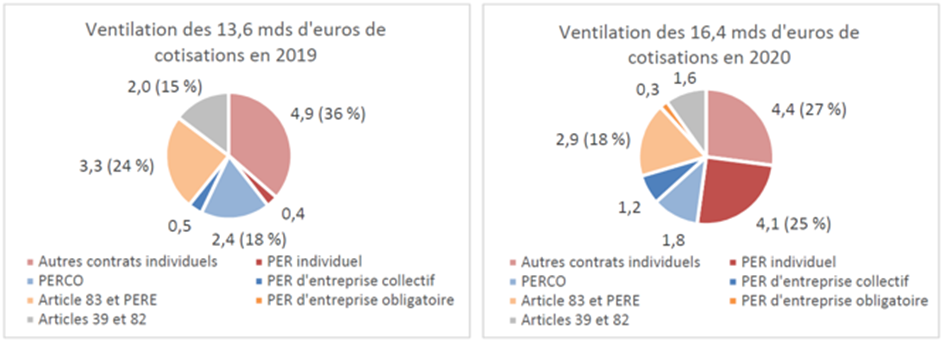

La Direction de la recherche, des études, de l’évaluation et des statistiques (DREES) du ministère des Solidarités et de la Santé a publié les données statistiques sur la retraite supplémentaire de l’année 2020. Malgré la crise sanitaire, 16,4 milliards d’euros de cotisations ont été collectés, en 2020, dans le cadre de contrats de retraite supplémentaire, un montant en hausse de plus de 20 % par rapport à 2019. Cette progression s’explique à la fois par la fin de l’effet prélèvement à la source qui a affecté durant deux années les cotisations de retraite supplémentaire et par le développement du plan d’épargne retraite (PER) individuel. Ces derniers ont représenté, en 2020 (première année de commercialisation du nouveau produit), près de la moitié des cotisations sur les dispositifs individuels (48 %). Les PER individuels, PER d’entreprise collectifs et PER d’entreprise obligatoires ont enregistré respectivement 4,1 milliards, 1,2 milliard et 320 millions d’euros de cotisations fin 2020. Ils représentent ainsi respectivement 25 %, 7 % et 2 % du total des cotisations. Le PER a bénéficié de nombreux transferts en 2020 en provenance des anciens produits d’épargne retraite (PERP, contrats Madelin, etc.).

En 2020, le montant des prestations versées au titre de contrats de retraite supplémentaire s’est élevé à 6,9 milliards d’euros, quasiment autant qu’en 2019. 2,6 millions de personnes ont reçu des prestations de retraite supplémentaire fin 2020, dont 2,4 millions sous la forme de rentes viagères (soit 12 % du nombre de retraités de droit direct des régimes légalement obligatoires).

Ventilation des cotisations de retraite supplémentaire en 2019 et 2020

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com