Accueil > Actualités > Epargne > 2025 >

Le Coin des Epargnants du 3 janvier 2025 : une année sur fonds d’incertitudes

Paris commence mal l’année

Le CAC 40 est passé en-dessous des 7 300 points vendredi 3 décembre. L’indice parisien a poursuivi sa chute en cédant un eu plus de 1 % sur la semaine qui a été amputée d’une journée de cotation.

Les valeurs du luxe sont, en ce début d’année 2025 exposées à la Chine et ont subi un nouvel accès de faiblesse. Le marché détaxé de l’île de Hainan en Chine, un lieu connu pour la vente de produits de luxe, a connu une baisse des ventes de 29,3 % sur l’année écoulée selon les données des douanes chinoises. Les actions de Chine continentale ont connu un recul de plus de 5 % sur la semaine. Le rendement des obligations de l’Etat chinois à dix ans a glissé sous la barre des 1,6 % pour la première fois de son histoire. Les effets des différents plans de relance annoncés ces derniers mois demeurent faibles. La banque centrale chinoise pourrait être amenée à baisser ses taux directeurs.

Les valeurs automobiles sont toujours en souffrance en raison de la faiblesse des immatriculations notamment de véhicules électriques. En France, 1 718 417 immatriculations de voitures particulières neuves ont été enregistrées, soit une baisse de 3,17 % par rapport à 2023. En 2019, 2 214 279 voitures particulières avaient été immatriculées en France. En cinq ans, le marché s’est contracté de 22,39 %. En 2024, les ventes de véhicules électriques ont reculé.

Aux Etats-Unis, l’indice d’activité ISM du secteur manufacturier a dépassé les attentes du consensus Bloomberg en ressortant à 49,3, contre 48,4 en novembre et 48,2 anticipé. Le Président Joe Biden a mis son veto à la vente de U.S. Steel à Nippon Steel, ce qui a provoqué la chute du cours de l’entreprise américaine. Le rachat était perçu comme de manière positive par les investisseurs.

Les indices américains ont légèrement diminué cette semaine sur fond de doutes sur l’orientation de la politique économique américaine avec la future arrivée de Donald Trump à la Maison Blanche.

Petit bilan de l’année boursière 2024

2024 aura été une bonne année pour les actions, à l’exception de celles des entreprises cotées à Paris. Les indices des grandes places financières internationales ont affiché une croissance à deux chiffres et battu de nombreux records au cours de l’année. La baisse des taux d’intérêt a incité les investisseurs à privilégier les actions.

The winner is the United States of America

Les véritables vainqueurs de l’année 2024 sont les indices américains. Avec une croissance résiliente proche de 3 % et un secteur technologique dynamique, l’économie américaine continue d’attirer les capitaux du monde entier. Wall Street a consolidé son statut de première place financière mondiale. L’élection de Donald Trump au mois de novembre, loin d’inquiéter les marchés, a favorisé la hausse des cours. Les investisseurs estiment que les entreprises américaines bénéficieront de la baisse des impôts et de la déréglementation promises par le nouveau président. Ils espèrent que les mesures protectionnistes et anti-immigration, susceptibles de nuire à l’économie américaine, ne seront pas appliquées dans leur totalité.

Le S&P 500 a progressé de 25 % en un an, contre 6 % pour son équivalent européen, le Stoxx 600. En 2023, la valorisation boursière des sociétés américaines avait déjà augmenté plus rapidement que celle des entreprises européennes, avec un écart de 10 points. Compte tenu de la hausse du dollar face à l’euro (+6 %), un investisseur européen ayant placé son capital aux États-Unis aurait vu son investissement s’apprécier de plus de 30 %.

Les valeurs technologiques dopées par l’intelligence artificielle

Le marché des actions américaines a été porté par les grandes valeurs technologiques. Les « Sept Magnifiques » (Apple, Microsoft, Alphabet [Google], Amazon, Nvidia, Meta [Facebook], Tesla) ont enregistré une progression sans précédent grâce à l’engouement des investisseurs pour l’intelligence artificielle. La capitalisation boursière de ces sept entreprises a atteint 12 000 milliards de dollars en 2024. Les actions sont valorisées à 23,5 fois leurs bénéfices anticipés dans deux ans. À titre de comparaison, ce ratio était deux fois plus élevé pour les sept premières capitalisations du S&P 500 en 2000, au sommet de la bulle Internet.

En 2025, l’engouement pour l’IA devrait se poursuivre. Tant que les bénéfices suivront, les valeurs technologiques devraient continuer à progresser, mais à un rythme moins soutenu qu’en 2024. La croissance des profits des « Sept Magnifiques » devrait être de 6 ou 7 points de pourcentage supérieure à celle des 493 autres entreprises du S&P 500. Cet écart de performance opérationnelle pourrait être l’un des plus faibles de ces dernières années.

La contre-performance parisienne

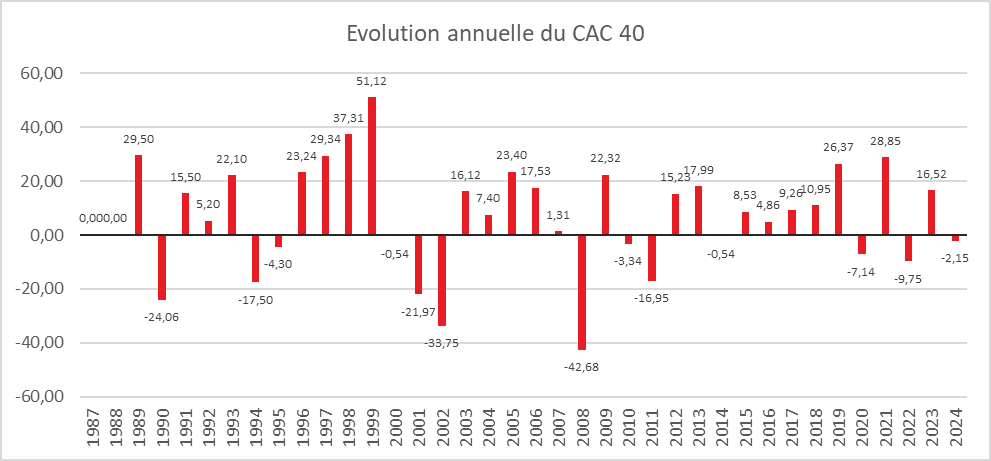

Le CAC 40 est le grand perdant de l’année avec un recul de 2,15 %. Il est l’un des rares indices à avoir enregistré une baisse en 2024. Loin de son record du 10 mai 2024 à 8 259,19 points, le CAC a clôturé l’année à 7 380,74 points. L’indice parisien a été largement distancé par le DAX allemand (+18,85 % sur l’année) et par les indices américains, notamment le Nasdaq (+30 %). Après avoir atteint des sommets en mai, le marché parisien a été affecté par la crise politique liée à la dissolution de l’Assemblée nationale le 9 juin. Le CAC 40 a également souffert des difficultés du secteur du luxe, pénalisé par le ralentissement de l’économie chinoise.

Avec une dette publique atteignant 3 303 milliards d’euros au troisième trimestre 2024 (soit 113,7 % du PIB), un gouvernement instable et un budget absent, la France a découragé les investisseurs internationaux. Le moral des chefs d’entreprise est au plus bas, tandis que les perspectives économiques et d’emploi restent incertaines. Les plans sociaux se sont multipliés (Michelin, Teleperformance, Boiron, Auchan, ArcelorMittal, etc.). En novembre, le spread OAT-Bund a dépassé les 90 points de base, atteignant son niveau le plus élevé depuis 2012, avant de redescendre à environ 83 points en décembre.

Les entreprises françaises, qui étaient sorties renforcées de la crise sanitaire et avaient montré leur capacité à répercuter les hausses de prix, ont été rattrapées par la réalité économique en 2024. Le nombre de défaillances d’entreprises a légèrement dépassé son niveau d’avant la pandémie. Le secteur du luxe, qui représente un cinquième de l’indice parisien, a particulièrement souffert. En 2024, Kering a vu son cours de bourse chuter de 40,29 %. Sur les neuf premiers mois de l’année, le groupe a enregistré un chiffre d’affaires de 12,8 milliards d’euros, en baisse de 12 % sur un an. Le titre LVMH a perdu 13,37 %, et L’Oréal, 24,14 %. Seule Hermès a réalisé une performance notable avec une hausse de +21,01 %, sa clientèle fortunée étant moins affectée par les aléas économiques.

L’industrie automobile européenne, et donc française, a également traversé une période difficile. L’action Stellantis a chuté de 40,2 %, tandis que Michelin a affiché une quasi-stagnation (-2,03 %). Renault, grâce au lancement de plusieurs nouveaux modèles et à la vente d’une partie de ses actions Nissan, a enregistré un gain boursier de 27,49 %. En revanche, STMicroelectronics, un fabricant de semi-conducteurs dont près de la moitié des revenus provient des constructeurs automobiles, a subi une perte de 46,35 % sur son cours boursier.

Le retour du Japon

La Bourse de Tokyo, qui stagnait depuis trois décennies, a connu un rebond en 2024. L’indice Nikkei a progressé de près de 20 % sur l’année. De son côté, l’indice « Shanghai Composite », malgré le ralentissement de la croissance économique chinoise, a enregistré une hausse de près de 14 %, son meilleur résultat depuis 2020.

L’augmentation des valeurs japonaises s’explique en partie par la dépréciation du yen face au dollar. Le gain de 19,2 % pour le Nikkei 225 tombe à 7 % lorsqu’il est exprimé en dollars. L’indice a terminé l’année proche des 40 000 points, franchis pour la première fois en mars, atteignant un sommet de 42 426,77 points en juillet, et dépassant ainsi son record de 1989 (38 915,87 points).

La faiblesse du yen a favorisé les exportations japonaises, dopant les ventes et les bénéfices des grandes entreprises exportatrices. La Banque centrale du Japon est restée prudente, relevant ses taux directeurs à seulement 0,25 % malgré une inflation de 2,7 % en novembre. La Bourse japonaise a également bénéficié d’un regain d’intérêt des épargnants. La hausse des prix et les faibles taux d’intérêt ont incité les ménages à investir leurs liquidités en actions. Les achats par les ménages dans la trentaine et la quarantaine sont en forte hausse, tandis que ceux dans la cinquantaine, encore marqués par l’éclatement de la bulle économique des années 1990, restent prudents. Les mesures fiscales incitatives, telles que l’augmentation des plafonds du Nippon Individual Savings Account (NISA), ont également favorisé ces investissements.

2024, l’année où le bitcoin a atteint 100 000 dollars

En décembre 2024, le bitcoin s’est échangé à plus de 100 000 dollars, enregistrant une hausse de plus de 130 % en un an. Cette flambée s’explique par l’essor des ETF (fonds négociés en bourse) liés au bitcoin et par l’engouement de Donald Trump pour les cryptoactifs. Ce dernier a promis une déréglementation du marché des cryptomonnaies et nommé Paul Atkins, un avocat favorable à ces actifs, à la tête de la Securities and Exchange Commission.

Au troisième trimestre, le fonds Bitcoin de BlackRock était devenu le quatrième ETF le plus important parmi les fonds spéculatifs, avec une position longue de 3,8 milliards de dollars. Selon PwC, 47 % des hedge funds traditionnels ont investi dans des actifs numériques en 2024, contre 21 % en 2021.

Malgré cela, certains signaux de prudence apparaissent. L’ETF VanEck Digital Transformation, qui investit dans des entreprises liées aux cryptomonnaies, a baissé de plus de 40 % par rapport à son record de 2021. Les NFT CryptoPunks, bien qu’en hausse de 20 % cette année, restent en baisse de près de 70 % par rapport à leur sommet de 2021.

L’institutionnalisation des cryptoactifs devrait lisser leurs cours à l’avenir, rapprochant leurs dynamiques de celles des marchés traditionnels. Des corrélations sont déjà observées entre le bitcoin et l’indice Nasdaq, qui évoluent souvent en parallèle.

2024, une année en or

En 2024, le prix de l’once d’or a progressé de plus de 26 %, marquant sa plus forte hausse depuis 2010. L’or a retrouvé son rôle de valeur refuge dans un contexte de tensions internationales (guerre en Ukraine, conflit au Proche-Orient, guerre commerciale avec la Chine). Les banques centrales des pays émergents ont continué à acheter de l’or pour diversifier leurs réserves et réduire leur dépendance au dollar.

L’once d’or a atteint un sommet historique à 2 789,95 dollars le 30 octobre 2024 avant de terminer l’année à 2 614 dollars. En valeur actualisée, cependant, son cours reste inférieur à celui de 1980 lors du second choc pétrolier.

2025, une année encore américaine ?

En 2025, la performance du marché actions sera moins dépendante de l’évolution des taux d’intérêt. Elle reposera essentiellement sur les résultats des entreprises. En la matière, les entreprises américains ont un avantage certain. Les investisseurs anticipent 11 % de croissance des profits du S&P 500, contre seulement 3 % en Europe. Le marché boursier américain devrait bénéficier de la bonne tenue de l’activité de l’économie. L’écart avec l’Europe devrait encore s’accentuer. Les États-Unis devraient donc continuer à attirer les capitaux du monde entier. L’Europe est pénalisée par sa faible croissance potentielle. Le vieillissement démographique, l’insuffisance de l’investissement, le coût élevé de l’énergie et le mauvais positionnement du système productif pèsent sur l’activité. Néanmoins, les actions américaines commencent à être chères. Le ratio cours-bénéfices à 12 mois est au-dessus de leur médiane sur 20 ans, même en excluant les grandes valeurs technologiques. En comparaison, le Japon et l’Europe se situent au niveau de leur moyenne sur 20 ans, tandis que la Chine se situe en dessous de ce niveau.

Le tableau de la semaine des marchés financiers

| Résultats 3 Jan. 2025 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 31 déc. 2024 | |

| CAC 40 | 7 282,22 | -1,09 % | 7 543,18 | 7 380,74 |

| Dow Jones | 42 732,13 | -0,58 % | 37 689,54 | 42 544,22 |

| S&P 500 | 5 942,47 | -0,48 % | 4 769,83 | 5 881,63 |

| Nasdaq Composite | 19 621,68 | -0,55 % | 15 011,35 | 19 310,79 |

| Dax Xetra (Allemagne) | 19 909,12 | -0,29 % | 16 751,64 | 19 909,14 |

| Footsie 100 (Royaume-Uni) | 8 223,98 | +0,97 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 871,45 | +0,04 % | 4 518,28 | 4 895,98 |

| Nikkei 225 (Japon) | 39 894,54 | -0,96 % | 33 464,17 | 39 894,54 |

| Shanghai Composite | 3 211,43 | -5,23 % | 2 974,93 | 3 351,76 |

| Taux OAT France à 10 ans | +3,287 % | +0,083 pt | +2,558 % | +3,194 % |

| Taux Bund allemand à 10 ans | +2,422 % | +0,024 pt | +2,023 % | +2,362 % |

| Taux Trésor US à 10 ans | +4,579 % | -0,044 pt | +3,866 % | +4,528 % |

| Cours de l’euro/dollar | 1,0287 | -1,28 % | 1,1060 | 1,0380 |

| Cours de l’once d’or en dollars | 2 639,55 | +1,13 % | 2 066,67 | 2 613,95 |

| Cours du baril de pétrole Brent en dollars | 76,50 | +3,25 % | 77,13 | 74,30 |

| Cours du Bitcoin en dollars | 97 858,93 | +3,69 % | 38 252,54 | 15 406,87 |

Les États-Unis : en pointe pour les levées de fonds

En 2024, les États-Unis sont à l’origine de près de la moitié des capitaux levés dans le monde, contre 37 % en 2023. Ces levées de fonds ont pris la forme d’introductions en Bourse (IPO), d’augmentations de capital, de placements accélérés grâce à des ventes de blocs, ou encore d’émissions obligataires convertibles, échangeables ou remboursables en actions (equity-linked). Les levées de fonds américaines ont représenté 321 milliards de dollars, en hausse de 63 % par rapport à 2023.

205 entreprises se sont fait coter sur le NYSE ou le NASDAQ. Ces appels au marché ont permis aux entreprises de récupérer 33,1 milliards de dollars (+45 % par rapport à 2023). Les États-Unis disposent d’un marché d’actions liquide avec une forte profondeur, grâce à un grand nombre d’entreprises cotées. La puissance du marché américain attire de plus en plus les entreprises européennes. TotalEnergies étudie la possibilité de se faire coter à New York. L’entreprise espagnole Ferrovial a franchi le pas en mars dernier.

Cette tentation devrait conduire les Européens à accélérer la mise en œuvre de « l’Union de l’épargne et des investissements ». Sur le sujet de l’unification du marché des capitaux, les Vingt-Sept ont récemment franchi une étape dans l’harmonisation de leur droit de l’insolvabilité. L’enjeu principal de cette réglementation est de lever les obstacles à l’investissement transfrontalier en harmonisant des règles qui diffèrent encore largement entre les États membres. Actuellement, 27 régimes d’insolvabilité distincts coexistent, compliquant l’évaluation des opportunités d’investissement.

La proposition de directive poursuit les objectifs suivants : garantir que les créanciers puissent récupérer la valeur maximale de la société liquidée, améliorer l’efficacité des procédures d’insolvabilité et accroître la prévisibilité ainsi que la répartition équitable de la valeur récupérée entre les créanciers. Cette proposition prévoit également l’interconnexion des registres bancaires à travers le système BRIS (« Business Registers Interconnection System »).

La présidence polonaise de l’Union européenne, qui a débuté le 1er janvier pour six mois, devra finaliser ce projet de directive. Ce dernier devra être adopté par le Parlement, puis transposé en droit interne.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com