Accueil > Actualités > Epargne > 2024 >

Le Coin des Epargnants du 23 août 2024 : les marchés en hausse en attendant la rentrée

La semaine a été marquée par la hausse de l’euro, profitant des anticipations de baisses des taux directeurs de la Banque centrale américaine. À près de 1,12 dollar vendredi, l’euro a atteint son plus haut niveau depuis le début de l’année. Cette appréciation de l’euro diminue le coût des importations libellées en dollars, notamment pour le pétrole. Le prix de ce dernier est également orienté à la baisse en raison du ralentissement économique en Chine et des craintes concernant l’activité aux États-Unis. L’effet combiné de la baisse des prix et de la hausse du taux de change constitue une bonne nouvelle pour les automobilistes européens.

Jerome Powell, président de la Réserve fédérale américaine, a déclaré lors du symposium de Jackson Hole, qui réunit chaque année à la fin du mois d’août les banquiers centraux, que « le temps était venu » de baisser les taux directeurs, qui sont actuellement à leur plus haut niveau depuis plus de vingt-trois ans. Bien qu’il n’ait pas précisé le calendrier ni l’ampleur des baisses, il a confirmé que les conditions étaient réunies pour les mettre en œuvre. « L’inflation a considérablement diminué. Le marché du travail n’est plus en surchauffe », a-t-il ajouté. Le rythme de la hausse des prix a été de 2,5 % sur un an en juillet, bien en dessous de son sommet à plus de 7 % il y a deux ans, a souligné le président de la FED. Il s’est dit « de plus en plus convaincu que l’inflation est sur la bonne voie pour revenir à 2 % ». Concernant l’emploi, il a évoqué des signes « incontestables » de fragilisation du marché du travail. Le taux de chômage a atteint 4,3% en juillet, selon le Bureau of Labor Statistics (BLS), son niveau le plus élevé depuis octobre 2021. Les créations d’emplois ont, par ailleurs, récemment été révisées en baisse de plus de 800 000 postes sur les douze mois se terminant en mars dernier, a indiqué le BLS mercredi. Une première baisse de taux semble acquise lors de la prochaine réunion de la banque centrale, les 17 et 18 septembre prochains.

La perspective d’une prochaine baisse des taux directeurs américains a été favorablement accueillie par les investisseurs. Les grands indices boursiers ont progressé cette semaine : +1,63 % pour le CAC 40 et +1,4 % pour le DAX allemand, +1,23 % pour le Dow Jones et 1,14 % pour le Nasdaq. .

Europe : croissance des services et stagnation de l’industrie

Selon les indicateurs PMI publiés par S&P Global, la croissance de la zone euro s’est améliorée au cours du mois d’août, atteignant son rythme le plus élevé depuis trois mois. Lors de la première évaluation, l’indice PMI est passé à 51,2 pour cette période, contre 50,2 en juillet. L’amélioration est nette tant dans les services que dans le secteur manufacturier. La France a largement contribué à cette progression, la composante « services » enregistrant sa plus forte augmentation depuis mai 2022, en raison de l’organisation des Jeux Olympiques. Cependant, les perspectives restent médiocres dans le secteur manufacturier. Globalement, l’économie française a connu un véritable rebond, avec un indice PMI global atteignant 52,7, contre 49,1 en juillet, soit un plus haut depuis 17 mois. L’indice du climat des affaires en France, publié le vendredi 23 août, confirme ce rebond estival de l’activité.

En revanche, la situation demeure sombre pour l’industrie en Europe. L’indicateur PMI, à 45,6, est à son plus bas niveau depuis huit mois. La baisse des nouvelles commandes à l’exportation a particulièrement pesé sur le volume global des nouvelles affaires, les ventes à l’exportation enregistrant leur plus forte baisse mensuelle depuis février. Le volume des nouvelles affaires obtenues par les entreprises a diminué pour le troisième mois consécutif, une situation principalement imputable à l’Allemagne. Son indice PMI pour l’industrie manufacturière est passé de 43,2 en juillet à 42,1 en août. La faiblesse du secteur manufacturier allemand commence à se répercuter sur celui des services. En France, l’industrie n’a pas bénéficié d’un effet Jeux Olympiques, selon S&P Global. Son indice de production manufacturière s’est replié à son plus bas niveau depuis huit mois, à 42,1, contre 44,9 en juillet.

La faiblesse de la conjoncture économique européenne pourrait inciter la Banque centrale européenne (BCE) à abaisser ses taux directeurs en septembre, d’autant plus que l’inflation ne montre pas de signes réels de reprise. Les coûts des prestataires de services ont progressé en août à leur rythme le plus faible depuis quarante mois. Les indicateurs PMI soulignent que les pressions inflationnistes diminuent. Les statistiques sur les salaires au deuxième trimestre, publiées le jeudi 22 août par la BCE, confirment cette tendance, avec des salaires négociés en hausse de 3,6 % par rapport à l’année précédente, contre une hausse de 4,7 % au premier trimestre.

Le tableau de la semaine des marchés financiers

| Résultats 23 août 2024 | Évolution sur la semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 577,04 | +1,63 % | 7 543,18 | 6 471,31 |

| Dow Jones | 41 175,08 | +1,23 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 634,61 | +1,16 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 17 877,79 | +1,14 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 18 635,53 | +1,40 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 327,78 | +0,50 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 907,85 | +1,39 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 364,27 | +0,79 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 2 854,37 | -0,87 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +2,978 % | +0,014 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,250 % | +0,028 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +3,913 % | -0,022 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,1185 | +1,46 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 515,76 | +0,22 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 78,89 | -1,59 % | 77,13 | 84,08 |

Source : Cercle de l’Épargne

Nouveau record pour l’or !

Au cours de la semaine du 19 au 24 août, l’once d’or a atteint de nouveaux records en dépassant la barre des 2 500 dollars. Depuis le 1er janvier, l’once d’or a progressé de plus de 20 %, surpassant ainsi l’indice des actions américaines S&P 500, qui a toutefois augmenté de plus de 16 %. La valeur de l’or s’accroît en raison des tensions géopolitiques, de la baisse des taux directeurs et de la crise immobilière en Chine.

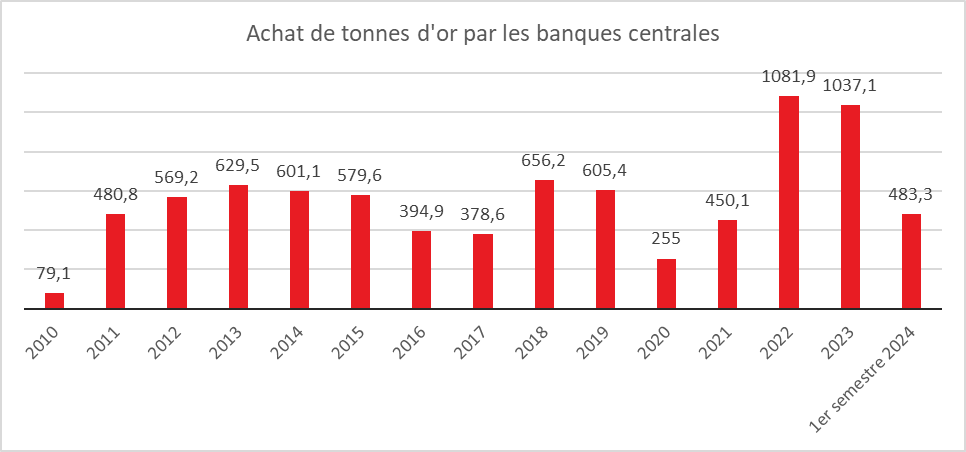

La baisse des taux d’intérêt conduit les investisseurs à effectuer des arbitrages en faveur de l’or, qui, par définition, ne génère pas d’intérêts. Le cours de l’or est également soutenu par les tensions géopolitiques, notamment au Proche et Moyen-Orient, où le risque d’un embrasement demeure possible. La guerre en Ukraine, marquée par l’invasion limitée du territoire russe, contribue également à la hausse de l’or, tout comme les incertitudes électorales aux États-Unis. Le retour potentiel de Donald Trump à la Maison blanche pourrait signifier une exacerbation du conflit commercial avec la Chine. Les banques centrales jouent un rôle clé dans l’augmentation du cours de l’or. Selon les données du Conseil mondial de l’or (CMO), les banques centrales ont accru leurs réserves de 1 037 tonnes en 2023 et de 1 081 tonnes en 2022, un rythme inédit depuis une cinquantaine d’années. Au début des années 2010, les volumes d’achats oscillaient autour de 500 tonnes par an. Ces achats proviennent essentiellement des banques centrales des pays émergents, en premier lieu celle de la Chine. Les pays émergents cherchent à réduire leur dépendance au dollar et à diversifier leurs actifs de réserve. À la différence du dollar, l’or n’est soumis à aucun risque de contrepartie et ne peut pas faire l’objet de sanctions. Au deuxième trimestre 2024, les instituts d’émission ont acheté 183 tonnes selon le CMO, soit 39 % de moins qu’au premier trimestre, mais 6 % de plus par rapport à l’année précédente. Au premier semestre, ils ont acquis 483 tonnes, soit 5 % de plus que le précédent record établi au premier semestre 2023. La Banque nationale de Pologne a été l’une des plus actives avec 19 tonnes achetées ce trimestre, tout comme la Banque centrale indienne qui a acquis le même volume. Le prix de l’or est également en hausse en raison des achats effectués par les ménages chinois. Confrontés à une crise immobilière de grande ampleur, ces derniers consacrent une part croissante de leur épargne à l’achat de pièces, de lingots ou de parts de fonds investis en or. En 2023, ces achats ont augmenté de 28 % en Chine, atteignant 280 tonnes. Les fonds indiciels (ETF-or) rencontrent un succès croissant.

La hausse rapide du cours de l’or, qui a surpris de nombreux analystes, devrait se modérer avec la fin des anticipations sur la baisse des taux et le ralentissement des achats des banques centrales. Néanmoins, plusieurs facteurs pourraient encore, dans les prochaines semaines, favoriser l’augmentation du cours du métal précieux : les tensions internationales et les incertitudes politiques. Certains analystes évoquent un cours à 3 000 dollars l’once, mais la tendance moyenne du marché se situe plutôt autour de 2 500/2 600 dollars. Le prix plancher de l’or, longtemps estimé à 1 000 dollars, se situerait aujourd’hui entre 1 850 et 2 000 dollars l’once. Cette hausse du prix plancher s’explique par l’augmentation des coûts de production de l’or, autour de 1 300 dollars l’once, et par les achats des banques centrales, qui absorbent entre 25 et 27 % de la production annuelle des mines aurifères.

Cercle de l’Épargne – données CMO

Pas de trêve estivale pour le Livret A

Les ménages continuent d’épargner durant l’été 2024. Le Livret A, le Livret de Développement Durable et Solidaire (LDDS), ainsi que le Livret d’Épargne Populaire (LEP) ont tous enregistré des collectes positives en juillet. Avec la baisse de l’inflation, ces produits offrent désormais un rendement réel positif.

Une collecte en hausse pour le Livret A

La collecte de juillet s’est élevée à 1,7 milliard d’euros, contre 1,23 milliard d’euros en juin et 2,16 milliards d’euros en juillet 2023. Depuis 2009, seulement trois décollectes ont été enregistrées en juillet pour le Livret A (-0,97 milliard d’euros en 2015, -1,08 milliard d’euros en 2014 et -1,07 milliard d’euros en 2009). Sur les sept premiers mois de l’année, la collecte du Livret A atteint 11,71 milliards d’euros, contre 28 milliards d’euros sur la même période en 2023, une année exceptionnelle.

Les résultats de juillet montrent l’attrait continu des ménages pour l’épargne réglementée. Cette collecte est nettement supérieure à la moyenne de ces dix dernières années (1 milliard d’euros pour le mois de juillet entre 2014 et 2023). Les Français semblent réticents à puiser dans leur épargne pour augmenter leurs dépenses de consommation, contrairement aux Américains, par exemple. Face aux incertitudes politiques nées des élections législatives des 30 juin et 7 juillet derniers, les ménages privilégient l’attentisme et la prudence, faisant du Livret A une valeur refuge.

Le Livret de Développement Durable et Solidaire toujours dynamique

Le Livret de Développement Durable et Solidaire (LDDS) a enregistré en juillet une collecte de 730 millions d’euros, contre 590 millions d’euros en juin et 600 millions d’euros en mai. En juillet 2023, la collecte pour ce produit s’élevait à 970 millions d’euros. Sur les sept premiers mois de l’année, la collecte atteint 5,61 milliards d’euros.

Comme pour le Livret A, les résultats du LDDS sont supérieurs à la moyenne des dernières années. Entre 2014 et 2023, la collecte moyenne était de 300 millions d’euros. Depuis la création de la base statistique par la Caisse des dépôts et consignations, seules deux décollectes ont été constatées pour le LDDS en juillet (2009 et 2015).

Nouveaux records d’encours pour le Livret A et le LDDS

En juillet, le Livret A et le LDDS ont une nouvelle fois battu des records d’encours, atteignant respectivement 427 et 155,1 milliards d’euros, portant le total des deux placements à 582,2 milliards d’euros.

Livret d’Épargne Populaire : une collecte en légère baisse en juillet

En juillet, le Livret d’Épargne Populaire (LEP) a enregistré une collecte positive de 460 millions d’euros, en baisse par rapport aux 570 millions d’euros de juin. Cette collecte succède à deux décollectes (-40 millions d’euros en mai et -270 millions d’euros en avril).

La baisse du taux de rendement du LEP, de 5 % à 4 %, annoncée en juillet et effective depuis le 1er août, n’a pas eu d’effet notable sur la collecte. Les ménages à revenus modestes continuent de vouloir épargner dans un contexte économique et politique incertain. L’encours du LEP atteint également un record, à 76,9 milliards d’euros.

Une normalisation contrariée

Le taux d’épargne des ménages en France en 2024 reste près de trois points au-dessus de celui d’avant la crise sanitaire de 2020. Le Livret A est le principal bénéficiaire de cette propension à l’épargne, avec un encours en progression de 129 milliards d’euros entre décembre 2019 et juillet 2024. Une baisse du taux d’épargne et de la collecte d’épargne réglementée est attendue depuis plusieurs mois sans jamais se concrétiser. Durant la période d’inflation, les ménages ont privilégié l’épargne, comme c’est souvent le cas, au détriment de la consommation. Cette dernière ne profite pas encore de la désinflation car les ménages doutent de l’amélioration de la situation économique, leur moral, mesuré par l’INSEE, restant faible.

Traditionnellement, le second semestre, avec la rentrée scolaire, le paiement des impôts locaux et les fêtes de fin d’année, est davantage orienté vers les dépenses que vers l’épargne, bien que cette tendance ait été perturbée ces dernières années. Cette année, le contexte politique, avec de possibles hausses d’impôts, pourrait inciter les ménages à choisir une fois de plus la prudence.

Plus de 700 000 bénéficiaires, en 2021, de l’actionnariat salarié en France

En 2021, parmi les entreprises de 10 salariés ou plus ainsi que les sociétés cotées de moins de 10 salariés du secteur privé, 1,5 %, soit environ 3 700 entreprises, ont mis en place un dispositif d’actionnariat salarié. Plus de 700 000 salariés en ont bénéficié. Cette même année, 44 % des entreprises ayant mis en œuvre au moins une opération d’actionnariat salarié l’ont fait via un Plan d’Épargne Entreprise (PEE). Parmi celles ayant mené au moins une opération d’actionnariat salarié en 2021, 52 %, soit environ 1 900 entreprises, ont opté pour d’autres dispositifs sans recourir au PEE. Parmi celles-ci, 33 % ont exclusivement instauré une attribution gratuite d’actions (AGA) et 19 % ont eu recours à d’autres mécanismes, tels que les bons de souscription de parts de créateur d’entreprise (BSPCE), les stock-options, ou une combinaison de ces dispositifs.

L’actionnariat salarié est plus fréquent dans l’industrie (1,7 % des entreprises) que dans la construction (1,3 %) ou le secteur tertiaire (1,5 %). Certains secteurs des services y recourent toutefois davantage, notamment les activités financières et d’assurance (5,7 %) ainsi que le secteur de l’information et de la communication (4,8 %). Dans ces secteurs, 16,2 % des salariés des activités financières et d’assurance en bénéficient, contre 15,2 % dans l’information-communication.

L’actionnariat salarié tend à se développer avec la taille de l’entreprise. Ainsi, 19,3 % des entreprises de 1 000 salariés ou plus y ont recours, contre seulement 0,9 % des entreprises de 10 à 49 salariés. Parmi les sociétés cotées, 30,6 % ont réalisé au moins une opération d’actionnariat salarié en 2021, bénéficiant à 74,0 % de leurs salariés. Par ailleurs, 73,9 % des entreprises pratiquant l’actionnariat salarié ont également mis en place au moins un dispositif d’épargne salariale (participation, intéressement, PEE, ou plan d’épargne retraite collectif). En 2021, 97,7 % des bénéficiaires de l’actionnariat salarié étaient ainsi couverts par au moins un dispositif d’épargne salariale, dont 71,2 % par l’ensemble des quatre dispositifs. Le cumul de l’actionnariat salarié avec les dispositifs d’épargne salariale est beaucoup plus fréquent dans les grandes entreprises. Seules 54,4 % des entreprises de moins de 50 salariés pratiquant l’actionnariat salarié ont également mis en place un ou plusieurs dispositifs d’épargne salariale. Ces dispositifs couvrent 52,4 % des bénéficiaires d’au moins une opération d’actionnariat salarié dans les entreprises de cette taille. Dans les entreprises de 1 000 salariés ou plus, le cumul est quasi systématique.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com