Accueil > Actualités > Epargne > 2019 >

Le Coin des Epargnants du 22 novembre 2019

Le tableau financier de la semaine

| Résultats 22 novembre 2019 | Évolution hebdomadaire | Résultats 31 déc. 2018 | |

| CAC 40 | 5 893,13 | -0,78 % | 4 678,74 |

| Dow Jones | 27 875,62 | -0,46 % | 23 097,67 |

| Nasdaq | 8 519,88 | -0,25 % | 6 583,49 |

| Dax Allemand | 13 163,88 | -0,59 % | 10 558,96 |

| Footsie | 7 326,81 | +0,33 % | 6 733,97 |

| Euro Stoxx 50 | 3 687,32 | -0,65 % | 2 986,53 |

| Nikkei 225 | 23 112,88 | -0,82 % | 20 014,77 |

| Shanghai Composite | 2 885,29 | -0,21 % | 2493,89 |

| Taux de l’OAT France à 10 ans (22 heures) | -0,049 % | -0,025 pt | 0,708 % |

| Taux du Bund allemand à 10 ans (22 heures) | -0,366 % | -0,030 pt | 0,238 % |

| Taux du Trésor US à 10 ans (22 heures) | 1,772 % | -0,072 pt | 2,741 % |

| Cours de l’euro / dollar (22 heures) | 1,1020 | -0,29 % | 1,1447 |

| Cours de l’once d’or en dollars (22 heures) | 1 462,256 | -0,35 % | 1 279,100 |

| Cours du baril de pétrole Brent en dollars (22 heures) | 63,540 | +0,27 % | 52,973 |

Marchés, le retour de la conjoncture

La semaine n’a pas été marquée par de nouveaux événements sur le front des négociations commerciales sino-américaines ou sur le front monétaire. Ce sont les résultats macro-économiques qui ont donné le la aux marchés. Les indices ont faiblement évolué lors des cinq dernières séances.

La publication des indices PMI, dits préliminaires, pour le mois de novembre, du sentiment des directeurs d’achats dans la zone euro a rassuré, en partie, les investisseurs. Ils sont en effet meilleurs que prévu pour l’industrie mais décevants pour services.

A 43,8 points, la composante manufacturière est en Allemagne au-dessus des 42,1 points d’octobre et même des 42,8 points attendus par le consensus. Pour la France, l’indice reste au-dessus des 50, barre fatidique entre croissance et repli. Il s’est élevé à 51,6 points contre 50,7 en octobre et 50,9 attendu. Etant donné le poids de l’Allemagne et de la France dans l’économie de la zone euro, les chiffres pour l’ensemble de la région sont donc en hausse pour la composante industrielle à 46,6 points, contre 46,4 anticipé et 45,9 le mois précédent.

Les services sont, en revanche, en recul à 51,5 contre 52,2 en octobre et 52,4 espéré. De ce fait, l’indice global d’activité pour novembre est en retrait de 0,3 point d’un mois sur l’autre, à 50,6 points. que le ralentissement économique se propage désormais au secteur des services.

Ces indices ne sauraient pas masquer le basculement d’une grande partie de la zone euro dans la stagnation voire le repli pour la première fois depuis 2013.

Le changement de paradigme en matière d’épargne, un défi à relever !

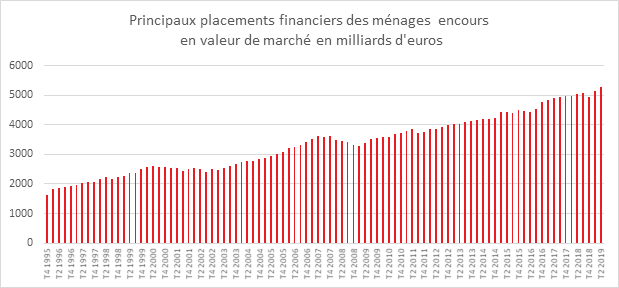

Le patrimoine financier des ménages a atteint, à la fin du deuxième semestre 5 176,8 milliards d’euros contre 5 000 milliards d’euros au troisième trimestre 2018. L’augmentation enregistrée lors des derniers trimestres est imputable à la valorisation des actifs financiers sur les marchés avec notamment la très bonne tenue des indices boursiers et aux flux importants d’épargne. Le montant du patrimoine financier s’élevait à 3 622 milliards d’euros au deuxième trimestre 2007. Ce patrimoine a fortement augmenté du fait du maintien d’un fort taux d’épargne et d’une rémunération assez élevée durant les décennies 1990 et 2000 des produits de taux. La crise de 2008 a provoqué une légère baisse du patrimoine financier des ménages, baisse qui a été rapidement compensée.

Les produits de taux représentaient au deuxième trimestre 2019 65 % de l’encours du patrimoine des ménages, contre 69 % au premier trimestre 2012. Corrigé des valorisations de marché, le déséquilibre entre les placements de taux et les autres est encore plus patent. En effet, les premiers représentaient en moyenne au deuxième trimestre 71 % de l’encours du patrimoine des ménages contre 60 % au premier trimestre 2012. En sept ans, il n’y a donc eu guère d’inflexion dans la composition du patrimoine financier des ménages.

Source : Cercle de l’Epargne – Banque de France

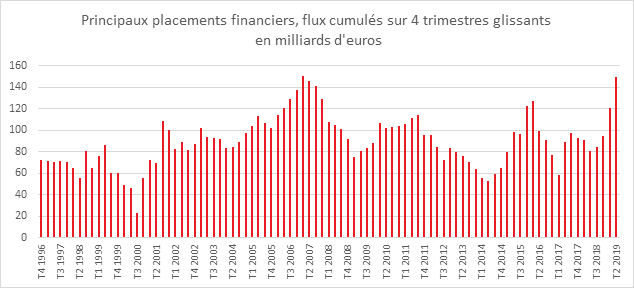

Au deuxième trimestre 2019, en rythme annuel, les flux d’épargne des ménages ont atteint un niveau record de 149,4 milliards d’euros. Il faut remonter au 1er trimestre 2007 pour retrouver un montant aussi élevé. Les ménages français ont, au cours du premier semestre de cette année, épargner une grande partie des gains de pouvoir d’achat générés par les mesures post crise des gilets jaunes te par la baisse de l’inflation.

Source : Cercle de l’Epargne – Banque de France

Du premier au deuxième trimestre, les flux d’épargne en rythme annuel ont progressé de plus de 28,4 milliards d’euros. Les produits de taux ont été les grands bénéficiaires de cette augmentation. Plus de 110 milliards d’euros toujours en rythme annuel se sont investis sur ces produits, contre 98,0 milliards au premier trimestre. Les fonds euros de l’assurance vie ont bénéficié d’un apport de 31,3 milliards au deuxième trimestre, contre 25,5 milliards au premier. Les placements en titres de créances acquis via des Organismes de Placement Collectif (SICAV, FCP, etc.) ont connu un fort dynamisme.

Les dépôts à vue enregistrent toujours une forte croissance avec un gain en rythme annuel de 47 milliards d’euros. Ils constituent le premier emploi de l’épargne, suivis des produits de fonds propres (33 milliards), de l’assurance-vie en euros (31 milliards) et de l’épargne réglementée (21 milliards).

Avec l’amélioration des indices des marchés actions et la baisse des taux, les ménages se sont mis à acheter un peu plus d’actions que les trimestres précédents. Les achats d’actions cotées toujours en rythme annuel sont passés de 2,6 à 10,1 milliards d’euros du premier au deuxième trimestre. Ils ont, par ailleurs, cédé moins d’actions détenues via les OPC (-4,1 milliards au deuxième contre -11,6 milliards au premier trimestre).

Selon les premières informations communiquées par la Banque de France pour le troisième trimestre, la tendance constatée au deuxième se confirmerait avec un maintien d’un fort taux d’épargne et un engouement persistant des ménages pour les produits de taux. Ainsi, les dépôts à vue auraient augmenté de 12,4 milliards d’euros au troisième trimestre contre 11,1 milliards d’euros au deuxième. Les dépôts bancaires rémunérés auraient bénéficié d’un apport de 10,2 milliards d’euros et l’épargne réglementaire de 5 milliards d’euros. L’assurance vie aurait enregistré un flux positif, au troisième trimestre, de 12,1 milliards d’euros. Les unités de compte auraient bénéficié d’un flux de 0,8 Milliard d’euros contre 0,9 milliard au deuxième trimestre et 1,1 milliard au premier.

Les épargnants, malgré la baisse des taux d’intérêt, demeurent attachés aux livrets d’épargne réglementés ou non ainsi qu’aux fonds euros des contrats d’assurance vie. Le succès de la privatisation de la Française des Jeux ne saurait masquer la forêt. L’évolution des comportements et la réorientation de l’épargne exige du temps et de la pédagogie.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com