Accueil > Actualités > Epargne > 2024 >

Le Coin des Epargnants du 1er juin 2024 : un air d’automne

Un mois de mai automnal

Contrairement à Fitch et à Moody’s, Standard & Poor’s a décidé vendredi 31 mai de dégrader la note de la dette française, la faisant passer du statut « AA » à « AA- » avec une perspective stable. Plusieurs facteurs expliquent cette baisse de la note de la France : le déficit public de 2023 révisé à la hausse à 5,5 % du PIB et une prévision de dette publique à 112 % du PIB en 2027. L’agence ne croit pas en la capacité des pouvoirs publics à revenir à 3 points de PIB de déficit d’ici 2027 avec une croissance potentielle de plus en plus faible. Cette dégradation intervient douze ans après la perte du triple « A » de la France en 2012

La baisse de la note de la France n’aura pas de conséquence sur les taux d’intérêt, les investisseurs ayant intégré, depuis des mois, les problèmes financiers de la France. Le taux de l’OAT à 10 ans était de 3,145 % avec un écart stable avec l’Allemagne de 0,5 point. Les investisseurs ont besoin de placer leurs liquidités dans des emprunts jugés encore relativement sûrs. La charge d’intérêts pour 2024 a été même corrigé à la baisse, à 45,3 milliards d’euros, contre 48,1 milliards d’euros initialement prévu. Dans le plan d’économies de 10 milliards annoncé en avril, 800 millions en moins sur les coûts d’emprunt ont d’ailleurs été anticipés. Ces derniers jours, Bercy espérait même encore gagner quelques centaines de millions. L’exercice budgétaire de 2025 risque en revanche être d’une rare complexité. Le Ministère de l’économie devra réaliser entre 20 à 25 milliards d’euros d’économies….

Une accalmie sur le front des marchés « actions »

Le CAC 40 n’a progressé que de 1 % sur le mois de mai quand l’Eurostoxx a augmenté de1,9 % et le Daxx allemand de 3,23 %. Le CAC 40 finit le mois en-dessous des 8000 points à 7 992 points et en perdant 1,26 % sur la semaine. En cette fin de mois mai, entre interrogations sur le calendrier de la baisse des taux et les bons résultats des entreprises, les investisseurs ont opté pour la prudence digérant ainsi une succession de records. Depuis le début de l’année, le bilan reste malgré tout positif. Le CAC 40 a progressé de près de 6 % sur les cinq premiers mois. Le Daxx allemand comme l’Eurostoxx ont fait mieux avec un gain de 10 %. L’indice parisien a été pénalisé par le recul des valeurs du luxe en raison des perspectives de résultats inférieures aux attentes en lien avec le ralentissement de la croissance en Chine.

Les indices américains sont en recul ces deux dernières semaines mais le bilan reste positif sur l’ensemble du mois de mai. L’indice S&P 500 a progressé de près de 5,2 % et le Nasdaq de plus de 6 %. Ces deux indices ont été portés en début de mois par les résultats des valeurs technologiques.

L’or a été la grande vedette des cinq premiers mois, l’once s’adjugeant un gain de près de 13 % depuis le 1er janvier avec à la clef de nombreux records (près de 2450 dollars l’once le 20 mai dernier). Il s’échangeait le 31 mai à plus de 2363 dollars.

Malgré les évènements au Proche Orient, le cours du pétrole est resté relativement sage avec une progression de moins de 6 % pour le baril Brent. Le ralentissement de la croissance de la Chine et de l’Europe a pesé sur les cours.

Sur le marché des changes, l’euro n’a pas regagné de terrain par rapport au dollar. La monnaie européenne a abandonné 1,8 % entre le 1er janvier et le 31 mai. Le dollar bénéficie toujours de la forte croissance américaine et d’un différentiel de taux favorable.

Le tableau de la semaine des marchés financiers

| Résultats 31 mai 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 992,87 | -1,26 % | 7 543,18 | 6 471,31 |

| Dow Jones | 38 218.08 | -2,18 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 277.51 | -0,51 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 16 735,02 | -1,91 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 18 497,94 | -1,05 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 275,38 | -0,51% | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 983,67 | -1,03° % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 487,90 | -1,53 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 086,81 | +0,09 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,146 % | +0,074 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,678 % | +0,009 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,512 % | +0,039 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,08447 | 0,00 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 333,82 | -0,19 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 82,16 | -2,81 % | 77,13 | 84,08 |

Source : Cercle de l’Épargne

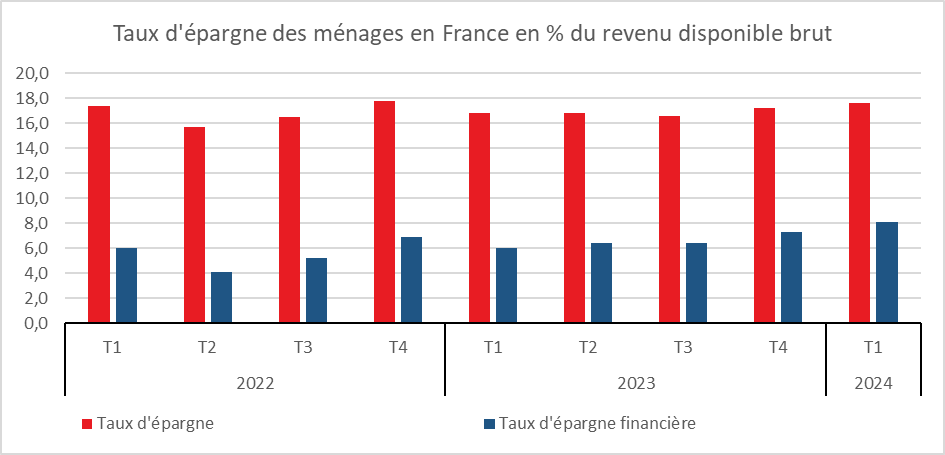

Progression du taux d’épargne au premier trimestre en France

Au premier trimestre, l’INSEE a confirmé la croissance de 0,2 % du produit intérieur brut (PIB) pour la France. Le pouvoir d’achat du revenu disponible brut (RDB) des ménages par unité de consommation a progressé moins vite (+0,5 % après +0,8 %). Le taux d’épargne des ménages a augmenté pour atteindre 17,6 % de leur RDB au cours du premier trimestre, après 17,2 % au trimestre précédent. Le taux de marge des sociétés non financières (SNF) se contracte au premier trimestre 2024 : il s’établit à 32,1 % de leur valeur ajoutée, après 33,3 % au trimestre précédent.

Au premier trimestre 2024, le PIB en volume a donc augmenté de 0,2 % en variation trimestrielle après +0,3 %. La consommation des ménages a ralenti (+0,1 % après +0,2 % au quatrième trimestre 2023), tempérée en particulier par une chute des dépenses en matériels de transport (-3,4 % après +2,8 %), notamment de voitures neuves. La formation brute de capital fixe (FBCF), c’est-à-dire l’investissement, a diminué de nouveau au premier trimestre 2024 (-0,4 % après -1,0 %), sous l’effet essentiellement du recul de la FBCF en construction (-1,3 % après -1,3 %) et en biens d’équipement (-1,7 % après -1,7 %). Les dépenses des administrations publiques restent dynamiques (+0,6 % après +0,4 %). Au total, la demande intérieure finale hors stocks a contribué légèrement à la croissance du PIB ce trimestre (+0,1 point après 0,0 point). Les exportations ont progressé un peu plus vite au cours du premier trimestre 2024 (+1,2 % après +1,0 %). Elles sont portées par le rebond des exportations de produits agricoles, de matériels de transport et des « autres produits manufacturés ». Quant aux importations, elles se sont accrues de 0,4 % après -1,7 %, soutenues par les importations de pétrole raffiné et de matériels de transport. Au total, la contribution du commerce extérieur à l’évolution du PIB a été positive au premier trimestre 2024 (+0,2 point après +1,0 point). La contribution des variations de stocks à l’évolution du PIB a été de nouveau négative ce trimestre (-0,2 point après -0,7 point au quatrième trimestre 2023).

Le revenu disponible brut (RDB) des ménages en euros courants a continué de progresser au premier trimestre avec une hausse de 1,2 %, après +1,3 % au trimestre précédent. Les prestations sociales sont en hausse de +2,5 % après +1,3 %, en lien avec la revalorisation des retraites de base au 1er janvier. En revanche, la masse salariale reçue par les ménages a progressé moins vite (+0,5 %, après +1,2 %) avec le contrecoup du versement, au trimestre précédent, de la prime de pouvoir d’achat des fonctionnaires. Les impôts versés par les ménages ont augmenté de +2,2 % après -1,2 %, du fait de l’impôt sur le revenu et des prélèvements sur les revenus du capital. Dans le même temps, le prix de la consommation des ménages a augmenté de +0,6 % après +0,3 %). Le pouvoir d’achat du RDB des ménages a augmenté de 0,6 % après +1,0 % au quatrième trimestre 2023. Mesuré par unité de consommation pour être ramené à un niveau individuel, il a progressé de 0,5 %, après +0,8 %.

Le taux d’épargne des ménages a, de son côté, augmenté de nouveau, leur consommation en volume croissant moins que leur pouvoir d’achat. Il s’est élevé à 17,6 %, après 17,2 % au quatrième trimestre 2023.

Cercle de l’Épargne – données INSEE

Le nombre total d’heures travaillées en France a diminué au premier trimestre 2024 : -0,1 %, après +0,2 % au trimestre précédent. L’emploi total a, en revanche, continué de progresser (+0,1 % après +0,1 %), mais le nombre d’heures travaillées par emploi recule (-0,2 % après +0,1 %), en raison notamment d’un rebond des arrêts maladie.

Au premier trimestre 2024, le taux de marge des sociétés non financières (SNF) a baissé à 32,1 %, contre 33,3 % au trimestre précédent. Ce repli concerne principalement les branches manufacturières. Dans l’énergie, le taux de marge est resté stable et élevé. Le repli reflète la baisse du prix de valeur ajoutée, ainsi que le repli des subventions (en particulier des subventions du dispositif d’aide au paiement des factures d’énergie). En revanche, les impôts sur la production versés par les sociétés reculent, d’une part par contrecoup de la hausse de la taxe foncière au trimestre dernier, et d’autre part du fait d’une nouvelle baisse de la cotisation sur la valeur ajoutée des entreprises (CVAE).

Au premier trimestre 2024, le besoin de financement des administrations publiques (APU) a baissé de 0,3 point de PIB. Il s’élevait à 5,6 % du PIB après 5,9 % au quatrième trimestre 2023.

Premier trimestre encourageant pour les entreprises européennes

Malgré la faible croissance économique, les entreprises ont amélioré leurs résultats de 9 % au cours du premier trimestre par rapport au dernier trimestre de l’année dernière. Les annonces des grandes entreprises cotées ont conduit à la hausse des indices « actions » des différentes places européennes. À Paris, le CAC 40 a ainsi, augmenté de 7,4 % lors des trois premiers mois de l’année. À Francfort, le DAX s’est apprécié de plus de 12 %, tout comme l’indice paneuropéen Euro Stoxx 50. Ce dernier a connu l’un de ses cinq meilleurs démarrages sur ces 25 dernières années.

Les profits restent néanmoins en retrait sur un an mais une partie de l’écart enregistré à la fin de l’année dernière a été comblé. Les perspectives de croissance des profits 2024 sont en nette amélioration. La baisse des profits sur un an est, en grande partie, imputable aux entreprises du secteur de l’énergie (dont les pétrolières). La baisse des cours, en 2023, explique ce recul. Ces entreprises avaient dégagé des bénéfices exceptionnels jusqu’au premier trimestre 2023.

Au premier trimestre, les entreprises malgré de faibles évolutions des ventes ont réussi à maintenir leurs marges. Ces dernières ont atteint plus de 11 %, hors secteur de l’énergie, selon la Société Générale. Les entreprises réagissent de plus en plus rapidement aux fluctuations de la demande, afin de maintenir leur rentabilité. Au premier trimestre, les entreprises financières et de la santé ont porté les indices « actions ». Pour les prochains mois, les chefs d’entreprise sont relativement confiants. Ils s’attendent à une légère reprise de la consommation en Europe. Ce regain d’optimisme s’est traduit par une hausse des dividendes et des annonces de rachats d’actions. À ce titre, 70 % des programmes annoncés restent à exécuter, ce qui pourrait soutenir les indices boursiers européens d’ici la fin de l’année.

Les indicateurs avancés « PMI » sont en hausse pour la zone euro. Les investisseurs attendent la baisse prochaine des taux directeurs de la BCE. Néanmoins, plusieurs signaux appellent à la vigilance. Le secteur du luxe, après avoir connu trois années d’expansion rapide, marque le pas, les consommateurs chinois et américains réduisant leurs achats. Les marges pourraient s’éroder avec la multiplication des revendications salariales surtout en période d’absence de gains de productivité. La croissance des salaires est désormais supérieure à l’inflation. Les cours élevé des actions commence à inquiéter en particulier aux États-Unis où certains prévoient un net ralentissement de la croissance.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com