Accueil > Actualités > Epargne > 2024 >

Le Coin des Epargnants du 13 décembre 2024 : les marchés européens distancés

La semaine a été marquée par la décision de la BCE de baisser de 25 points de base ses taux directeurs. Cependant, les investisseurs espéraient davantage, ce qui a influencé négativement le cours des actions. Le marché français, de son côté, est resté globalement insensible au feuilleton de la nomination du Premier ministre, tout en traînant sa peine loin des records de ses homologues américains. Les investisseurs attendent désormais la décision de la banque centrale américaine, la semaine prochaine, concernant une nouvelle baisse de ses taux directeurs.

Dégradation de la note de la France

Vendredi soir, l’agence de notation Moody’s a dégradé d’un cran la note de la dette française à Aa3 avec une perspective stable, contre Aa2 avec perspective négative dans sa dernière évaluation fin octobre. L’abaissement de la note de la France est selon l’agence justifié par le fait que « les finances publiques françaises seront affaiblies de manière substantielle dans les années à venir », car « la fragmentation politique devrait probablement empêcher une consolidation budgétaire significative ».

Moody’s ne croit guère en la possibilité à ce qu’un gouvernement quel qu’il soit puisse améliorer la situation des finances publiques. L’agence craint qu’une spirale négative entre « déficits plus élevés, charge de la dette plus lourde et coûts de financement plus hauts ». Malgré tout Moody’s signale que la France possède des atouts, « une économie large, riche et diversifiée, la septième mondiale » La démographie demeure plus favorable que dans d’autres économies avancées. La dégradation de la note française intervient en plein changement de gouvernement. Sur le sujet des finances publiques, François Bayrou a lors de la passation de pouvoir avec Michel Barnier souligné qu’il était confronté à un « Himalaya budgétaire » et que les déficits et la dette posent un problème moral.

La BCE : volontaire mais prudente

Jeudi 12 décembre, la Banque centrale européenne a annoncé une nouvelle baisse de ses taux directeurs d’un quart de point. Le taux de dépôt s’établit désormais à 3 %, celui de la facilité de refinancement à 3,15 %, et celui de la facilité de prêt marginal à 3,4 %. Plusieurs grandes voix de la BCE, dont celle du gouverneur de la Banque de France, François Villeroy de Galhau, avaient plaidé pour un assouplissement plus marqué, à hauteur de 50 points de base. La faiblesse de la croissance européenne en cette fin d’année, combinée à la décrue de l’inflation, aurait pu justifier une baisse plus importante. D’autres banques centrales, comme celles du Canada et de la Suisse, ont d’ailleurs opté pour des baisses de 50 points de base.

Cependant, la BCE a préféré la prudence, en tenant compte de l’amélioration conjoncturelle observée en novembre et de la légère reprise de l’inflation (2,3 % en novembre). Depuis juin, la BCE a effectué quatre baisses, réduisant le taux de dépôt d’un point. Dans son communiqué, l’institution a changé de ton, abandonnant la thématique des taux restrictifs pour combattre l’inflation. Désormais, elle envisage des taux neutres, voire accommodants, pour soutenir l’économie de la zone euro. Le débat porte sur le niveau d’atterrissage des taux estimé entre 1,5 % et 2 %.

En cette mi-décembre, la zone euro traverse des incertitudes politiques majeures : la France et l’Espagne peinent à adopter leurs budgets pour 2025, tandis que l’Allemagne fait face à une crise gouvernementale. À l’international, le retour de Donald Trump constitue une source d’inquiétude. La zone euro, très dépendante du commerce extérieur – deux fois plus que les États-Unis –, pourrait souffrir du protectionnisme américain en 2025. Les économistes de la BCE anticipent une croissance de 0,7 % cette année et de 1,1 % en 2025 pour la zone euro. En revanche, la France et l’Allemagne sont exposées à un risque de récession. La reprise pourrait venir d’une hausse des salaires stimulant la consommation, bien que le marché du travail soit susceptible de se dégrader.

Selon les prévisions, l’inflation devrait repasser sous la barre des 2 % en 2025 (1,9 %), ce qui représente une bonne nouvelle. La BCE mise également sur une augmentation progressive des investissements des entreprises, soutenue par l’atténuation des effets des politiques monétaires restrictives.

En attendant la FED

La Réserve fédérale américaine (FED) devrait réduire ses taux directeurs de 25 points de base la semaine prochaine. Outre cette décision attendue, les investisseurs seront attentifs au communiqué de presse pour interpréter les orientations de la banque centrale pour 2025. Si le positionnement pro-entreprise et anti-impôts de Donald Trump est perçu positivement, ses politiques commerciale et migratoire suscitent des inquiétudes, notamment quant à leurs effets sur l’inflation. Les investisseurs prévoient désormais un nombre réduit de baisses des taux en 2025 : soit deux, contre quatre initialement anticipées.

Les indices américains creusent l’écart

Le CAC 40 n’a pas réussi à enregistrer deux semaines consécutives de hausse. Après un gain de 2,65 % la semaine dernière, il perd cette semaine près de 0,5 %, clôturant à 7 409,57 points. Depuis le début de l’année, il recule de 2 %, alors que les grands indices internationaux progressent. Le DAX allemand a gagné plus de 21 % depuis janvier, l’Eurostoxx 50 progresse de 9,87 %, tandis que le S&P 500 et le Nasdaq affichent des hausses respectives de 27 % et 32 %. Ces divergences reflètent à la fois les différences de croissance économique entre l’Europe et les États-Unis et les anticipations sur la croissance future. Les valeurs américaines bénéficient de l’enthousiasme pour l’intelligence artificielle et de l’élection de Donald Trump, ce qui permet au Nasdaq et au S&P 500 d’atteindre de nouveaux records.

Le pétrole à la hausse

Les cours du Brent ont gagné près de 5 % cette semaine, s’échangeant à plus de 74 dollars le vendredi 13 décembre. Cette hausse s’explique par la volonté des Européens d’intensifier les sanctions contre la Russie et d’accroître la pression sur l’Iran. Mercredi 11 décembre, les membres de l’Union européenne ont décidé de sanctionner 50 navires supplémentaires de la « flotte fantôme », utilisée par la Russie pour contourner les restrictions sur ses exportations de pétrole. Composée d’environ 600 navires, cette flotte transporte près de 1,7 million de barils de pétrole par jour. Les États-Unis envisagent de rejoindre les Européens dans une application plus stricte des sanctions. De son côté, Donald Trump cherche à bloquer les exportations de brut iranien pour obtenir des concessions sur les projets nucléaires de Téhéran.

Le tableau de la semaine des marchés financiers

| Résultats 13 déc. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 409,57 | -0,48 % | 7 543,18 | 6 471,31 |

| Dow Jones | 43 828,06 | -1,81 % | 37 689,54 | 33 147,25 |

| S&P 500 | 6 050,83 | -0,62 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 19 926,72 | +0,52 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 20 391,58 | +0,03 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 300,33 | -0,29 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 967,95 | -0,28 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 39 470,44 | +0,35 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 391,88 | -0,32 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,037 % | +0161pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,255 % | +0,149 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,393 % | +0,234 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0494 | +0,74 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 659,92 | +0,61 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 74,32 | +4,83 % | 77,13 | 84,08 |

| Cours du Bitcoin en dollars | 101 271,03 | -0,43 % | 38 252,54 | 15 406,87 |

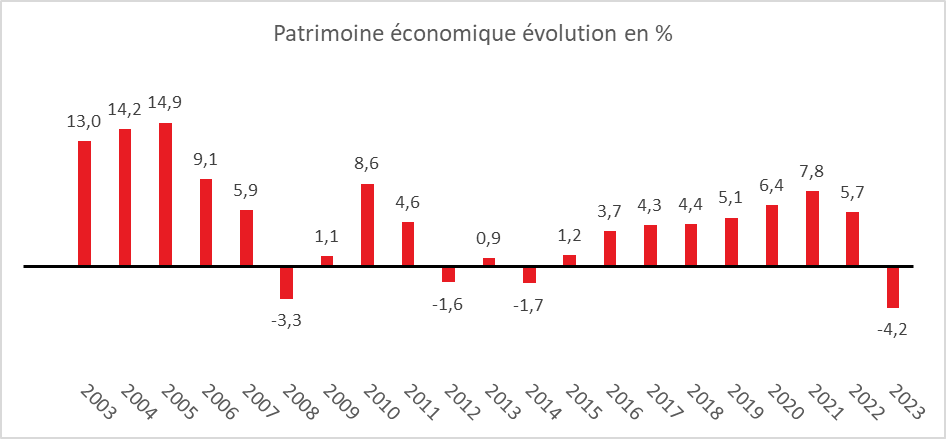

Patrimoine économique national de la France : 8,1 fois le PIB

En 2023, le patrimoine économique national qui regroupe le patrimoine des ménages, des sociétés non financières, des sociétés financières et des administrations publiques, s’élevait, selon l’INSEE, à 18 674 milliards d’euros, en recul de 4,2 % après huit années de croissance. Il représente 8,1 fois le produit intérieur net de l’année, en base 2020. En moyenne, entre 2014 et 2022, la progression avait été de 4,8 %. La baisse de 2023 est imputable à la diminution des prix immobiliers, tandis que, dans le même temps, les actifs et passifs financiers ont progressé.

Cercle de l’Épargne – données INSEE

La diminution des prix de l’immobilier

Les prix des biens immobiliers ont reculé de 3,9 % en 2023, selon l’indice INSEE-Notaire. La diminution des prix des terrains a atteint 13,7 %, tandis que les bâtiments ont connu une augmentation de 3,8 %. De 2016 à 2021, les terrains bâtis constituaient le principal facteur de croissance du patrimoine total. En 2022, dans un contexte de fortes perturbations du marché immobilier, la très légère contraction du prix des terrains avait été plus que compensée par la hausse des prix de la construction.

En 2023, les actifs et les passifs financiers nationaux ont progressé après leur baisse en 2022 (+5,9 % et +6,0 %, respectivement, après -2,3 % et -2,6 %). Cette évolution s’explique par la hausse de la valeur des actions et parts de fonds d’investissement. Les flux nets d’acquisitions d’instruments financiers ont toutefois contribué un peu moins aux variations des actifs et des passifs financiers qu’en 2022 (contributions de +2,1 points à l’actif et +2,2 points au passif en 2023, contre +2,4 points à l’actif comme au passif en 2022). Ces évolutions se reflètent dans tous les secteurs institutionnels, avec des disparités liées à la nature de leurs avoirs et de leurs engagements financiers. Globalement, le patrimoine financier net de l’économie nationale s’est replié en 2023 à -410 milliards d’euros, après -324 milliards d’euros en 2022.

Diminution du patrimoine des ménages en 2023

Le patrimoine des ménages représente l’essentiel du patrimoine économique national (78,0 %). En 2023, il a diminué en valeur de 0,9 %, après -0,1 % en 2022. Fin 2023, il s’élevait à 14 567 milliards d’euros, soit environ 8,8 fois le revenu disponible net des ménages.

La baisse de 2023 s’explique par la diminution du patrimoine non financier des ménages (-4,9 %, après +4,0 %), évalué à 9 758 milliards d’euros. La valeur des biens immobiliers qui représentent 91,3 % des actifs non financiers des ménages a reculé de 4,7 %, après +4,0 % en 2022, sous l’effet d’une forte baisse des prix des terrains bâtis (-14,1 %, après -0,8 %), tandis que la valeur des bâtiments a continué de progresser (+3,9 %, après +8,8 %).

Le patrimoine financier net des ménages a progressé de 8,3 % en 2023, atteignant 4 809 milliards d’euros, après une baisse de 8,3 % en 2022. Avec la hausse des taux d’intérêt, l’allocation de l’épargne a évolué. Les flux nets de placements des ménages se sont établis à 74 milliards d’euros pour les produits de taux, soit près du double des placements en produits de fonds propres (actions et assurance vie en unités de compte), qui ont atteint 38 milliards d’euros. La progression des encours en numéraire et dépôts des ménages a ralenti (+2,6 %, après +4,5 %). Les flux se sont davantage orientés vers des produits réglementés et des dépôts à terme, mieux rémunérés, au détriment des dépôts à vue et des livrets ordinaires, qui ont enregistré des décollectes. Les placements sous forme d’actions et de parts de fonds d’investissement ont augmenté de 10,4 %, contre -6,7 % en 2022.

L’assurance vie et les droits à pension, représentant 29,1 % des actifs financiers totaux des ménages, ont progressé de 4,9 %, après une baisse de 13,1 % en 2022. Les fonds en assurance vie en euros ont bénéficié de flux positifs. Au passif des ménages, les crédits ont ralenti (+1,1 %, après +4,9 %). Les flux nets, principalement composés de crédits immobiliers, sont passés de 84 milliards d’euros en 2022 à 22 milliards d’euros en 2023.

Le patrimoine des sociétés : 3 300 milliards d’euros en 2023

Fin 2023, le patrimoine des sociétés non financières (SNF) a diminué de 367 milliards d’euros (-10,0 %) pour s’établir à 3 297 milliards d’euros, soit 17,7 % du patrimoine économique national.

Le patrimoine des sociétés financières faible par nature

Fin 2023, le patrimoine des sociétés financières (SF) s’est réduit à 25 milliards d’euros (0,1 % du patrimoine économique national). Le patrimoine non financier de 379 milliards d’euros a été presque contrebalancé par un patrimoine financier net de -354 milliards d’euros.

Le patrimoine net des administrations publiques (APU) en recul en 2023

Fin 2023, les actifs bruts des administrations publiques s’élevaient à 4 493 milliards d’euros, tandis que leurs passifs atteignaient 3 706 milliards d’euros. Le patrimoine net des administrations publiques a reculé de 27,5 %, après une forte hausse en 2022. Il s’établissait à 786 milliards d’euros, soit 4,2 % du patrimoine économique national. Cette baisse résulte à la fois de la diminution des actifs non financiers et de l’augmentation de l’endettement.

Le patrimoine non financier des administrations publiques a diminué de 107 milliards d’euros en 2023 pour s’établir à 2 790 milliards d’euros. Il est composé principalement de terrains, bâtiments et monuments peu cessibles. Les terrains bâtis (85,6 % du patrimoine non financier des APU) ont reculé (-13,0 %, après +0,8 %), malgré une hausse de 35 milliards d’euros des constructions non résidentielles (bureaux, gymnases, écoles, musées, etc.), ces dernières largement détenues par les collectivités locales (69,5 % en 2023).

Le patrimoine financier net des APU s’est établi à -2 004 milliards d’euros en 2023, après -1 812 milliards d’euros en 2022. Les actifs financiers ont progressé (+2,0 %, après -3,5 %), portés par une hausse des actions et fonds d’investissement (+12,5 %, après -6,9 %), tandis que les dépôts et numéraires ont chuté (-19,4 %, après -8,2 %). Le passif financier des APU a augmenté de 6,4 % en 2023, après une baisse de 9,3 % en 2022. Les titres de créance, principal mode de financement des APU, ont progressé (+9,0 %, après -13,1 % en 2022).

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com