Accueil > Actualités > Epargne >

Le Coin des Epargnants du 12 décembre 2020 : quand le Brexit se rappelle à nous

Le tableau financier de la semaine

| Résultats 18 décembre 2020 | Évolution Sur 5 jours | Résultats 31 déc. 2019 | |

| CAC 40 | 5 507,55 | -1,81 % | 5 978,06 |

| Dow Jones | 30 046,37 | -0,57 % | 28 538,44 |

| Nasdaq | 12 377,87 | -0,69 % | 8 972,60 |

| Dax Allemand | 13 114,30 | -1,39 % | 13 249,01 |

| Footsie | 6 546,75 | -0,05 % | 7 542,44 |

| Euro Stoxx 50 | 3 485,84 | -1,51 % | 3 745,15 |

| Nikkei 225 | 26 652,52 | -0,37 % | 23 656,62 |

| Shanghai Composite | 3 347,19 | -2,83 % | 3 050,12 |

| Taux de l’OAT France à 10 ans (18 heures) | -0,384 % | -0,069 pt | 0,121 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,637% | -0,087 pt | -0,188 % |

| Taux du Trésor US à 10 ans (18 heures) | 0,878 % | -0,095 pt | 1,921 % |

| Cours de l’euro / dollar (18 heures) | 1,2111 | -0,06 % | 1,1224 |

| Cours de l’once d’or en dollars (18 heures) | 1 842,143 | +0,20 % | 1 520,662 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 49,900 | +1,75 % | 66,300 |

Quand le Brexit se rappelle à notre bon souvenir

Les marchés ont mis un terme au cycle haussier entamé avec les annonces de commercialisation de plusieurs vaccins et l’élection de Joe Biden. Le CAC 40 baisse de 0,69 % sur cinq jours mettant un terme à cinq semaines consécutives de hausse. Le Brexit, et l’amplification de l’épidémie dans plusieurs pays expliquent le repli général mais modéré des indices actions. Les investisseurs ont également engrangé quelques plus-values avant les fêtes.

Pour le Brexit, le compte à rebours est enclenché. Même si l’Europe nous a habitué à des accords de dernière minute, la possibilité pour l’Union européenne et le Royaume-Uni de signer avant le 31 décembre se réduit de jour en jour. Personne n’a à gagner d’un « hard Brexit » mais, jusqu’à présent, Boris Johnson rejette toute contrepartie en cas d’intégration dans le marché unique. Sans accord de libre-échange avec Bruxelles au 31 décembre, les échanges entre Londres et l’UE, son principal partenaire, se feraient selon les règles de l’Organisation mondiale du commerce (OMC), synonymes de droits de douane et de quotas. En 2019, le montant des échanges entre l’Union européenne était de 830 milliards d’euros. Le Royaume-Uni est jusqu’à maintenant le pays d’Europe ayant le déficit commercial le plus élevé. A ce titre, la France dégage un de ses rares excédents commerciaux européens avec ce pays.

Plusieurs points de blocages empêchent, pour le moment, la conclusion d’un accord. Ainsi, le Royaume-Uni n’entend pas se soumettre aux normes techniques, fiscales et environnementales de l’Union. La Commission de Bruxelles considère que le gouvernement britannique entend faire de son pays une porte d’entrée aux marchandises des pays émergents qui ne souhaiteraient pas se soumettre à la réglementation européenne. Le Royaume-Uni se transformerait en Cheval de Troie du commerce européen au profit des pays tiers. Le gouvernement britannique s’oppose également au système d’arbitrage des différends commerciaux. Logiquement, la Cour de justice de l’Union européenne (CJUE) est compétente pour juger les cas de litige dans les prochaines années. Le Royaume-Uni ne se considère désormais plus lié aux lois européennes depuis son départ de l’Union en 2020, et récuse tout pouvoir à la CJUE. Bruxelles serait disposé à trouver sur ce point un compromis. Le dossier de la pêche et des zones réservées est également dans l’impasse. Les eaux britanniques sont parmi les plus riches du monde en poisson et de nombreux pays de l’Union y pêchent 760 000 tonnes de poissons chaque année, soit 636 millions d’euros de marchandises. La France est le pays le plus concerné en y réalisant 30 % de ses prises. Or au 1er janvier 2021, le Royaume-Uni reprend le contrôle de cette zone économique exclusive et souhaite y imposer un système de droit de pêche et de quotas. Ces derniers seraient mis en place dans trois ans. Un délai estimé trop court par Bruxelles, qui propose plutôt de s’acquitter d’une taxe en reversant une partie des prises effectuées dans les eaux britanniques. Le gouvernement britannique estime les concessions européennes très insuffisantes.

Pétrole, une illusion de hausse

Le baril de pétrole Brent a dépassé les 50 dollars jeudi 10 décembre, pour la première fois depuis le début du mois de mars. La hausse de ces derniers jours fait suite à l’accord intervenu au niveau de l’OPEP et de la Russie la semaine dernière et aux annonces des premiers plans de vaccination Les investisseurs saluent le début des campagnes de vaccination au Royaume-Uni et d’ici quelques jours aux Etats-Unis et au Canada. Le Brent s’apprécie du fait d’un probable nouveau plan d’aide aux ménages et aux entreprises aux Etats-Unis. La demande de pétrole est soutenue en Chine et en Inde, respectivement premier et troisième importateur mondial de brut. Au Brésil, la consommation de carburants a même dépassé son niveau d’avant la pandémie. Enfin, les cours du brut sont tirés par la faiblesse du dollar qui rend l’or noir moins cher pour les grands pays consommateurs. L’optimisme des marchés est d’autant plus remarquable que les stocks de pétrole sont en hausse aux Etats-Unis et que l’Arabie Saoudite a exporté de fortes quantités vers ce pays afin de peser sur les cours et ainsi pénaliser les producteurs locaux. Les stocks américains se situent désormais 11 % au-dessus de leur niveau moyen des cinq dernières années. Cependant, le marché reste convalescent et pourrait encore connaître de fortes variations de cours. En ce milieu de mois de décembre, la demande de pétrole n’a pas retrouvé son niveau d’avant crise. A 92 millions de barils par jour, elle est de 7,5 % inférieure à son niveau du mois de décembre 2019. Sans la politique de régulation de la production, le prix serait autour de 30 dollars le baril.

La Banque centrale maintient son cap

A l’occasion de sa réunion du 10 décembre, la Banque Centrale Européenne a pris en compte les effets de la deuxième vague de coronavirus et d’un éventuel « hard Brexit » dans ses prévisions et a ajusté, en conséquence, sa politique. Pour 2021, la BCE a ainsi ramené sa prévision de croissance de 5 à 3,9 %. Une accélération est, en revanche, attendue l’année suivante (4,2 %, contre 3,2 % initialement). L’inflation devrait être de 0,2 % en 2020 et atteindrait progressivement 1,4 % en 2023. La BCE n’a pas touché à ses taux directeurs qui restent à leurs niveaux historiquement bas. Le taux de dépôt reste à -0,5 %, le taux de refinancement à 0 % et celui de la facilité de prêt marginal à 0,25 %. La BCE a décidé d’augmenter de 500 milliards d’euros son programme d’achats d’urgence pandémie (PEPP), l’enveloppe totale atteignant 1 850 milliards d’euros. Ce programme se poursuivra au moins jusqu’en mars 2022. Cette extension du programme pourrait toutefois poser des problèmes techniques à la BCE. La BCE ne peut pas détenir plus de 50 % de toute dette souveraine. Or, ce ratio pourrait être atteint pour certains Etats en 2021 ou en 2022. Sur ce sujet, Christine Lagarde a déclaré que « nous avons dit à plusieurs reprises que les limites que nous nous sommes imposées ne doivent pas être un obstacle à l’exécution de notre politique monétaire ». La BCE a, par ailleurs, modifié son programme de financement de long terme à taux négatifs pour les banques, les TLTRO. Ils permettent aux établissements qui maintiennent leurs prêts à l’économie réelle (entreprises et ménages) de se financer auprès de la BCE à –1 %. Cette mesure de soutien à la consommation et à l’investissement a été prolongée jusqu’à la fin juin 2022. Trois nouvelles opérations auront lieu au second semestre 2021. Les mesures annoncées par la BCE ont déçu les investisseurs qui auraient des mesures plus conséquentes. Elles n’ont, par ailleurs, pas freiné l’appréciation de l’euro par rapport au dollar mais celle-ci est avant tout la conséquence de la faiblesse de ce dernier.

La politique monétaire expansive a eu comme conséquence que les Etats du cœur de l’Europe, France comprise, se sont endettés à taux négatifs sur l’ensemble de l’année. Le taux moyen des emprunts français toute duration confondue a été, en 2020, de -0,4 %, contre -0,19 % en 2019. 260 milliards d’euros ont été levés, ce qui constitue un record pour la France et au niveau européen. Logiquement, en 2021, le programme d’émission porte également sur 260 milliards d’euros.

La capitalisation dans toutes ses formes

Le système français de retraite repose avant tout sur la répartition avec des cotisations, des contributions ou des impôts qui sont affectés au financement des pensions. La capitalisation ne fournit que 2,4 % des ressources des retraités en France, plaçant le pays loin derrière ses partenaires de l’OCDE pour lesquels ce ratio est, en moyenne, de 15 %.

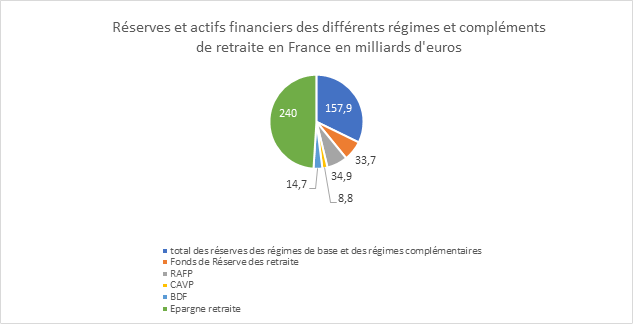

Au-delà des suppléments de revenus issus des différents produits d’épargne retraite, les régimes de retraite peuvent être amenés à faire appel aux marchés financiers dans le cadre de la gestion de leurs réserves. De ce fait, le poids du financement assuré par ces marchés est supérieur au seul encours de l’épargne retraite évalué à 240 milliards d’euros en 2018.

Près de 158 milliards d’euros de réserves

Selon le Conseil d’Orientation des Retraites (COR), au 31 décembre 2019, les réserves des régimes de retraite par répartition s’élevaient à 157,9 milliards d’euros. Le régime complémentaire des salariés AGIRC/ARRCO détient les réserves les plus importantes avec 84,1 milliards d’euros. Elle devance la Caisse Nationale d’Assurance Vieillesse des Professions Libérales (CNAVPL) qui dispose d’un encours de 29,7 milliards d’euros. Ces réserves ont fait l’enjeu d’âpres débats lors de la discussion de la réforme des retraites en 2019, les différents régimes ne souhaitant pas leur disparition dans le cadre du système universel. Il avait été admis qu’elles puissent être affectées à des dépenses de solidarité et des dépenses visant à lisser les effets de la réforme.

A ces réserves qui sont placés sur les marchés immobiliers et financiers, il faut également celles du Fonds de Réserve des Retraites (FRR). Ce dernier possédait un actif de 33,7 milliards d’euros à la fin de l’année 2019. Ce fonds participe au financement de la Caisse d’Amortissement de la Dette Sociale qui a notamment repris les dettes de la Caisse Nationale de l’Assurance Vieillesse et du Fonds de Solidarité Vieillesse. Le cumul des réserves des régimes par répartition et du FRR atteint 191,6 milliards d’euros, soit 7,9 % du PIB de 2019. Par ailleurs, il convient d’ajouter l’actif financier du Régime Additionnel de le Fonction Publique qui fonctionne par capitalisation. Cet actif atteint 35 milliards d’euros. Enfin, deux régimes par capitalisation doivent être comptabilisés. La Caisse d’assurance vieillesse des pharmaciens possède également d’un régime en capitalisation provisionné à hauteur de 5,9 milliards d’euros pour un actif net estimé à 8,8 milliards d’euros en valeur de marché fin 2019. Les agents de la Banque de France bénéficie également d’un fonds de pension dont l’actif en valeur de marché était, toujours fin 2019, de 14,8 milliards d’euros.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com