Accueil > Actualités > Epargne > 2024 >

Le Coin de l’Epargne du samedi 18 mai 2024 : Les Etats-Unis, la course toujours en tête

Consolidation à un haut niveau

Après une pluie de records la semaine dernière, les investisseurs ont opté pour la prudence et la consolidation en ce milieu du mois de mai. Plusieurs données chinoises ont pesé sur les cours. En avril, si la production industrielle a progressé de 6,7 % sur un an, les ventes de détail, n’ont connu qu’une croissance de 2,3 %, contre + 3,1 % le mois précédent, et un consensus à 3,7%. L’économie chinoise reste toujours handicapée par l’atonie de la consommation et la multiplication des sanctions commerciales à son encontre.

Aux Etats-Unis, les interrogations sur la date de la baisse des taux directeurs par la FED demeurent. Si quelques signes prouvent un ralentissement de l’inflations sous-jacente, plusieurs responsables des banques centrales des Etats appellent à la prudence. Malgré tout, le Dow Jones pour la première fois de son histoire a franchi cette semaine la barre des 40 000 points. Sur la semaine, cet indice a progressé de 1,2 %.

Dans ce contexte, les grands indices boursiers européens ont légèrement reculé cette semaine. Le CAC 40 a évolué à une centaine de points de son record inscrit il y a tout juste une semaine et a perdu 0,7 % sur la semaine. Mercredi 15 mai, le Nasdaq a également touché un plus haut et a augmenté de plus de 2 % sur la semaine. Les valeurs américaines bénéficient toujours de l’engouement des investisseurs pour l’intelligence artificielle.

Le prix du pétrole a été hésitant sur la semaine. L’Agence Internationale de l’Energie a prévu une faible progression de la demande mais dans le même temps, la baisse de l’inflation laisse présager une baisse des taux directeurs des banques centrales, synonyme de reprise de l’économie. Le baril de Brent a terminé la semaine autour de 83 dollars en hausse de 1 % sur la semaine.

Le tableau de la semaine des marchés financiers

| Résultats 24 mai 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 8 167,50 | -0,63 % | 7 543,18 | 6 471,31 |

| Dow Jones | 40 003,59 | +1,17 % | 37 689,54 | 33 147,25 |

| S&P 500 | 5 303,27 | +1,31 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 16 685,97 | +2,10 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 18 707.28 | -0,32 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 8 420,26 | -0,07 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 5 064,14 | -0,39° % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 38 787,38 | +1,81 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 3 130,24 | -1,02 % | 2 974,93 | 3 089,26 |

| Taux OAT France à 10 ans | +3,007 % | -0,013 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,511 % | -0,009 pt | +2,023 % | +2,564 % |

| Taux Trésor US à 10 ans | +4,406 % | -0,102 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0870 | +0,87 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 408,23 | +1,36 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 83,64 | +0,96 % | 77,13 | 84,08 |

Source : Cercle de l’Épargne

Les Français en mode épargne

Fin 2023, selon la Banque de France, le patrimoine des ménages a atteint 6 185,5 milliards d’euros, contre 5 848,3 milliards d’euros en 2022. Cette augmentation est imputable aux flux de placements financiers (+109,5 milliards d’euros) et à l’appréciation des actifs (+227,8 milliards d’euros). En 2022, les flux de placements avaient plus importants (+166 milliards d’euros), mais la valeur des actifs avait reculé en lien avec les résultats en retrait des marchés « actions » (-310,5 milliards d’euros). Les flux nets d’épargne en 2023 ont été de 109 milliards d’euros en recul par rapport à 2022 (166 milliards d’euros). Les flux nets retrouvent quasiment leur niveau d’avant pandémie (111 milliards en 2018 et 100 milliards en 2019).

Un moindre recours à l’endettement pour financer les investissements

Les flux d’épargne brut demeurent élevés : 315 milliards d’euros en 2023, contre 291,7 milliards d’euros en 2022. Les ménages ont investi pour 173,7 milliards d’euros, essentiellement dans l’immobilier. La baisse avec 2022 est faible (62,7 milliards d’euros). Ils ont eu recours à des apports personnels plus importants pour investir afin d’être moins exposés à la hausse des taux. Les ménages ont réduit, en effet, en 2023, leur recours à l’endettement. Les flux d’endettement n’ont été que de 21,2 milliards d’euros contre 83,2 milliards d’euros en 2022. Pour le seul quatrième trimestre 2023, le flux d’endettement a été de 1,6 milliard d’euros quand la moyenne trimestrielle entre 2013 et 2023 est de 13,3 milliards d’euros.

Une préférence marquée pour le produits de taux

Le patrimoine financier des ménages est composé de 3 736,3 milliards d’euros de produits de taux et de 2 379,6 milliards d’euros de produits de fonds propres.

L’encours des produits de taux est en hausse en raison du succès de l’épargne réglementée. Les flux nets sur un an au quatrième trimestre 2023 ont été de 74,2 milliards d’euros contre 77,7 milliards d’euros au troisième trimestre. Les flux ont été négatifs pour le numéraire et les dépôts à vue, en 2023, de 48,4 milliards d’euros. À fin 2023, l’encours du numéraire et des dépôts à vue s’élevait à 751 milliards d’euros. Les ménages ont réduit les liquidités placées sur leurs dépôts à vue pour les réaffecter essentiellement sur les produits d’épargne réglementée. Sur un an, les flux de l’épargne réglementée ont atteint 61,4 milliards d’euros au quatrième trimestre 2023, contre 63,7 milliards d’euros en troisième trimestre. Au quatrième trimestre 2023, l’encours de l’épargne réglementée a atteint 935,5 milliards d’euros.

Les flux en faveur des contrats à terme et des livrets bancaires demeurent positifs en 2023 (+42,2 milliards d’euros au quatrième trimestre sur un an, contre 40,9 milliards d’euros au troisième trimestre). Ce résultat est imputable à la croissance des contrats à terme qui bénéficient de taux attractifs supérieurs à 3 % en lien avec la hausse des taux directeurs de la Banque Centrale Européenne.

Les flux au profit des fonds euros de l’assurance vie et de l’épargne retraite ont été faibles : +3,6 milliards d’euros sur un an au quatrième trimestre 2023. Ce résultat positif est à mettre au crédit de l’épargne retraite, les fonds euros de l’assurance vie étant en décollecte. L’encours des fonds euros de l’assurance vie et de l’épargne s’élevait à 1482,7 milliards d’euros au quatrième trimestre 2023.

Les flux nets en faveur des produits de fonds propre sur un an au quatrième trimestre 2023 se sont élevés à 37,5 milliards d’euros, contre 52,6 milliards d’euros au troisième trimestre. Les unités de compte de l’assurance vie et des produits d’épargne retraite ont enregistré un flux net de 26,7 milliards d’euros sur un au quatrième trimestre 2023, contre 31,6 milliards d’euros sur un an au troisième trimestre 2023. Toujours en 2023, les flux en faveur des actions cotées ont été négatifs de 12,1 milliards d’euros sur un an au quatrième trimestre.

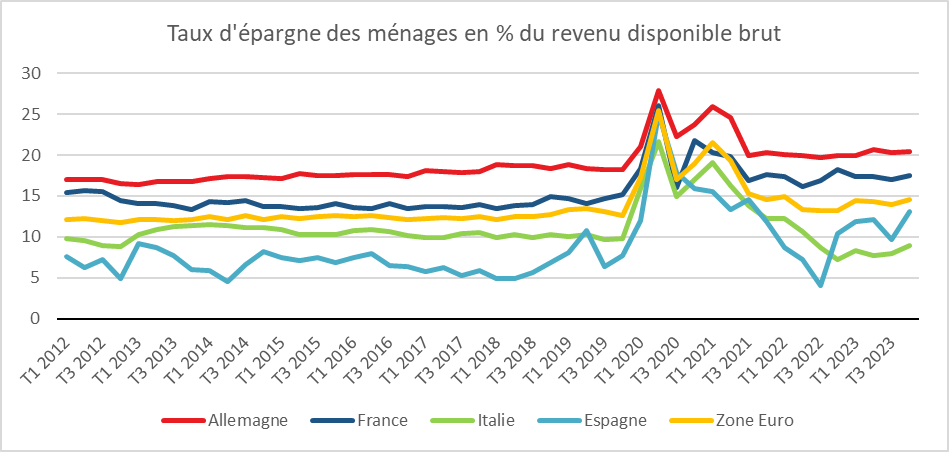

Un taux d’épargne toujours élevé en France

Le taux d’épargne des ménages en France reste supérieur à son niveau d’avant crise sanitaire. Selon la Banque de France, il s’est élevé au quatrième trimestre 2023 à 17,5 % du revenu disponible brut en France, contre 15,2 % au quatrième trimestre 2019. Les ménages allemands sont ceux qui épargnent le plus en Europe (20,4 %) et quand ceux d’Italie ne mettent que 9 % de leurs revenus de côté.

Cercle de l’Épargne – Banque de France – Eurostat

Premiers résultats pour 2024

Selon la Banque de France, les premières données du premier trimestre 2024 soulignent une poursuite du mouvement de décollecte sur les dépôts à vue (-10 milliards après -16,3 milliards au quatrième trimestre), un flux faiblement positif sur l’épargne réglementée, et un net rebond de l’assurance vie en UC (+12,5 milliards).

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com