Accueil > Actualités > Epargne > 2023 >

L’assurance vie en mode reconquête

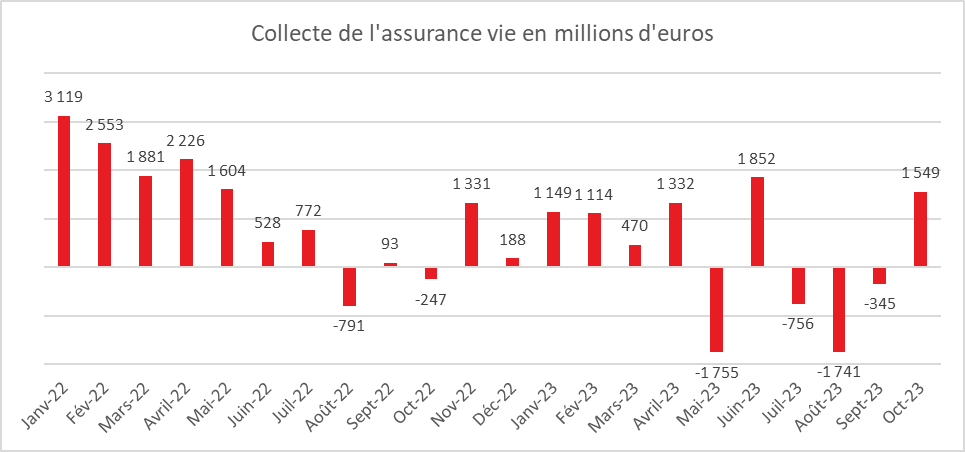

L’assurance commence le quatrième trimestre sous de meilleurs hospices que le précédent avec le retour, en octobre, d’une collecte positive de 1,5 milliard d’euros portant celle-ci à 2,9 milliards d’euros depuis le début de l’année. L’assurance vie a ainsi mis un terme à trois mois consécutifs de décollecte (-345 millions d’euros en septembre, -1,7 milliard d’euros en août et -756 milliard d’euros en juillet). Fortement challengée depuis des mois par les produits d’épargne réglementée et par les dépôts à terme, l’assurance vie retrouve quelques couleurs.

Octobre réussit, en règle générale, assez bien à l’assurance vie. En vingt ans, trois décollectes ont eu lieu en octobre, en 2022 (-247 millions d’euros), en 2011 et en 2008. Dans le passé, octobre était un mois correct pour l’assurance vie, collecte moyenne de 1,5 milliard d’euros lors de ces dix dernières années, soit le montant de la collecte du mois d’octobre 2023. Ce bon résultat de l’assurance vie est à mettre en parallèle avec la décollecte subie par le Livret A (-3,77 milliards d’euros en octobre).

Une collecte brute en hausse

La collecte brute a été de 14,7 milliards d’euros au mois d’octobre 2023, contre 10,8 milliards d’euros en septembre 2023 et 11,6 milliards d’euros un an auparavant en octobre 2022. Depuis le début de l’année, les cotisations se sont élevées à près de 128 milliards d’euros. La collecte en unités de compte a été particulièrement dynamique. Elle a représenté 45 % de la collecte totale soit cinq points de plus que la moyenne constatée depuis le début de l’année. La bonne tenue des valeurs de marché peut expliquer cette progression. Il faut néanmoins souligner que le poids des unités de compte dans la collecte est désormais peu sensible aux fluctuations des indices « actions » ce qui n’était pas le cas auparavant.

Les rachats toujours dynamiques

Les prestations sont demeurées dynamiques au mois d’octobre en atteignant 13,1 milliards d’euros en hausse de 10 % par rapport au mois d’octobre. Sur les dix premiers mois de l’année, elles se sont élevées à 125 milliards d’euros en hausse de 15 % sur un an.

Le haut niveau des prestations s’explique par les besoins d’apport financier en hausse des ménages pour leur acquisition de logement. Ces besoins accrus sont la conséquence du durcissement des conditions d’accès au crédit et de la hausse des taux d’intérêt. Le vieillissement de la population induit également à l’augmentation des prestations. Le nombre de décès est passé de 2012 à 2022 de 570 000 à 670 000 ce qui provoque un nombre de liquidation de contrats plus important.

Les fonds euros toujours en décollecte, les unités de compte au sommet

Les fonds euros on été en décollecte de -2,5 milliards d’euros au mois d’octobre. Sur les dix premiers mois de l’année, celle-ci atteint -22,9 milliards d’euros. Les ménages allègent leur exposition en fonds euros soit en arbitrant en faveur des unités de compte, soit en effectuant des sorties afin de se positionner sur d’autres placements (immobilier, dépôts à terme, etc.). A contrario, la collecte nette des unités de compte s’est accrue en octobre (+4,1 milliards d’euros). De janvier à octobre, elle a atteint 24,6 milliards d’euros. L’assurance vie est portée depuis le début de l’année par les unités de compte.

L’assurance vie en mode reconquête

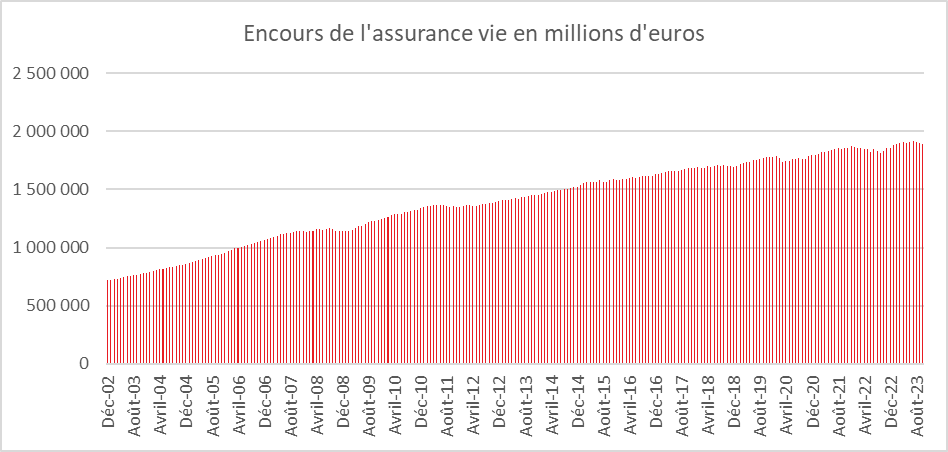

Avec un encours de 1890 milliards d’euros l’assurance vie demeure toujours le premier placement des ménages. Depuis le début de l’année, elle connaît une collecte nette faible imputable au recul des fonds euros en lien avec leur faible rendement. Dans les prochaines semaines, les assureurs communiqueront les rendements 2023 qui devrait s’afficher en hausse de 0,5 à 0,8 point par rapport à 2022. Ces rendements devraient se rapprocher de ceux générés par l’épargne réglementée et par les dépôts à terme. Par ailleurs, de nombreuses compagnies pour améliorer la collecte ont annoncé des taux promotionnels qui peuvent soumis à conditions. Les rendements en hausse devraient conduire à une diminution de la décollecte sur les fonds euros et une meilleure attractivité de l’assurance vie. Le contexte économique pourrait être plus porteur pour l’assurance vie dans les prochains mois. La baisse de l’inflation devrait réduire la propension à l’épargne de précaution et favoriser l’épargne de long terme. La restauration attendue de la hiérarchie des taux devrait avantager l’assurance vie en 2024 et surtout en 2025.

Cercle de l’Épargne – données France Assureurs

Cercle de l’Épargne – données France assureurs

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com