Accueil > Actualités > Epargne > 2023 >

La finance verte peut-elle conquérir le monde ?

Depuis le début de l’année, les titres finançant la lutte contre le réchauffement de la planète rencontrent un indéniable succès. 164 milliards de dollars d’obligations vertes (150 milliards d’euros) auraient été souscrits au cours du seul premier trimestre, soit une hausse de 32 % par rapport à la même période en 2022. Selon Bloomberg, l’Inde a levé un milliard de dollars pour son émission inaugurale. L’Union européenne a, quant à elle, obtenu 6 milliards d’euros à 25 ans en une seule émission le 28 mars dernier. Les entreprises émettent également un nombre croissant d’obligations vertes. Comcast, le câblo-opérateur américain, a emprunté pour un milliard de dollars de green bonds à 10 ans. Stellantis, le constructeur automobile, a émis pour 1,25 milliard d’euros d’obligations à 7 ans. Pour BNP Paribas, les obligations vertes pourraient atteindre, à l’échelle mondiale, 600 milliards de dollars en 2023.

Au niveau européen, la transition énergétique devrait coûter plus de 11 000 milliards d’euros d’ici 2030. Pour la financer, la Commission européenne compte mobiliser l’épargne des ménages. Pour renforcer la confiance des investisseurs dans les titres qu’ils achètent, et accélérer le financement de la transition énergétique, l’Union européenne a élaboré un standard pour les green bonds. Un accord a été trouvé entre la Commission, le Parlement et le Conseil sur un cadre exigeant qui pourrait entrer en vigueur en 2024.

En France, plusieurs dispositions sont en cours de déploiement, que ce soit à travers le règlement européen sur la transparence financière, SFDR pour « Sustainable Finance Disclosure Regulation », la taxonomie ou encore la refonte du label ISR. La taxonomie européenne désigne une classification des activités économiques en fonction de leurs conséquences sur l’environnement. Son objectif est d’inciter à la réalisation d’investissements accélérant la décarbonation.

La finance verte

Selon la Banque de France, la finance verte vise à favoriser la transition énergétique et la lutte contre le réchauffement climatique, notamment via le fléchage d’investissements vers des activités plus durables et portant moins atteinte à l’environnement.

La finance durable n’est pas toujours évidente à appréhender en raison de sa complexité. Trois catégories peuvent être distinguées :

- la finance solidaire qui représente moins de 0,5 % de l’épargne des ménages ;

- la finance ISR-ESG qui se développe du fait de la transformation des fonds proposés par les acteurs financiers ;

- la finance verte au sens européen du terme, en vertu du règlement européen sur la transparence financière et de ses articles 8 et 9.

Trois grands labels permettent de classer les fonds :

- Le label Finansol est le plus ancien. Créé en 1997, il favorise les aspects sociaux et environnementaux et vise à soutenir des entreprises solidaires (création d’emplois durables, accès au logement, soutien à l’agriculture bio…). Près de 170 fonds sont aujourd’hui labellisés.

- Le label Greenfin est un label d’État lancé en 2015 par le ministère de l’Écologie. Pour l’obtenir, les fonds doivent œuvrer pour la transition écologique et investir dans un des 8 secteurs clés. On y trouve les énergies renouvelables, le bâtiment, la gestion des déchets, l’industrie, les transports propres, les nouvelles technologies, l’agriculture et la forêt ainsi que l’adaptation au changement climatique. 95 fonds sont titulaires de ce label.

- Le label ISR est également un label d’État, créé en 2016 par le ministère de l’Économie. Destiné aux fonds d’investissements et aux supports immobiliers type SCPI et OPCI, il atteste que les gestionnaires effectuent une sélection d’investissements en fonction de critères environnementaux sociaux et de gouvernance, critères ESG en abrégé. Ce label est en cours de refonte avec comme objectif un durcissement des règles d’attribution.

Les titres verts sont avant tout acquis par les institutionnels même si depuis plusieurs années, les épargnants individuels se montrent de plus en plus intéressés. L’épargne salariale, en particulier, constitue un vecteur important de placement auprès des particuliers des titres verts.

Le poids de l’investissement responsable

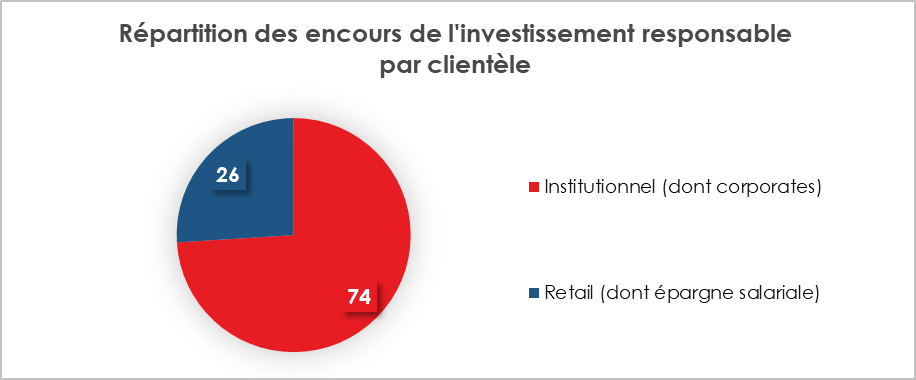

Selon l’AFG, l’encours de l’investissement Responsable en France atteint 2 240 milliards d’euros en progression de 6,9 % sur un an. 74 % de cet encours est possédé par les investisseurs institutionnels.

Source AFG

En 2022, les encours des fonds gérés en France disposant d’au moins un label s’élèvent à 792,6 milliards d’euros.

- 77 % sont labélisés ISR ;

- 26 % Label européen (hors Label ISR, Greenfin ou Finansol) ;

- 1,4 % Greenfin ;

- 0,7 % Finansol.

Selon la Banque de France, fin 2021, l’encours des actifs des ménages « verts », socialement responsables ou solidaires, y compris les fonds Relance, s’élevait à 262,5 milliards d’euros. Ils sont constitués aux trois quarts (74,8 %) de fonds labellisés ISR et au cinquième (19,9 %) d’obligations vertes. Les 5,3 % restants sont composés de fonds labellisés Relance (2,0 %), de fonds labellisés Greenfin (1,0 %), de fonds labellisés Finansol (0,2 %) et de fonds multi-labellisés (2,1 %).

Les placements solidaires détenus par les ménages

Selon Finansol, en 2022, l’encours des placements solidaires détenus par les ménages s’élevait à 26,3 milliards d’euros soit 0,45 % de leur épargne. Cet encours a augmenté de 1,8 milliard d’euros sur un an.

L’épargne salariale accueille pour 15,3 milliards d’euros de titre solidaires. Elle est, de loin, le premier vecteur d’accueil de ce type de placements. L’épargne bancaire avec 10 milliards d’euros d’encours, constitue le deuxième vecteur.

Comment les épargnants peuvent-ils accéder à des produits verts ?

Les épargnants ont de nombreuses possibilités pour accéder à des produits verts que ce soit via leurs comptes titres, leurs contrats d’assurance vie, leurs Plan d’Epargne Retraite (PER) ou par leur Plan d’Épargne Entreprise.

Depuis le 1er janvier 2022, les assureurs doivent présenter à leurs clients dans le cadre des contrats multi-supports (assurance vie, PER) au moins une unité de compte adossée à un fonds bénéficiant du label ISR, au moins une unité de compte adossée à un fonds labellisé Greenfin et au moins une unité de compte adossée à un fonds solidaire labellisé Finansol. Certains assureurs proposent également des fonds euros labellisés « verts ». Il est ainsi possible d’avoir une gestion ISR complète dans les contrats d’assurance vie ou dans les PER.

Le Livret de Développement Durable et Solidaire tend également à financer des PME ayant des projets visant à réduire leur empreinte carbone.

Les épargnants français sont-ils prêts à jouer le jeu des fonds ISR ?

Dans les enquêtes d’opinion, les épargnants déclarent être favorables à la finance verte mais avouent être un peu perdus face à la multitude de labels. Si selon une enquête IFOP, 60 % de Français déclaraient accorder une importance à l’impact environnemental et social de leurs placements, la notion d’épargne « responsable » reste floue pour 2 Français sur 3 selon une autre enquête menée par Opinionway pour l’Autorité des marchés financiers (AMF).

Les engagements de l’Europe en faveur de la finance durable

En 2018, la Commission européenne a adopté son premier plan d’action pour la finance durable. Elle avait comme objectifs de réorienter les flux de capitaux vers des investissements durables en matière environnementale, sociale et de gouvernance. Ses deux priorités étaient :

- d’intégrer la durabilité dans la gestion des risques ;

- de favoriser la transparence et une vision à long terme. Le règlement « Taxonomie » fixe un cadre commun aux entreprises financières et non financières membres l’Union européenne, afin de partager une même définition de la durabilité, et de lutter contre les pratiques d’écoblanchiment (connu sous le nom de « greenwashing »).

Le règlement européen sur la transparence financière (SFDR) établit un classement en fonction des déclarations des gestionnaires des labels qui certifient les fonds. Trois catégories de fonds ou placements sont distinguées :

- les placements dits « Article 8 » qui déclarent la prise en compte de critères sociaux et/ou environnementaux ;

- les placements dits « Article 9 » qui présentent un objectif d’investissement durable, à savoir un investissement dans une activité économique qui contribue à un objectif environnemental ou social, sans causer de préjudice significatif à d’autres objectifs environnementaux ou sociaux, et dans une entreprise qui applique de bonnes pratiques de gouvernance ;

- les placements dits « Article 6 », concernent, par élimination, tous les autres placements (qui ne sont donc ni « Article 8 » ni « Article 9 »).

La refonte du label ISR

Au 31 octobre 2022, 195 sociétés de gestion ont reçu le label ISR, 1 174 fonds pour un encours total de 773 milliards d’euros. Deux tiers de l’encours concernent des fonds sont de droit français et un tiers des fonds de droit étranger.

Bruno Le Maire avait demandé, fin 2021, à un comité rassemblant l’ensemble des parties prenantes, de réfléchir à l’évolution des critères du label ISR qui n’avaient pas été modifiés depuis 2016. Les critères d’éligibilité seront nettement plus stricts. Seuls les fonds excluant les entreprises qui exploitent du charbon ou des hydrocarbures non conventionnels ou qui lancent de nouveaux projets d’exploration, d’exploitation ou de raffinage d’hydrocarbures (pétrole ou gaz), ne pourront, à l’avenir, être labellisés ISR. Près de la moitié des fonds détenant le label ISR français devraient revoir leur politique de placement ou renoncer à cette appellation.

Jusqu’à présent, aucun seuil d’exclusion n’avait été imposé aux fonds labellisés. Selon Morningstar, le nombre de fonds labellisés devrait se réduire en 2024. Guillaume Prache, Président de la Faider, s’oppose à la technique d’exclusion pour les fonds ISR. Cette technique serait, à ses yeux, contre-productive en ne facilitant pas la transition énergétique, les entreprises recourant aux énergies fossiles se voyant entraver dans leur accès aux capitaux. Le nouveau label ISR entrera en vigueur le 1er mars 2024.

***

*

La transition énergétique exige une mobilisation et une réorientation de l’épargne. Sur le terrain de la finance durable, deux logiques s’opposent. La première vise à exclure des labels « ISR » ou « ESG » les entreprises dont l’activité dépend des énergies fossiles. Cela aboutit à exclure l’ensemble des compagnies pétrolières et des producteurs de gaz. La seconde a pour objectif de les inciter à décarboner leurs activités. BlackRock, le premier gestionnaire d’actifs mondial semble opter pour la deuxième logique en acceptant de financer des entreprises qui s’engagent de passer du brun au vert.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com