Accueil > Actualités > Epargne > 2023 >

Faut-il acheter des actions américaines ou européennes ?

Depuis le début de l’année 2022, les taux d’intérêt sont orientés à la hausse ce qui, traditionnellement, est peu favorable aux actions et à l’immobilier. Si l’année dernière, les indices « actions » ont accusé un fort recul après une année 2021 de fort rebond, ils enregistrent une hausse en 2023 bien que cette dernière soit atténuée depuis le milieu de l’été par un mouvement de correction. Sur les onze premiers mois de l’année, le gain est de plus de 14 % pour le CAC 40, de plus de 15 % pour le S&P 500 et de plus de 35 % pour le Nasdaq. Les investisseurs ont anticipé une baisse assez rapide de l’inflation et un effet limité de la hausse des taux d’intérêt sur les résultats des entreprises, ce qui a conduit à une augmentation, au cours du premier semestre, du cours des actions.

Compte tenu des prévisions en matière de taux et de croissance, faut-il acheter des actions ou opter pour d’autres types de placements ?

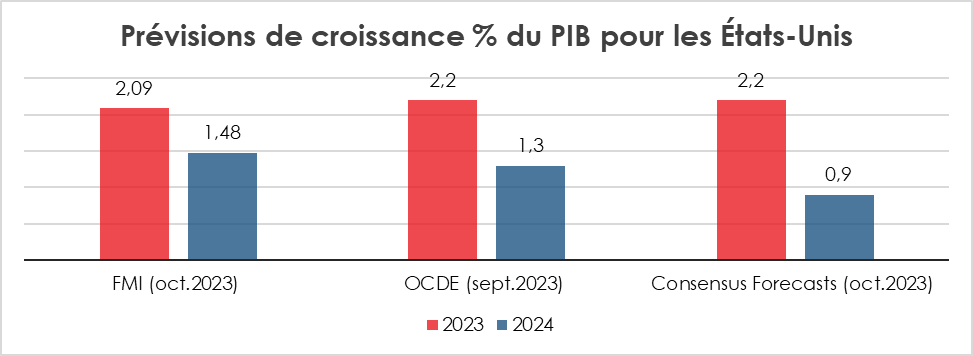

Aux États-Unis, la croissance se montre résiliente à la hausse des taux d’intérêt, aidée en cela par une politique d’inspiration keynésienne se traduisant par un déficit public élevé. La croissance américaine devrait être supérieure à 2 % en 2023. Pour l’année prochaine, les différents instituts de conjoncture prévoient un taux autour de 1 %, sachant que, en règle générale, depuis de nombreuses années, les prévisions américaines sont revues à la hausse en cours d’exercice.

Cercle de l’Épargne – données FMI

Le cycle de hausse des taux directeurs est censé être arrivé à son terme, ou presque. Les États-Unis jouent toujours leur fonction de valeur refuge en période de tensions géopolitiques, ce qui favorise l’arrivée de capitaux étrangers. Les investisseurs ne parient plus sur la poursuite de la hausse des taux des obligations. Ils estiment que le processus de réduction de l’inflation est bien engagé. Le montant des achats d’actions américaines par les non-résidents représente 2 % du PIB soit bien plus que durant la période 2010-2020. Le marché « actions » américain demeure attractif pour les valeurs non technologiques. La valorisation des sept principales entreprises technologiques (Microsoft, Apple, Google, Amazon, Nvidia, Meta, et Tesla) explique l’essentiel de la hausse du marché américain. Leur valorisation a été multipliée par 15 en quatorze ans. Les autres valeurs américaines ont connu une croissance bien plus faible (+80 %).

Faible croissance dans la zone euro

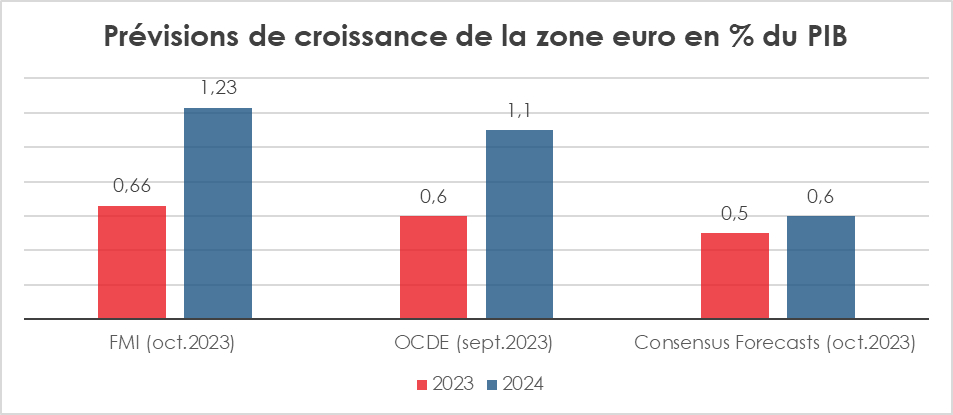

À la différence des États-Unis, la croissance dans la zone euro sera faible en 2023 comme en 2024. L’Europe est pénalisée par le prix de l’énergie, par la chute des exportations vers la Russie et par la baisse de la productivité par tête.

Cercle de l’Épargne – données FMI

La décrue de l’inflation est plus lente en zone euro qu’aux États-Unis. Les taux d’intérêt réels à long terme sont, de ce fait, encore faibles par rapport à leur moyenne historique. Ils se situent autour de 1 % quand avant 2014, ils se situaient entre 2 et 3 %. Les achats d’obligations par les non-résidents sont faibles voire nuls.

Compte tenu de la situation économique et financière en zone euro, les probabilités de valorisation des actions y sont moindres qu’aux États-Unis (hors valeurs technologiques). Les actions européennes redeviendront attractives quand les taux d’intérêt arrêteront d’augmenter et que les perspectives de croissance s’amélioreront. La bonne tenue du dollar, en lien avec les entrées de capitaux, joue – pour le moment – en faveur des États-Unis. A contrario, sur moyenne période, l’euro devrait s’apprécier. Dans ce contexte, une entrée en bas de cycle sur les marchés européens est, d’ici quelques mois, envisageable en encaissant des plus-values des valeurs américaines. Aux États-Unis, plusieurs risques doivent être pris en compte : le protectionnisme, le problème récurrent du plafond de dettes et les incertitudes liées aux élections de novembre 2024. Pour la zone euro, l’accès à l’énergie, les divisions internes et le surendettement de certains États (Italie, Espagne, France) sont également des points de vigilance.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com