Accueil > Actualités > Epargne > 2018 >

À chaque âge son épargnant ?

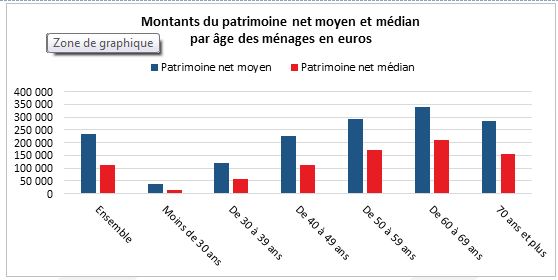

Patrimoine : avantage aux 60/69 ans

Les 60 à 69 ans disposent du patrimoine le plus important. Le montant moyen de leur patrimoine net atteint 340 600 euros quand celui des moins de 30 ans est inférieur à 50 000 euros. Le patrimoine médian (50 % des ménages sont en dessous de ce montant et 50 % au-dessus) s’élève à 211 800 euros pour les 60 à 69 ans contre 14 100 euros pour les moins de 30 ans soit un rapport de 1 à 15. Les jeunes retraités bénéficient du processus d’accumulation de l’ensemble de leur vie professionnelle. Leur patrimoine net est plus important que celui des générations précédentes car ils ont, pour une majorité d’entre eux, remboursé leurs emprunts immobiliers. Ils ont également profité de la valorisation des actifs durant les années 1990-2010. Les plus de 70 ans avec un patrimoine net moyen et médian s’élevant respectivement à 286 000 et 157 000 euros se situent nettement au-dessus de la moyenne de la population. S’ils sont dans une situation un peu moins favorable que les générations 60/69 ans, cela est lié au fait qu’ils ont moins profité des 30 Glorieuses au niveau de l’ascension sociale. Par ailleurs, à partir de 75 ans, le niveau du patrimoine décline en raison des charges potentiellement induites par la dépendance et par les éventuelles donations aux enfants et aux petits-enfants. Le niveau du patrimoine net moyen et médian est respectivement de 235 900 et 113 900 euros.

Source : INSEE (données 2015)

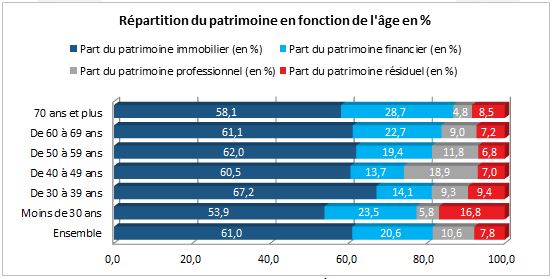

Le patrimoine immobilier majoritaire quel que soit l’âge !

L’immobilier représente 61 % du patrimoine de l’ensemble des ménages. Ce poids dépasse 50 % chez toutes les générations. Fort logiquement, il est plus faible chez les moins de 30 ans tout en atteignant tout de même 53 %. Il atteint un maximum chez les 30/39 ans (67,2 %). Dans cette catégorie de la population, l’effort est mis alors sur l’accession à la propriété, ce qui réduit les capacités à investir dans d’autres produits d’épargne. Le poids de l’épargne financière n’est alors que de 14,9 %. Cette dernière augmente au sein du patrimoine surtout à partir de 50 ans pour atteindre un maximum chez les plus de 70 ans (28,74 %). Le patrimoine professionnel qui concerne essentiellement les agriculteurs, les professions libérales, les commerçants, les artisans et les chefs d’entreprise atteint son point plus élevé entre 40 et 49 ans (18,9 % contre 10,6 % pour l’ensemble de la population).

Source : INSEE (données 2015)

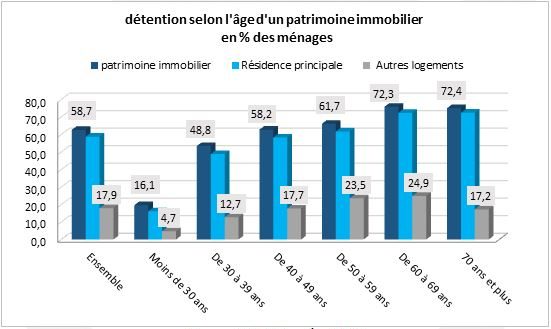

Près des trois quarts des retraités propriétaires de leur résidence principale

58,7 % des ménages sont propriétaires de leur résidence principale. Dès les générations de 30 à 39 ans, ce taux flirte avec les 50 % (48,8 %). Il atteint plus de 72 % pour les plus de 60 ans. À l’opposé, seulement 16 % des moins de 30 ans sont propriétaires de leur résidence principale. Un quart des 60/69 ans ont investi soit dans l’immobilier locatif soit dans une résidence secondaire. Ce taux n’est que de 12,7 % chez les 30/39 ans. L’investissement dans l’immobilier à but locatif intervient au moment où les charges d’acquisition de la résidence principale diminuent. L’achat d’un appartement pour la poursuite des études des enfants constitue un des motifs de l’investissement dans l’immobilier. Le dispositif Pinel qui permet aux propriétaires de louer à leurs enfants tout en profitant de déductions fiscales a encouragé ce type d’opérations.

Source : INSEE (données 2015)

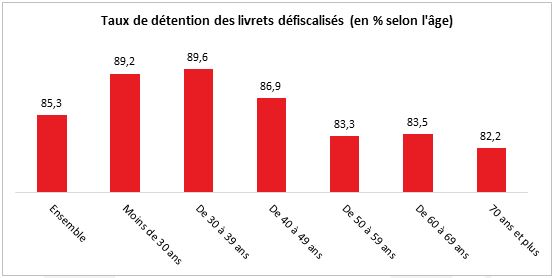

Patrimoine financier

Plus de quatre cinquièmes des ménages disposent d’au moins un produit d’épargne défiscalisé, Livret A, LDDS, Livret Jeune ou Livret d’Épargne Populaire. Le taux maximal de détention atteint son zénith entre 30 et 39 ans pour décliner après. Les générations plus âgées ayant des montants de patrimoine plus élevés délaissent légèrement les produits défiscalisés peu rémunérés au profit d’autres placements comme l’assurance-vie.

Source : INSEE (données 2015)

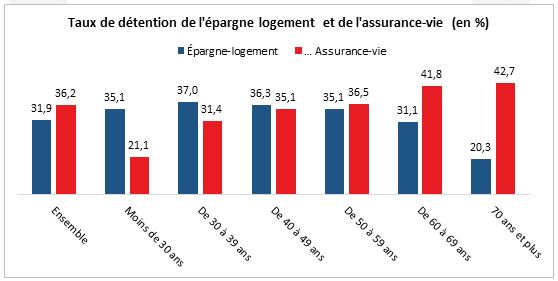

Près de 32 % des ménages possèdent un compte ou un plan d’épargne logement quand ils sont 36 % à détenir au moins un contrat d’assurance-vie. Plus d’un tiers des ménages ayant moins de 50 ans ont un produit d’épargne logement. Ce ratio monte à 37 % chez les 30 à 39 ans. La trentaine est la décennie de l’accession à la propriété. L’assurance-vie est le produit phare des plus de 60 ans. 42 % des ménages dont le membre de référence a plus de 60 ans disposent d’au moins un contrat. L’assurance-vie est tout à la fois un produit destiné à assurer un complément financier pour améliorer les pensions issues des régimes par répartition et un produit de préparation de la succession.

Source : INSEE (données 2015)

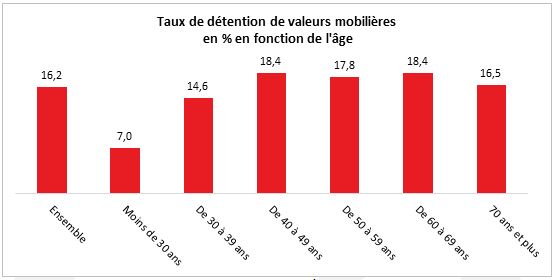

Moins d’un cinquième des ménages détient des valeurs mobilières

Les Français ont une faible appétence pour la détention de valeurs mobilières (obligations ou actions). Seulement 16 % des ménages possèdent des valeurs mobilières. Le durcissement de la fiscalité des comptes titres en 2012 et l’aversion traditionnelle aux risques peuvent expliquer ce résultat. Les 40/49 ans et les 60/69 ans sont 18,4 % à détenir de telles valeurs. L’introduction du Prélèvement Forfaitaire Unique pourrait légèrement changer la donne.

Source : INSEE (données 2015)

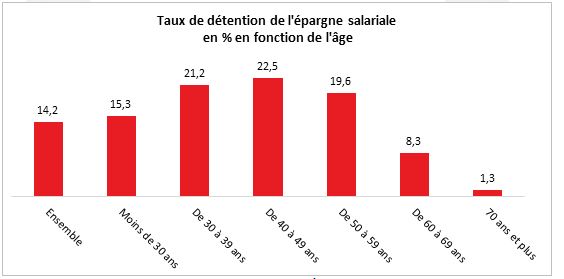

L’épargne salariale : un produit de quadra

L’épargne salariale concerne un salarié sur deux travaillant essentiellement dans les grandes entreprises. La surreprésentation des cadres parmi les bénéficiaires de ce type d’épargne explique que le taux de détention progresse en fonction de l’âge. Il est à son zénith entre 40 et 49 ans. Plus de 22 % des ménages ont alors accès à au moins un produit d’épargne salariale (intéressement, participation, Plan d’Épargne Entreprise, Plan d’Épargne Retraite Collectif).

Source : INSEE (données 2015)

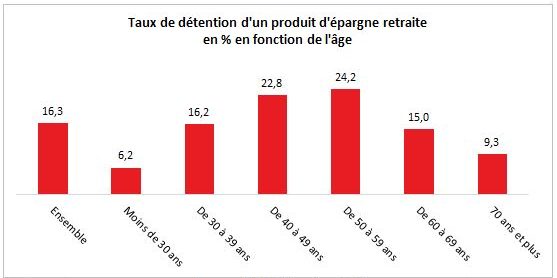

L’épargne retraite, le produit de la maturité

La détention d’un produit d’épargne retraite se concentre sur les 40/60 ans. L’augmentation des revenus et l’achat de la résidence principale réalisé favorisent l’équipement des ménages en produits d’épargne retraite. Néanmoins, le taux de détention reste toujours inférieur à 25 % quel que soit l’âge.

Source : INSEE (données 2015)

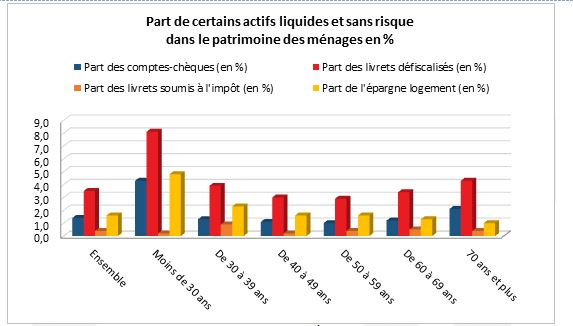

Les livrets défiscalisés pour les jeunes

Le poids des livrets défiscalisés est le plus important chez les moins de 30 ans. Leur taux d’épargne et d’équipement en produits financiers étant faible, la part des comptes chèques dans leur patrimoine est plus importante que pour les autres générations. L’épargne logement joue un rôle important dans le patrimoine chez les moins de 40 ans. L’accession à la propriété constitue alors un objectif important en matière d’épargne. Par ailleurs, le patrimoine financier étant faible, le poids de l’épargne logement en est d’autant plus élevé. Chez les plus de 70 ans, les livrets défiscalisés et les liquidités sur les comptes courants jouent un rôle plus important que pour les 40/69 ans.

Source : INSEE (données 2015)

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com