Accueil > Actualités > Epargne > 2021 >

2020, retour sur une année pas comme les autres

Les marchés « actions », des valeurs refuges ?

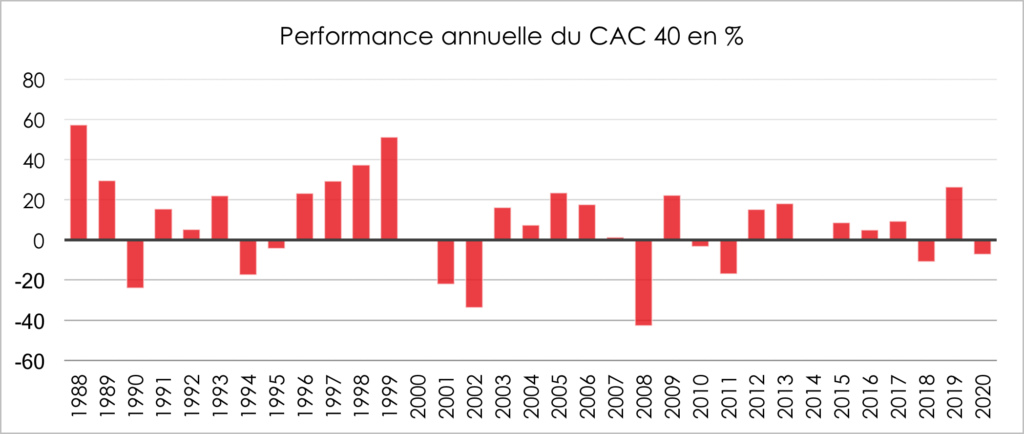

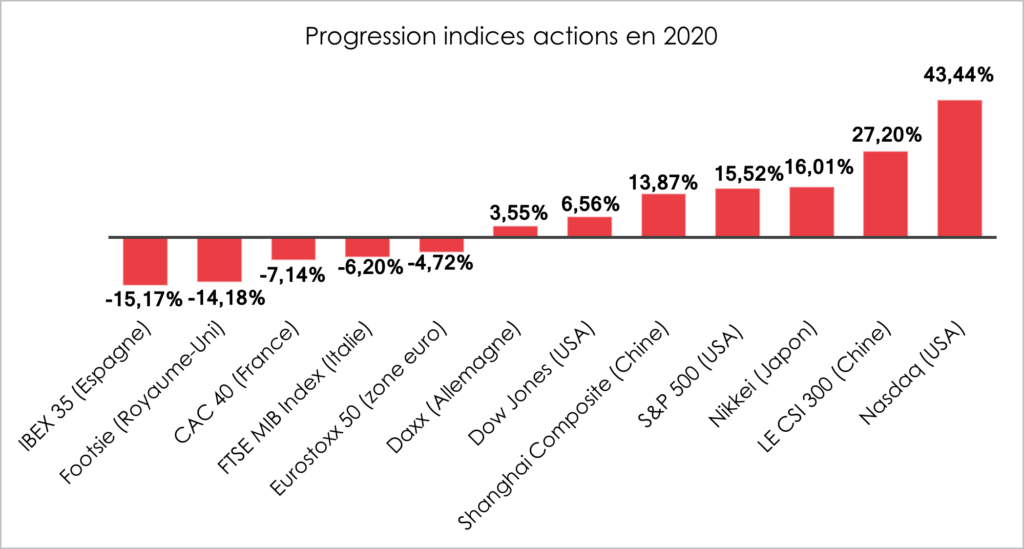

Les indices « actions » ont connu une évolution inattendue en 2020 au regard du contexte économique. Après le choc provoqué au mois de mars dernier par l’instauration des confinements dans la grande majorité des États occidentaux, entraînant une chute des cours de 30 %, les investisseurs ont repris le chemin des actions assez rapidement. L’annonce des plans de relance, le soutien inconditionnel des banques centrales et la découverte des vaccins ont conduit à un solide rebond boursier. Dans un monde de taux négatifs, les actions sont devenues un pôle de rendements. Les pertes du printemps ont été ainsi progressivement compensées. Les indices américains ont, à plusieurs reprises, battu leur record historique.

La France, l’Italie et l’Espagne étant les pays les plus touchés sur le plan économique avec la mise en sommeil des activités touristiques, leurs indices « actions » n’ont pas réussi à repasser en territoire positif. Le CAC 40 a cédé sur l’année 7,14 % quand le DAXX allemand en gagnait plus de 3 %. L’indice milanais FTSE MIB Index a perdu 6,2 % sur l’ensemble de l’année. L’indice de référence espagnol a, de son côté, reculé, sur un an de 15,4 %. L’indice Footsie londonien a connu également un net recul, plus de 14 %, cumulant les effets de l’épidémie et du Brexit. Il s’agit de son plus fort recul de la récession de 2008.

Le marché parisien a été pénalisé par le poids des valeurs dépendant de l’aéronautique et du tourisme et le nombre réduit des valeurs technologiques au sein des quarante premières capitalisations Par ailleurs, les valeurs financières sont toujours à la peine en raison des taux négatifs. Même si la deuxième vague de l’épidémie est plus sévère en Allemagne, ce pays s’en est mieux sorti au niveau économique que la France, en maintenant un bon niveau d’exportation.

Les valeurs technologiques ont été les grandes gagnantes avec celles du secteur de la santé. Le NASDAQ a accumulé les records durant l’année. Sur un an, cet indice a gagné plus de 40 %.

Le Bitcoin supplantera-t-il l’or ?

Le bitcoin, qui avait pris son envol après la crise de 2008, a connu une appréciation sans précédent en 2020 en gagnant par rapport au dollar plus de 250 %. Il s’échangeait en fin d’année à plus de 28 000 dollars (contre 8 000 dollars début janvier 2020). Des investisseurs ont misé sur cette cryptomonnaie soit pour réaliser des gains rapides, soit pour se prémunir d’un éventuel retour de l’inflation ou dans la perspective de son essor comme moyen de paiement courant. La hausse du bitcoin a coïncidé avec la baisse de l’or et du dollar lors du dernier trimestre 2020. L’or a malgré tout joué son rôle de valeur refuge en 2020 en dépassant 2 060 dollars l’once. Sur l’année, il a gagné plus de 25 %. Depuis le mois d’août, le métal précieux est en baisse. Les annonces concernant les vaccins et les perspectives de croissance ont joué en sa défaveur. Il convient de souligner que le marché du bitcoin reste modeste avec un encours de 500 milliards de dollars quand la capitalisation boursière de l’or dépasse 9 000 milliards de dollars.

Le dollar en recul par rapport à l’euro

Sur le marché des changes, l’euro s’est apprécié par rapport au dollar de plus de 9 % en un an. Malgré des taux d’intérêt bien plus faibles en Europe, l’euro a gagné des points face au dollar. Les tergiversations des autorités américaines face à l’épidémie et le recours massif à l’endettement avec un déficit budgétaire de plus de 15 % du PIB ont contribué à cette baisse du dollar.

Des taux une nouvelle fois historiquement bas et des dettes publiques historiquement élevées

L’année 2020 aura été marquée par une nouvelle baisse des taux d’intérêt qui, une nouvelle fois, ont battu en Europe des niveaux historiques en territoire négatif. L’État français s’est endetté à taux négatif sur l’ensemble de l’année, ce qui a permis de réduire le coût de la dette tout en empruntant un montant sans précédent, 260 milliards d’euros. En 2021, Bercy prévoit d’emprunter à nouveau 260 milliards d’euros sur les marchés. Ce montant permettra de financer un déficit qui dépassera 152,8 milliards d’euros, en recul de 54 milliards par rapport à 2020. À ce déficit s’ajoutent 127,3 milliards de remboursements d’obligations d’État arrivant à échéance, et 1,3 milliard de dette de la SNCF reprise par l’État. La dette de l’État qui était de 98 % du PIB fin 2019 est désormais proche de 120 % du PIB. La plupart des pays occidentaux ont accru leur dette publique de 15 à 25 points de PIB pour faire face à la crise économique générée par l’épidémie.

Le pétrole en mode montagnes russes

Le baril de pétrole (BRENT) a connu les montagnes russes en 2020 passant de 65 à 17 dollars de janvier à avril pour terminer en fin d’année au-dessus de 50 dollars. Sur les marchés à terme, son prix a été durant la première vague de Covid négatif. L’accord de régulation de la production associant l’OPEP et la Russie ainsi que les espoirs de reprise expliquent le rebond du second semestre. Sur l’année, le baril de brent cède néanmoins plus de 20 %.

2021, une année à construire

Si le premier semestre 2021 reste marqué par la crise sanitaire et par le stop and go, la montée en puissance de la vaccination et les plans de relance devraient se faire ressentir au cours du second semestre. Compte tenu de l’amélioration des perspectives de croissance, le cours des actions devrait rester bien orienté. Le pétrole devrait également continuer à s’apprécier comme les autres matières premières. Les taux d’intérêt ont de fortes chances de rester très bas, les banques centrales ne souhaitant pas ajouter une crise financière à la crise économique. L’immobilier pourrait logiquement voir son pouvoir d’attraction baisser sans pour autant entrer dans une réelle dépression. Les faibles taux sont censés favoriser ce secteur mais l’érosion du pouvoir d’achat des ménages et les changements de comportement tant des particuliers que des entreprises devraient modifier la donne.

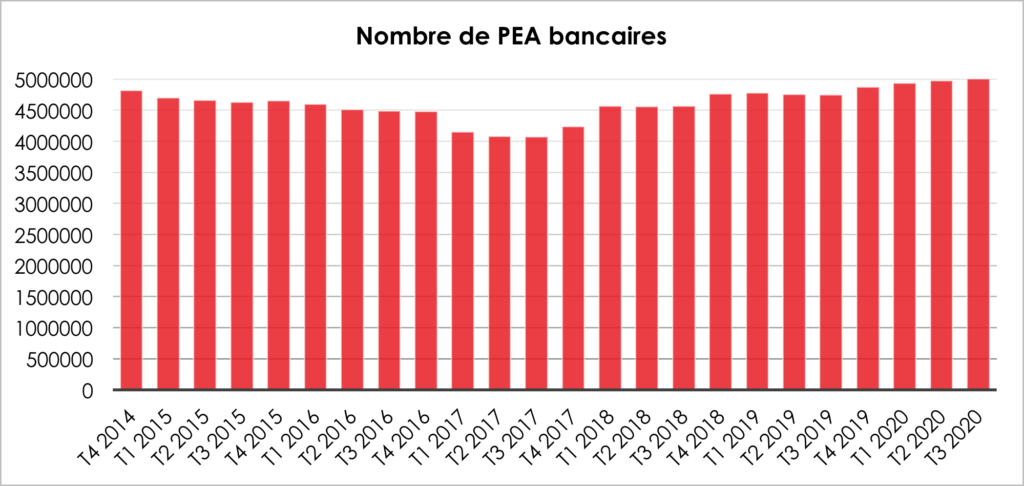

Malgré la crise, les Français ne sont pas sortis du marché « actions »

Les comportements évoluent en matière d’épargne. Ainsi, au cœur du premier confinement quand le cours des actions chutait de 30 %, plus de 150 000 nouveaux actionnaires sont, selon l’Autorité des marchés financiers, entrés sur le marché à la recherche de bonnes affaires. De nombreux jeunes ayant un compte en ligne sont ainsi devenus des actionnaires. La progression du nombre de PEA, qui a franchi la barre symbolique des 5 millions, est un autre signe de ce changement de comportement.

L’or, bilan et prospective pour la valeur refuge

L’or a dépassé pour la première fois de son histoire les 2 000 dollars l’once[1] en 2020. L’or a en effet atteint les 2 075 dollars l’once début août 2020, soit 1 735 euros. Le cours de l’or était alors près de 40 % supérieur à son niveau de début 2020. Le cours de l’or a par la suite diminué sous l’effet tout particulièrement de l’annonce du vaccin, d’un retour du goût du risque des investisseurs et de la montée en puissance de cryptomonnaies comme le Bitcoin.

L’or termine tout de même l’année à près de 1 900 dollars l’once, soit une hausse en dollars d’environ 25 % sur un an (la hausse en euros est quant à elle proche de 15 %). Les investisseurs, professionnels et particuliers, ont compensé en 2020 la faible demande des consommateurs pour l’or physique. L’intérêt des investisseurs pour l’or l’année dernière s’explique notamment par la diminution des rendements boursiers, la faiblesse des taux d’intérêt et une défiance par rapport au dollar. L’or a ainsi joué pleinement en 2020 son rôle de valeur refuge.

Le cours de l’or est passé de 200 dollars en 2000 à plus de 2 000 dollars en 2020. Le prix de l’or repose sur des facteurs tout à la fois économiques, politiques, géostratégiques et psychologiques. Le cours peut en effet dépendre de la situation de l’économie, des politiques mises en œuvre par les banques centrales ou encore de la situation internationale.

La production d’or influe actuellement peu sur les cours de l’or. L’or n’est pas aussi rare que le pétrole. Environ 60 années de production sont actuellement en circulation. La quantité d’or recyclée chaque année est par ailleurs importante. C’est surtout la demande des consommateurs et des investisseurs qui a des conséquences importantes sur les cours de l’or.

Après avoir mis en évidence le rôle de l’or en tant qu’ancien acteur majeur du système monétaire international mais aussi de valeur refuge, cet article dressera un bilan des cours de l’or en 2020 et s’interrogera sur l’évolution future de son prix. Cet article n’a en revanche pas vocation à s’étendre sur certaines caractéristiques de l’or comme ses usages, son stockage, sa vente ou encore sa fiscalité. Ces éléments ont déjà fait l’objet d’un traitement par le Cercle de l’Épargne dans son mensuel numéro 66 d’octobre 2019.

L’or a longtemps été un rouage essentiel du système monétaire international

Dans le cadre du système de Bretton Woods de 1944 à 1971, chaque monnaie était définie par rapport à l’or et au dollar, le dollar étant lui-même rattaché de façon fixe à l’or. Il s’agissait donc d’un système d’étalon de change-or. Le taux de change d’une monnaie en une autre était stable et correspondait au rapport des quantités d’or ou de dollars caractérisant chacune d’entre elles.

Chaque pays avait l’obligation de maintenir la parité de sa propre monnaie à l’intérieur de marges de fluctuation étroites (+ ou -1 %). La parité officielle d’une monnaie n’était modifiée que si des déséquilibres exceptionnels et durables de la balance courante obligeaient le pays à opérer une dévaluation ou une réévaluation. Lorsque les réajustements étaient d’un montant inférieur à 10 %, les États étaient simplement tenus d’en informer le FMI ; au-delà, ils devaient obtenir son accord préalable.

Le système permettait une pleine convertibilité des monnaies, chaque pays devant convertir en dollars, en or ou en toute autre devise tout montant de sa propre monnaie pouvant potentiellement lui être présenté sur le marché des changes. En particulier, les États-Unis devaient convertir en or tous les dollars qui pouvaient leur être offerts par les banques centrales des autres pays, et ce au prix officiel de 35 dollars l’once d’or.

En 1959, une première attaque spéculative sur le dollar a lieu. Certains pays demandant alors la conversion de leurs encaisses en or. Le stock en or de la Réserve fédérale (FED) passe de 23 milliards de dollars en 1958 à 11 milliards en 1959, et le cours de l’once d’or s’apprécie dépassant la barre précitée des 35 dollars.

Ce système portait en lui des contradictions structurelles mises en évidence par l’économiste Robert Triffin. Il fallait émettre beaucoup de dollars tout en gardant sa crédibilité par rapport aux réserves d’or de la FED afin de répondre à la demande de liquidité internationale.

La convertibilité́ du dollar en or a cessé le 15 août 1971 puis les accords de la Jamaïque de janvier 1976 ont suppriméofficiellement le rôle d’étalon de l’or. Si la création monétaire ne dépend plus depuis de l’or en tant que collatéral, l’or demeure cependant un des éléments de réserve des grandes banques centrales.

Les États-Unis ont actuellement la plus grande réserve d’or du monde. Les autorités des pays émergents achètent depuis quelques années beaucoup d’or dans le but de réduire leur dépendance au dollar.

L’or fait généralement office de valeur refuge

Dans les périodes de crise, l’or retrouve généralement son caractère de valeur-refuge. Une valeur refuge est un actif dont le prix est non corrélé ou négativement corrélé au prix d’un autre actif ou d’un ensemble d’actifs lors de périodes de baisse ou d’incertitudes sur les marchés financiers. Pour faire face à des tensions sur les marchés financiers, les investisseurs ont tendance à diversifier leurs portefeuilles en investissant dans des actifs peu risqués et liquides comme l’or.

L’or ne rapporte ni dividendes ni intérêts. Il ne verse pas de coupon. Son rendement correspond donc à la variation de son prix entre deux périodes. L’or permet toutefois de se couvrir contre des taux d’intérêt réels négatifs.

Avant 2020, l’or a fait office de valeur refuge en 1973, 1980, 2009 ou en 2011. En 2011, l’once d’or s’était rapprochéedes 2 000 dollars. Corrigé de l’inflation, le record de l’or date d’ailleurs selon le Conseil mondial de l’or (CMO) de janvier 1980 ou il avait atteint en plein deuxième choc pétrolier environ 2 800 dollars l’once en monnaie actuelle.

L’or peut cependant perdre son statut de valeur refuge en période d’instabilité financière lorsque des investisseurs ont besoin de cash pour couvrir des pertes ou de lever de l’argent pour faire face à des engagements et réaliser des appels de marge, c’est-à-dire apporter des liquidités pour revaloriser les titres placés en garantie. Ces phénomènes expliquent en partie le passage du dollar de 1 700 dollars le 9 mars 2020 à 1 500 dollars le 16 mars 2020 alors qu’un indice comme le CAC 40 avait perdu plus de 35 % entre la mi-février et la mi-mars. Le fait que des détenteurs aient vendu pour profiter du niveau élevé des cours est aussi un facteur de baisse.

En 2020, la demande des investisseurs notamment via des exchange traded funds (etf) a compensé la demande atone des consommateurs pour l’or physique

Celui qui veut investir dans l’or peut le faire en achetant de l’or physique, en optant pour des actions de sociétésaurifères ou en investissant dans des fonds indiciels physiquement adossés à l’or (exchange traded funds, ETF) comme par exemple Ishares Physical Gold ou le SPDR Gold Shares qui détenait, à la fin juin 2020, environ 1 230 tonnes d’or.

Les ETF donnent la possibilité aux investisseurs de détenir un titre côté répliquant la performance de l’or sans les coûts logistiques. La liquidité de l’or papier est plus importante que celle de l’or physique.

La hausse des cours de l’or en 2020 est fortement liée à la forte demande en ETF, qui a compensé la faiblesse de la demande des consommateurs pour l’or physique et le ralentissement du rythme des achats d’or par les Banques centrales. De nouveaux acteurs se sont mis à acheter de l’or tels que des fonds de pension ou des acteurs de la gestion de patrimoine comme la banque Lombard Odier qui a créé une exposition dédiée à l’or dans les portefeuilles de ses clients.

Les investisseurs ETF ont tout particulièrement soutenu les prix de l’or entre avril et août 2020. Le niveau des ETF indexés sur le cours de l’or a cependant diminué de 100 tonnes en novembre selon les données de Bloomberg. L’annonce du vaccin en novembre et le retour du goût du risque des investisseurs ont contribué à cette baisse. Il s’agissait de la plus importante sortie mensuelle en quatre ans et de la première en un an.

Les fondamentaux restent positifs pour l’or en 2021

Les banques centrales vont conserver des taux proches de zéro pendant encore un certain temps, ce qui devrait permettre de maintenir des taux d’intérêt réels faiblement positifs ou négatifs et donc conserver l’attractivité de l’or. Le volume des encours à rendement négatif n’a jamais été aussi élevé. L’indice Bloomberg Barclays comptabilisait en novembre 2020 plus de 17 500 milliards de dollars d’obligations à rendement négatif (dont près de 15 % étaient des obligations d’entreprises). Le rendement réel des bons du Trésor américains était de près de -1 % l’été dernier.

Le cours de l’or a aussi bénéficié de la baisse des cours du dollar en 2020. L’or étant libellé en dollars, l’affaiblissement du billet vert stimule les achats par les investisseurs non américains. Mi-décembre 2020, l’euro franchissait le niveau de 1,22 dollar pour la première fois depuis avril 2018. Le cours du dollar s’est affaibli d’environ 9 % en 2020 par rapport à ceux de l’euro. Le fait que l’inflation dans la zone euro devrait être, à court et moyen terme, inférieure à celle des États-Unis, jouera en faveur de la robustesse de l’euro.

Le potentiel de croissance des cours de l’or est cependant probablement assez limité à moyen terme

Une reprise économique dynamique pourrait inciter les investisseurs à retourner vers d’autres placements que l’or. Ce phénomène serait encore plus marqué dans le cas d’une reprise faiblement génératrice d’inflation.

Enfin, des analystes de banques d’investissement comme JPMorgan considèrent que la montée actuelle des cryptomonnaies dans la finance traditionnelle se fait au détriment de l’or. Beaucoup d’argent a par exemple afflué en octobre et novembre 2020 dans les fonds Bitcoin et est sorti de l’or. Le Bitcoin attire aujourd’hui davantage des investisseurs de long terme, comme des banques privées et des family offices, qu’en 2017 lors de la précédente flambée de ces cours. L’adoption du bitcoin par les investisseurs institutionnels ne fait que commencer, alors que pour l’or, son adoption par les investisseurs institutionnels est très avancée. L’or et une cryptomonnaie comme le Bitcoin ont pour similitude d’être des actifs n’existant qu’en quantité́ limitée. Elles ne sont pas, par ailleurs, un moyen de paiement pratique.

Conclusion

Alors que les pouvoirs publics américains ont récemment adopté un plan de relance de 900 milliards de dollars et que la BCE a annoncé en décembre 2020, le prolongement jusqu’à mars 2022 de son programme de rachat d’actifs et le relèvement de son plafond de 500 milliards d’euros pour le porter à 1 850 milliards, la dynamique des marchés en 2021 et donc de l’or est difficile à prévoir. Le rythme de la reprise en 2021 est en effet incertain. La situation de taux d’intérêt réels faibles, qui est favorable à l’or, est en revanche partie pour perdurer. De plus en plus de jeunes et d’investisseurs institutionnels se tournent vers des cryptomonnaies au détriment de l’or. Il sera de ce fait intéressant de voir si cette dynamique se poursuit en 2021 et si le niveau des achats d’or par les banques centrales en 2021 sera proche de celui de 2018 et 2019.

[1] Depuis 1944, c’est le cours en dollars de l’once d’or qui fait office de référence au niveau international. Le lingot d’or d’once troy équivaut à 31,1 grammes.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com