Accueil > Actualités > Economie > 2021 >

2019, une année historique pour le patrimoine

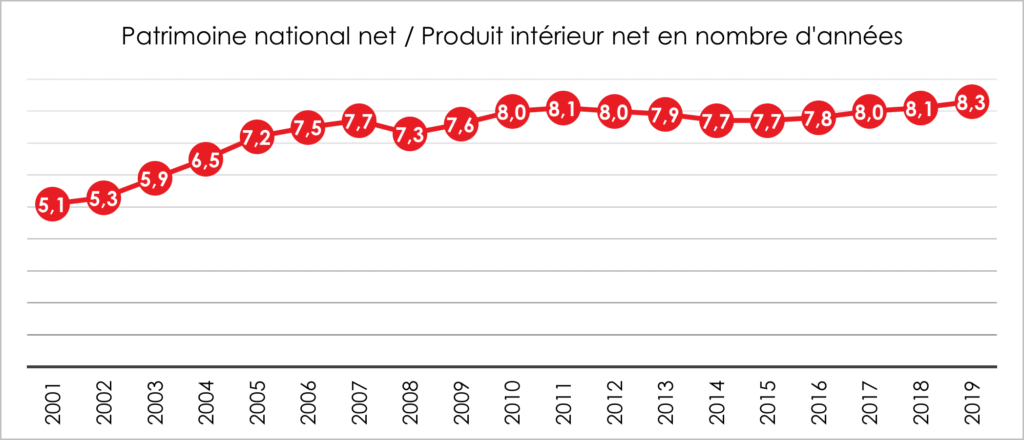

Fin 2019, avant la crise sanitaire, le patrimoine économique national net s’élevait à 16 421 milliards d’euros, soit l’équivalent de 8,3 fois le produit intérieur net de l’année. Ce ratio dépassait les niveaux historiques de 2011 et 2018 (8,1 fois le produit intérieur net de l’année). La hausse du patrimoine a été de près de 5 % en 2019 (+4,8 % contre, contre +4,4 % en 2018). L’augmentation est largement liée à la valorisation des biens immobiliers et des valeurs mobilières. Les terrains bâtis ont connu une hausse de 6,6 %. En raison du rebond des cours des actions, le solde du patrimoine financier net s’établit à +125 milliards d’euros en 2019. Il est à noter qu’avec l’accroissement de l’endettement financier, le passif financier est aussi en hausse.

Plus de 12 500 milliards d’euros de patrimoine

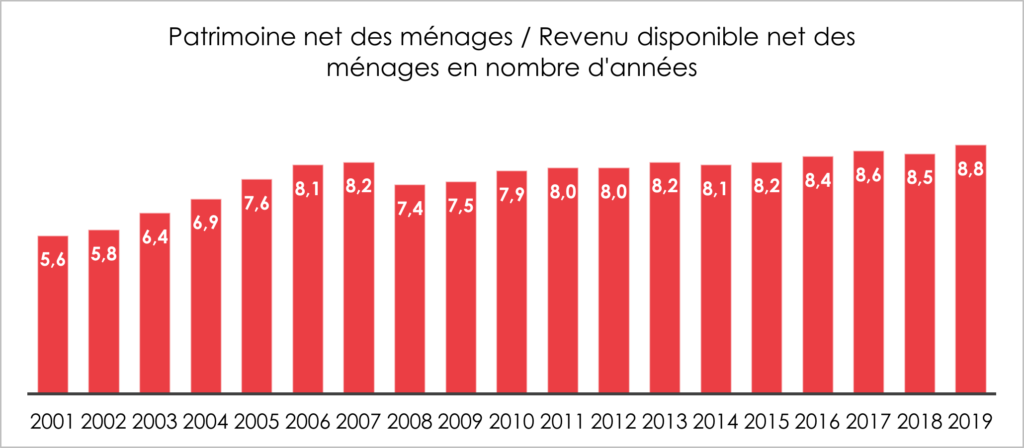

Fin 2019, le patrimoine net des ménages s’établit à 12 561 milliards d’euros, soit 8,8 fois le revenu disponible net des ménages. La progression a été de 6,2 % en 2019, contre +2,1 % en 2018. L’augmentation du patrimoine des ménages est importante depuis les années 1990 où il représentait alors 4,5 fois leur revenu disponible brut. Pour mémoire, à la sortie de la Seconde Guerre mondiale, le patrimoine correspondait à quelques mois de revenus. Le processus d’accumulation du capital généré par plusieurs décennies de forte croissance économique et la valorisation, depuis les années 1990, des actifs immobiliers et financiers expliquent cette évolution.

Un patrimoine majoritairement immobilier

Le patrimoine des ménages est avant tout immobilier avec comme élément principal, la résidence principale. 58 % des ménages sont propriétaires ou en cours d’acquisition de leur résidence principale.

Le patrimoine non financier des ménages s’élevait, en effet, en 2019, à 8 451 milliards d’euros. En son sein l’immobilier représente 7 736 milliards d’euros, soit 61 % du patrimoine total des ménages.

Près de 6 000 milliards d’euros de patrimoine financier

Le patrimoine financier brut des ménages était de 5 872 milliards d’euros en 2019. Le passif financier s’élevait à 1 762 milliards d’euros. Le patrimoine financier net était donc de 4 110 milliards d’euros, en augmentation de 10,4 % en 2019, après avoir baissé de 2,6 % en 2018.

Le numéraire et les dépôts (billets, pièces, dépôts à vue, comptes sur livrets, épargne réglementée, etc.) représentaient 1 650 milliards d’euros en hausse en 2019 de 5,8 %. Les actifs des ménages en assurance vie et épargne retraite (35 % de leurs actifs financiers totaux) ont fortement augmenté en 2019, +9,0 % après -1,1 % toujours en lien avec la forte appréciation des cours boursiers. Au passif des ménages, les crédits continuent de croître (+6,1 %, après +5,1 %), soutenus par la hausse des prix des logements (+3,8 %).

Les fonds propres des sociétés non financières en hausse

Fin 2019, la valeur nette des sociétés non financières (SNF) atteint 2 955 milliards d’euros. Le patrimoine non financier des SNF progresse au même rythme qu’en 2018 (+5,0 % après +5,1 %) et atteint 5 266 milliards d’euros. Cela s’explique principalement par le maintien de l’investissement dans la construction (+6,1 % en 2018 et 2019).

Les passifs financiers des sociétés financières en forte hausse

Fin 2019, le patrimoine net des sociétés financières s’élève à 577 milliards d’euros. Il baisse de 12,6 % après une hausse de 19,2 % en 2018. La hausse plus rapide des passifs financiers (+7,8 %) que des actifs financiers (+7,0 %) explique la dégradation de leur situation nette. Au total, l’encours des fonds propres s’élève à 3 270 milliards d’euros en 2019. Il progresse de 6,1 % après un net recul (-4,1 % en 2018).

Le patrimoine net des administrations publiques en hausse en 2019

Le patrimoine net des administrations publiques s’accroît de 10,3 % malgré la progression de leur endettement, pour atteindre 328 milliards d’euros fin 2019, sous l’effet conjoint de l’investissement en constructions et terrains bâtis et des valorisations boursières.

Le patrimoine et la crise sanitaire

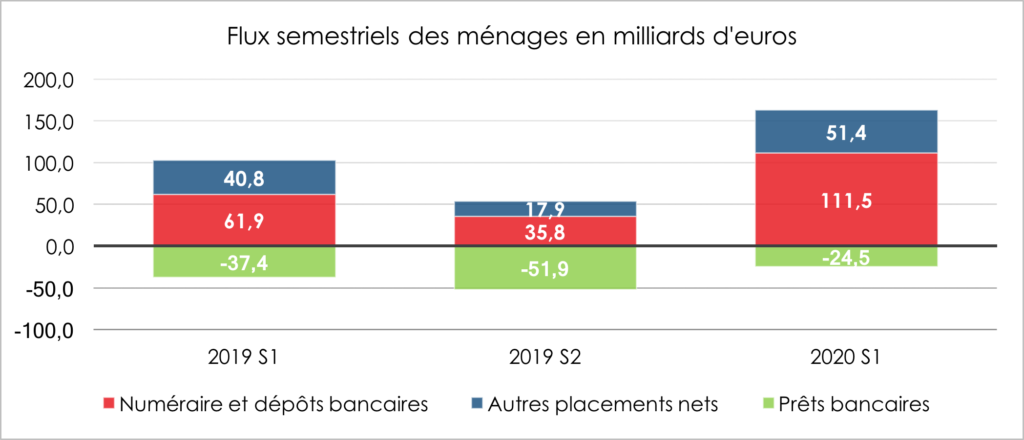

Le rythme de constitution des dépôts bancaires par les ménages a fortement augmenté au cours du premier semestre 2020 (+112 milliards d’euros contre +62 milliards d’euros au premier semestre 2019). Pour l’ensemble de l’année, ces dépôts pourraient dépasser 200 milliards d’euros même si une baisse a été enregistrée entre les deux premiers confinements.

Après un arrêt de mars à avril, les ménages ont renoué avec les prêts bancaires à partir du mois de mai, notamment pour des achats immobiliers qui représentent 84 % des prêts souscrits. La capacité de financement des ménages (solde positif entre l’acquisition nette d’actifs financiers et l’accroissement net des passifs) a malgré tout fortement augmenté. Elle a atteint 139 milliards d’euros sur le premier semestre 2020 contre 65 milliards sur le premier semestre 2019.

Les entreprises ont fortement recouru à l’endettement depuis le mois de mars aidé en cela par le lancement des prêts garantis par l’État. Le volume de prêts souscrits au cours du premier semestre a été de 190 milliards d’euros, contre +63 milliards au premier semestre 2019.

Cet endettement s’accompagne d’un accroissement de la trésorerie (dépôts et titres d’OPC monétaires) si bien que la dette nette au premier semestre est stable. Cette situation pourrait être amenée à évoluer assez rapidement en fonction de l’évolution de la crise sanitaire et économique. Elle est également trompeuse car de nombreuses entreprises ont bénéficié de reports pour le paiement des charges et des impôts. Le besoin de financement des sociétés non financières (solde négatif entre l’acquisition nette d’actifs financiers et l’accroissement net des passifs) a atteint fin juin 2020 -44 milliards d’euros, contre -15 milliards au premier semestre 2019.

Le patrimoine financier net des ménages et des entreprises devrait être peu touché par l’évolution des cours boursiers et du prix de l’immobilier. Les indices « actions » ont récupéré une grande partie voire la totalité, des pertes enregistrées au mois de mars. Les prix de l’immobilier restent globalement stables depuis le début de l’année.

Le deuxième semestre 2020 s’est caractérisé par le maintien d’un fort taux d’épargne. Les ménages n’ont pas puisé dans leur cagnotte « Covid » par crainte d’une perte de revenus ou d’emploi en 2021. Le Livret A a continué à enregistrer des flux positifs à l’exception du mois d’octobre. Il a ainsi bénéficié d’une collecte historique quand, dans le même temps, l’assurance vie connaissait sa deuxième décollecte nette annuelle après celle de 2012. Au total, les Français ont mis de plus de 200 milliards d’euros de côté. Les dépôts à vue et les livrets ont été les réceptacles de cette épargne subie et de précaution. La décrue de l’épargne « Covid » reste conditionnée par la normalisation de la situation sanitaire et économique ainsi que par la restauration de la confiance. Depuis vingt ans, à chaque crise, les ménages conservent des montants toujours plus élevés de liquidités. L’aversion aux risques tend à progresser avec la succession des crises et le vieillissement de la population. En 2021, si la vaccination donne des résultats probants, un petit vent d’euphorie pourrait survenir après l’été. Au-delà de la consommation, une partie de cette épargne devrait être réorientée vers des placements longs.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com