Accueil >

Le Coin des Epargnants du samedi 3 février 2024 : les investisseurs malgré tout confiants

Semaine polyphonique pour les investisseurs

Croissance en berne en zone euro, mise en liquidation du promoteur chinois Evergrande, créations d’emploi élevées et statu quo monétaire aux Etats-Unis : la semaine a été difficile pour les marchés financiers. En Chine, l’indice Shanghai Composite recule ainsi de plus de 6 % en une semaine. Le CAC40 comme le DAXX allemand ont reculé mais de manière modeste au vu du flot de mauvaises nouvelles. Les principaux indices américains ont poursuivi leur marche en avant.

Les créations d’emploi aux Etats-Unis n’en finissent pas de surprendre

Au mois de janvier, les Etats-Unis ont créé plus de 350 000 emplois dans le secteur non agricole, soit près de deux fois plus que ce que les 185 000 attendues. Le taux de chômage est resté stable à 3,7% de la population active. Quant aux salaires horaires, ils ont connu une hausse de 4,5% sur un an, contre 4,1% attendu et observé en décembre. Ces résultats obtenus malgré des taux élevés témoignent de la vitalité de l’économie américaine. Ils n’incitent pas la banque centrale à se précipiter pour les diminuer.

Statu quo monétaire de la part de la FED

Mercredi 31 janvier, Jerome Powell a écarté l’idée d’une première baisse des taux directeurs américains en mars, une perspective qui avait été anticipée par les investisseurs amenant à une forte progression des valeurs « actions » depuis le début de l’année.

La hightech, in et out

Plusieurs valeurs technologiques américaines ont marqué le pas avec l’annonce des résultats et surtout de leurs prévisions de chiffre d’affaires en-deçà des espérances des investisseurs. Le cours des entreprises de la haute technologie a progressé rapidement en un an avec l’engouement autour de l’intelligence artificielle (+60 % pour Microsoft, +40 % pour Google en un an). Une pause voire une légère correction n’est pas impossible pour les entreprises qui ont le plus progressé. Google a connu un ajustement de son cours les investisseurs prenant en compte la progression plus lente que prévu de ses revenus publicitaires. L’action de Microsoft a également souffert malgré la publication de bons résultats pour 2023 tirés par ses activités liées à l’intelligence artificielle. Ces résultats avaient été anticipés et n’ont pas constitué une surprise. Apple a été pénalisée par une baisse de 13 % de ses ventes d’iPhone en Chine, baisse plus importante que prévu. En revanche, Meta, la maison-mère de Facebook, Instagram et WhatsApp, a enregistré une forte augmentation de son cours grâce à l’annonce du paiement de son tout premier dividende, d’un programme de rachat d’action de 50 milliards de dollars et de bons résultats pour le quatrième trimestre, (hausse des revenus de 25 %, triplement du bénéfice et prévisions de croissance de chiffre d’affaires supérieure aux attentes pour la période en cours). Le groupe de e-commerce et de cloud Amazon a également dépassé toutes les attentes des investisseurs sur les trois derniers mois de 2023. En revanche,

Regain de tension pour les banques

La semaine a été marquée par quelques déconvenues au niveau du secteur bancaire. Le cours de la banque américaine « New York Community Bancorp » a chuté en milieu de semaine, en raison de craintes portant sur son portefeuille obligataire. La hausse des taux de ces derniers mois se fait toujours ressentir sur des banques de taille moyenne. En France, malgré un bénéfice de 11 milliards d’euros en 2023, BNP Paribas, la première banque de la zone euro, a enregistré une forte baisse du cours de son action après une correction des objectifs par la direction générale.

Le brut en retrait

La faible croissance en zone euro et les négociations concernant la bande de Gaza ont provoqué un repli du cours du pétrole (-8 % sur la semaine pour le Brent). Les valeurs du secteur pétrolier comme Total Énergies ont connu des baisses.

Le tableau de la semaine des marchés financiers

| Résultats 2 fév. 2024 | Évolution sur une semaine | Résultats 29 déc. 2023 | Résultats 30 déc. 2022 | |

| CAC 40 | 7 592,26 | -0,55 % | 7 543,18 | 6 471,31 |

| Dow Jones | 38 654,42 | +1,74 % | 37 689,54 | 33 147,25 |

| S&P 500 | 4 958,61 | +1,55 % | 4 769,83 | 3839,50 |

| Nasdaq Composite | 15 628,95 | +1,30 % | 15 011,35 | 10 466,48 |

| Dax Xetra (Allemagne) | 16 918,21 | -0,26 % | 16 751,64 | 13 923,59 |

| Footsie 100 (Royaume-Uni) | 7 615,54 | +2,36 % | 7 733,24 | 7 451,74 |

| Eurostoxx 50 | 4 654,55 | +0,38 % | 4 518,28 | 3792,28 |

| Nikkei 225 (Japon) | 36 158,02 | +1,14 % | 33 464,17 | 26 094,50 |

| Shanghai Composite | 2 730,15 | -6,19 % | 2 974,93 | 3 089,26 |

| OAT France à 10 ans | +2,788 % | -0,043 pt | +2,558 % | +3,106 % |

| Taux Bund allemand à 10 ans | +2,297 % | -0,014 pt | +2,023% | +2,564 % |

| Taux Trésor US à 10 ans | +4,141 % | -0,033 pt | +3,866 % | +3,884 % |

| Cours de l’euro/dollar | 1,0785 | -0,48 % | 1,1060 | 1,0697 |

| Cours de l’once d’or en dollars | 2 036,40 | +0,65 % | 2 066,67 | 1 815,38 |

| Cours du baril de pétrole Brent en dollars | 77,24 | -7,96 % | 77,13 | 84,08 |

Cercle de l’Épargne

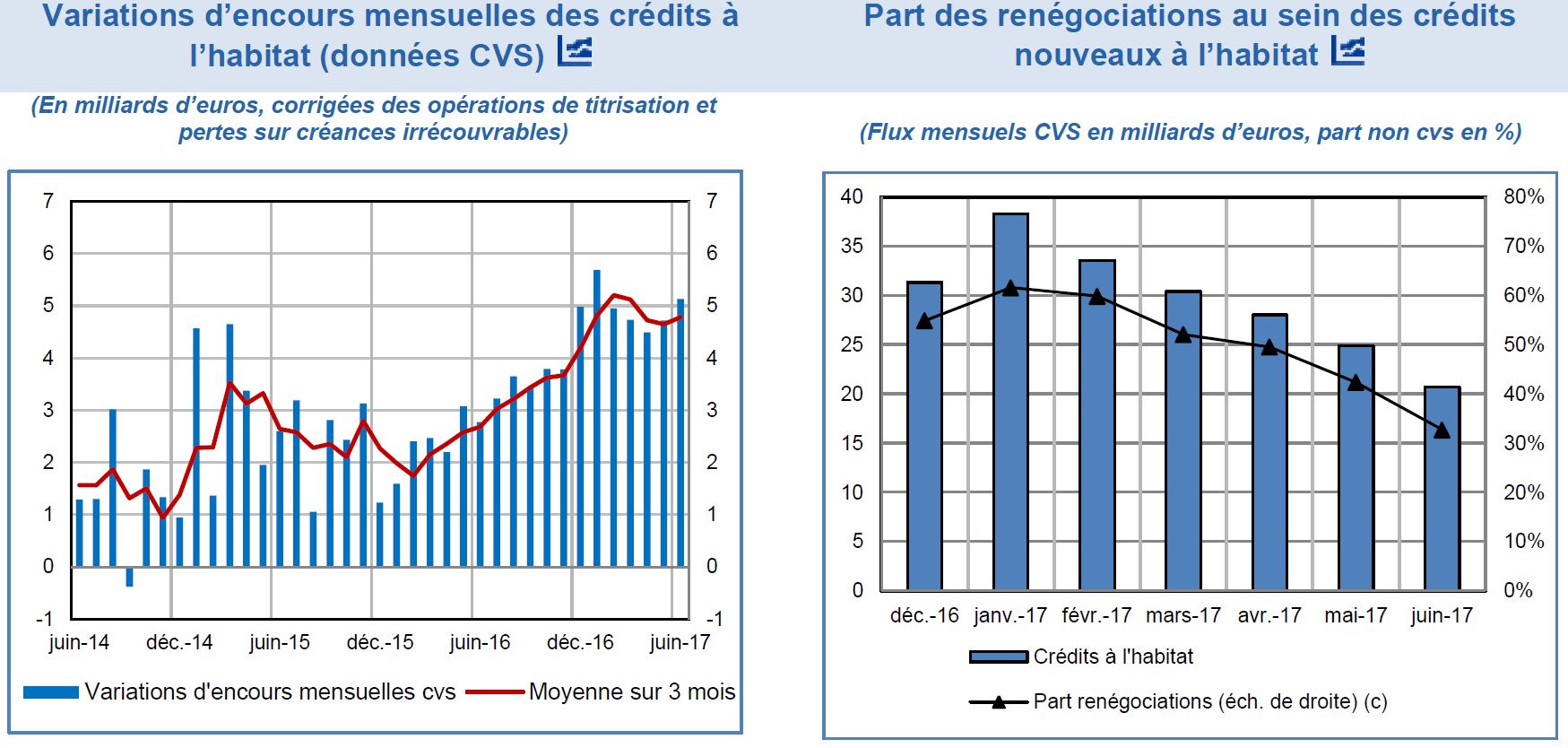

Atterrissage rapide sur le marché du crédit immobilier

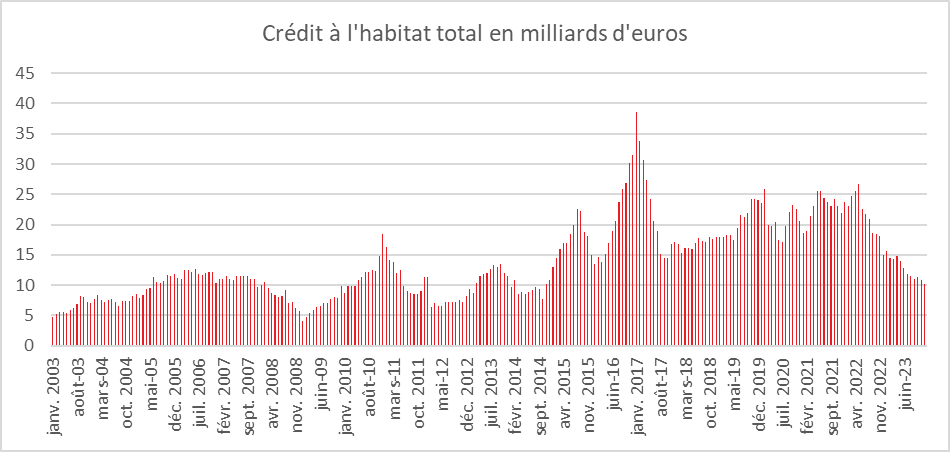

Selon les chiffres dévoilés par la Banque de France, la production de crédit immobilier hors renégociations en France s’est élevée à 8,2 milliards d’euros en décembre (10,2 milliards d’euros avec les crédits renégociés). La baisse par rapport à décembre 2022 est de 41 %. Pour retrouver un montant plus faible, il faut remonter en 2014. Le taux de croissance annuel des encours de crédits à la consommation en décembre fléchit légèrement à +1,8 %, après +2,1 % en novembre.

Banque de France

Sur l’année, la production hors renégociations s’élève donc à 129 milliards d’euros, soit une baisse de 40 % par rapport à 2022. Il faut remonter à 2015 (120 milliards d’euros) pour trouver un niveau de production annuel comparable, soit avant l’engagement de la politique monétaire non-conventionnelle marquée par des taux historiquement bas. Le taux de croissance annuel des encours poursuit son ralentissement (+0,9 % en décembre 2023, après +1,3 % en novembre) tout en restant supérieur à la moyenne de la zone euro.

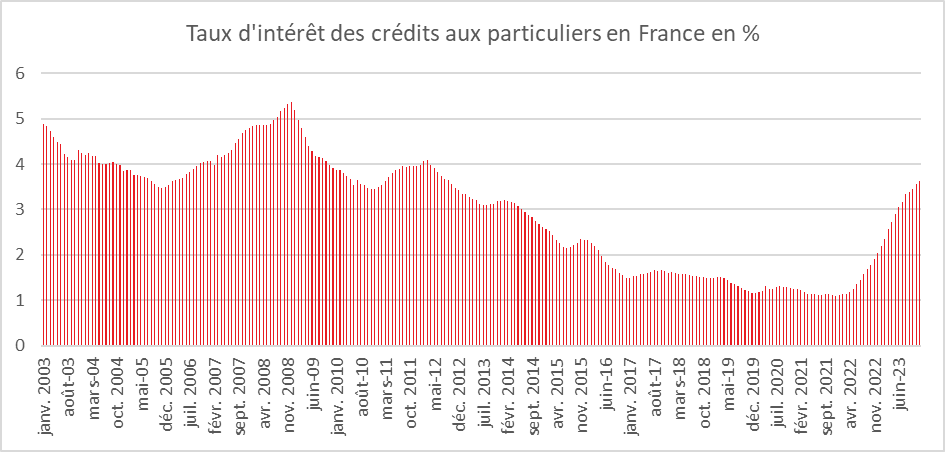

Le taux d’intérêt moyen, hors frais et assurances, des nouveaux crédits à l’habitat (hors renégociations) est stable en décembre, (4,04 %, après 3,99 % en novembre). Les taux sont en légère baisse dans plusieurs pays européens.

Banque de France

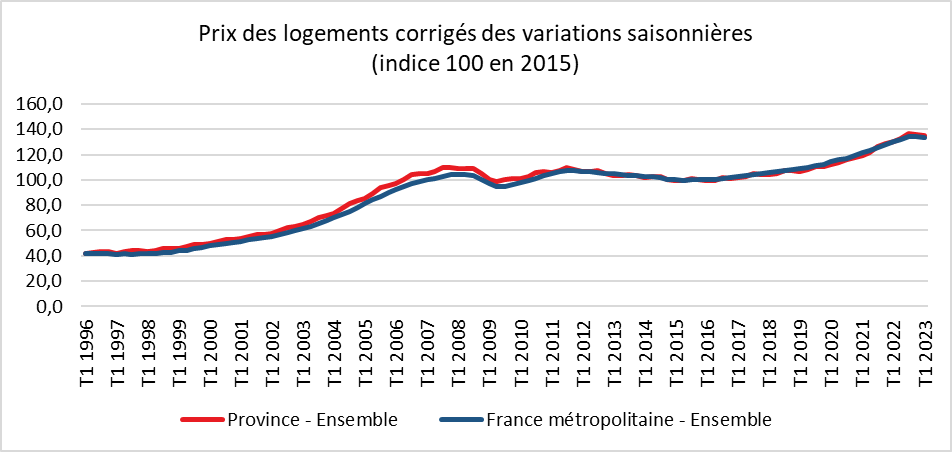

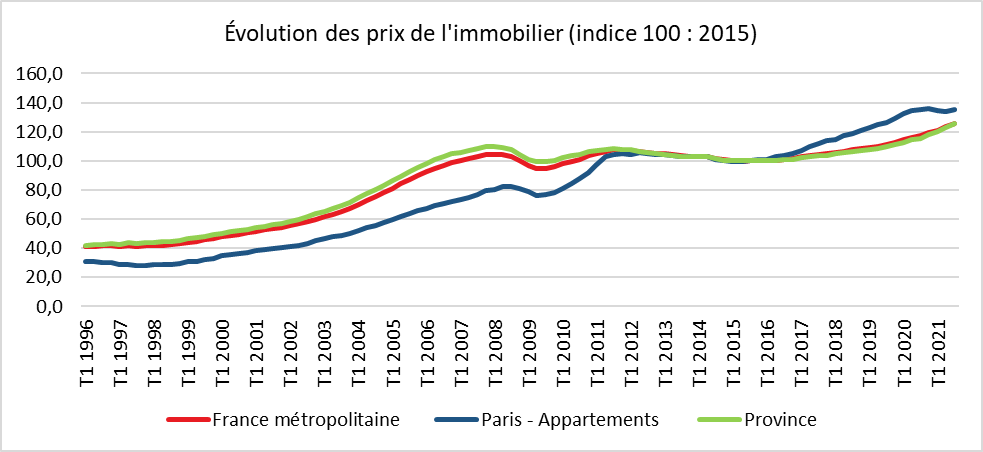

Immobilier, une baisse des prix modérée au premier trimestre

Au premier trimestre 2023, les prix des logements anciens en France (hors Mayotte) baissent pour la première fois depuis le deuxième trimestre 2015. Cette baisse est néanmoins limitée : -0,2 % par rapport au quatrième trimestre 2022 (données provisoires corrigées des variations saisonnières), après une stabilité au quatrième trimestre 2022 et +1,5 % au troisième trimestre 2022. Sur un an, les prix n’augmentent plus que de 2,7 % après +4,6 % au quatrième trimestre 2022 et +6,4 % au troisième. Dans plusieurs pays dont les États-Unis ou le Royaume-Uni, le processus de baisse est bien plus marqué.

En France, l’augmentation du prix des maisons demeure plus élevée que celle des appartements, soit +3,1 % sur un an au premier trimestre 2023 pour les premiers et 2,2 % pour les seconds. L’augmentation plus rapide du prix des maisons est constatée désormais depuis le troisième trimestre 2020 en lien avec la crise sanitaire.

La moindre progression des prix sur un an doit être appréciée au vu des hausses enregistrées depuis vingt ans. Les prix ont été multipliés durant cette période par plus de deux.

Cercle de l’Épargne – données Insee, Notaires de France – Groupe ADSN, Notaires du Grand Paris – PNS

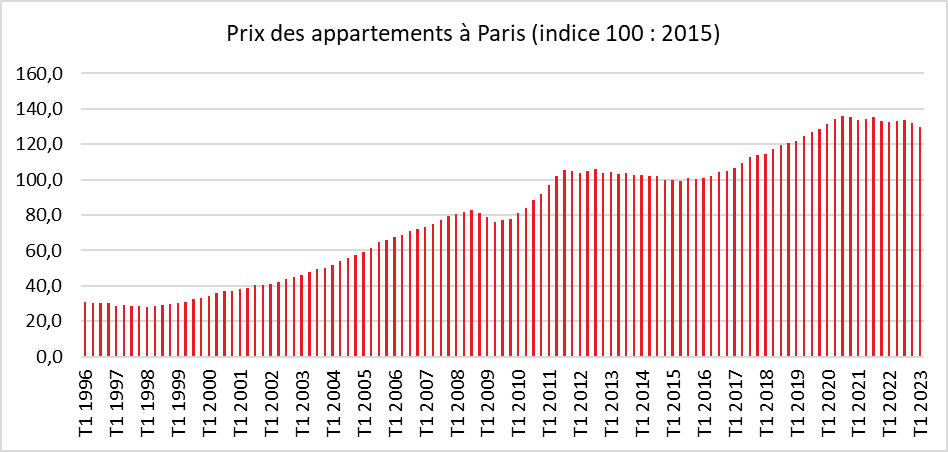

Paris, des prix en baisse sur un an de 2 %

Les prix des logements anciens en Île-de-France baissent pour le deuxième trimestre consécutif : -1,1 % au premier trimestre 2023, après -0,5 % au quatrième trimestre 2022 et +0,5 % au troisième. Sur un an, les prix des logements anciens en Île-de-France reculent de 0,6 % au premier trimestre 2023, après +1,3 % au quatrième trimestre 2022 et +1,9 % au troisième trimestre 2022. Cette baisse est portée par le repli des prix des appartements (-1,2 % sur un an, après +0,5 % au quatrième trimestre 2022 et +0,2 % au troisième) tandis que les prix des maisons restent en hausse (+0,9 % sur un an, après +3,3 % et +5,5 %).

À Paris, les prix des appartements baissent pour le troisième trimestre consécutif, -1,2 % au premier trimestre 2023 après -0,7 % au quatrième trimestre 2022 et -0,1 % au troisième. Sur un an, les prix des appartements parisiens diminuent de 2,0 % au premier trimestre 2023. Cette baisse demeure limitée au regard du triplement des prix en vingt-cinq ans.

Cercle de l’Épargne – données Insee, Notaires de France – Groupe ADSN, Notaires du Grand Paris – PNS

Province, des prix encore en légère augmentation

Au premier trimestre 2023, les prix des logements anciens en province sont quasi stables, à +0,1 % sur un trimestre, après +0,2 % au quatrième trimestre 2022 et +1,8 % au troisième. Sur un an, les prix restent en hausse malgré une décélération qui se poursuit. La hausse a été de +3,9 % au premier trimestre 2023, après +5,8 % et +8,1 %. Les prix des appartements en province (+4,7% sur un an au premier trimestre 2023) augmentent plus fortement que ceux des maisons (+3,5 %), inversant la tendance observée depuis le début de l’année 2021. Les dépenses de carburant et de chauffage peuvent expliquer cette inversion.

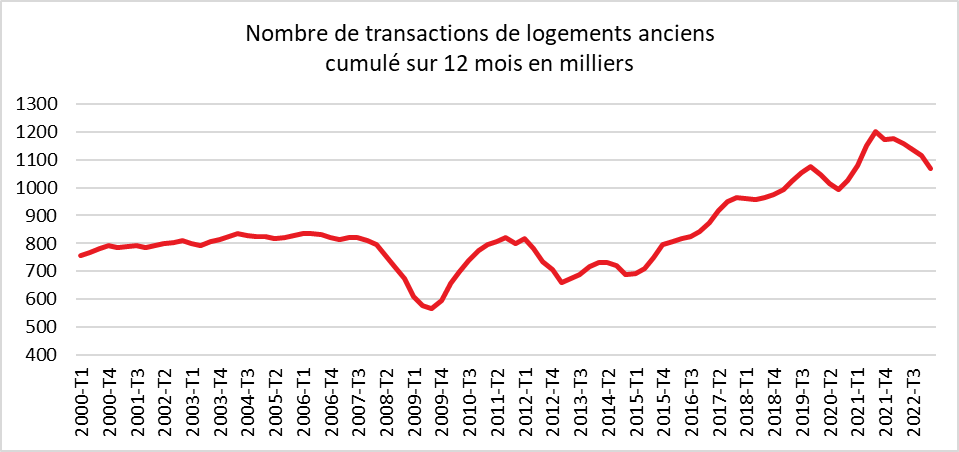

Le nombre de transactions annuelles en légère baisse

Au premier trimestre 2023, le volume annuel de transactions continue de décroître légèrement. En mars, le nombre de transactions réalisées au cours des douze derniers mois est estimé à 1 069 000, après 1 115 000 fin décembre 2022. Si l’on rapporte ce nombre de transactions au stock de logements disponibles, qui augmente d’environ de 1 % par an, la proportion de ventes concerne 2,8 % du stock et dépasse, depuis 2019, le niveau élevé observé au début des années 2000 (autour de 2,6 %), malgré la baisse du nombre de transactions depuis le quatrième trimestre 2021 et la hausse des taux. Le marché reste donc dynamique.

Cercle de l’Épargne – données Insee, Notaires de France – Groupe ADSN, Notaires du Grand Paris – PNS

Le Coin des Epargnants du 15 octobre 2022, l’inflation toujours au menu des marchés

Les marchés toujours sous la menace inflationniste

Espérée en réel repli, l’inflation aux États-Unis a fait de la résistance en septembre en se maintenant à 8,2 % sur un an outre-Atlantique, soit 0,1 point de moins que le mois précédent. Les prix de l’énergie ont augmenté de près de 20 % sur un an tandis que ceux des produits alimentaires affichent une augmentation de 11,2 %. Pour ces deux postes de dépenses importants pour les ménages, la hausse est un peu moins élevée qu’en août. L’inflation sous-jacente aux États-Unis continue à augmenter. Le prix du logement, des services médicaux, des médicaments, ou encore des transports ont accéléré en septembre. Ainsi, l’indice des prix hors énergie et alimentation, est en hausse de 6,6 % sur un an et se retrouve à son plus haut depuis 1982. Les valeurs technologiques américaines ont réagi négativement à la hausse des prix, le Nasdaq perdant sur la semaine plus de 3 %. Au vu des premiers résultats trimestriels, globalement bons, les marchés « actions » ont été orientés à la hausse. L’indice CAC 40 a gagné plus de 1 % sur la semaine mais n’a réussi vendredi à rester au-dessus de la barre des 6000 points. Le marché londonien a cédé du terrain même si la crise gouvernementale s’est dénoué avec l’éviction du Chancelier de l’Echiquier (ministre des Finances) Kwasi Kwarteng et son remplacement par Jeremy Hunt, ex-secrétaire d’Etat à la Santé. Un changement qui pourrait présager un changement de cap budgétaire après le tremblement de terre financier qu’a provoqué l’annonce du « mini budget » prévoyant une baisse de la fiscalité sur les hauts revenus. Cette annonce a été à l’origine des interventions d’urgence de la Banque d’Angleterre, qui se sont achevées vendredi 14 octobre.

Les taux des obligations d’Etat à 10 ans ont poursuivi leur mouvement de hausse par anticipation des décisions des banques centrales. Le taux de l’OAT français s’est rapproché des 3 % quand celui de son homologue américain a dépassé les 4 %.

Après la hausse de 15 % de la semaine dernière, le prix du baril de pétrole Brent a perdu 6 % cette semaine, l’émotion de la réduction de deux millions de barils jour par l’OPEP+ étant passée.

Le tableau des marchés de la semaine

| Résultats 14 octobre 2022 | Évolution sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 5 931,92 | +1,11 % | 7 153,03 |

| Dow Jones | 29 634,83 | +1,15 % | 36 338,30 |

| Nasdaq | 10 321,39 | -3,11 % | 15 644,97 |

| Dax Xetra allemand | 12 437,81 | +1,34 % | 15 884,86 |

| Footsie | 6 858,79 | -1,89 % | 7 384,54 |

| Euro Stoxx 50 | 3 381,73 | +0,19 % | 4 298,41 |

| Nikkei 225 | 27 090,76 | -0,09 % | 28 791,71 |

| Shanghai Composite | 3 071,99 | +1,57 % | 3 639,78 |

| Taux OAT France à 10 ans | +2,955 % | +0,159 pt | +0,193 % |

| Taux Bund allemand à 10 ans | +2,358 % | +0,166 pt | –0,181 % |

| Taux Trésor US à 10 ans | +4,018 % | +0,167 pt | +1,505 % |

| Cours de l’euro/dollar | 0,9740 | +0,06 % | 1,1378 |

| Cours de l’once d’or en dollars | 1 646,860 | -2,94 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars | 92,230 | -6,20 % | 78,140 |

40 % des sociétés du CAC 40 détenues par des actionnaires non-résidents

La part des sociétés françaises du CAC 40 détenue par les investisseurs non-résidents représentait, à la fin de l’année 2021, 40,5 % de la capitalisation boursière totale du CAC 40, soit 866 milliards d’euros sur 2 137 milliards. Entre 2013 et 2020, cette proportion avait baissé passant de 48 % à 39,5 %.

Pour l’ensemble des sociétés françaises cotées sur Euronext, le taux de détention par les investisseurs étrangers s’élève à 37,6 % (+1,1 point de pourcentage entre 2020 et 2021). Les entreprises cotées françaises sont moins internationalisées que leurs consœurs européennes. Le taux est de 46 % en Italie, 52 % en Espagne, 55 % en Allemagne, 61 % en Belgique, 65 % au Royaume-Uni et de 87 % aux Pays-Bas. Le poids moins important des investisseurs étrangers traduit une moindre compétitivité de la place financière de Paris et un attrait plus faible des entreprises françaises.

Les non-résidents sont majoritaires dans environ un tiers des sociétés françaises du CAC 40 (12 sur 35). Ils détiennent entre 30 et 50 % du capital de 16 sociétés, et moins de 30 % de 7 d’entre elles. Il convient de souligner que ne figurent pas dans l’étude Airbus, ArcelorMittal, Eurofins Scientific, Stellantis et STMicroelectronics, dont le siège social est établi à l’étranger.

91 % des participations correspondent à des placements de portefeuille, les investissements directs étant inférieurs à 10 % en 2021. Les investisseurs étrangers s’intéressent en priorité aux groupes opérant dans le secteur des matières premières (dont ils détiennent près de 50 % des parts), aux sociétés financières et aux entreprises de services aux consommateurs (où leur poids est supérieur à 40 %). Pour la première fois depuis 2016, les achats nets (achats bruts – ventes brutes) des investisseurs étrangers ont été positifs pour s’élever à 13,3 milliards d’euros. En 2021, la place de Paris avait connu une excellente année avec une performance supérieure à celle des autres grandes places européennes. Le CAC 40 avait progressé de de 29 %, contre 16 % pour le Dax allemand ou 14 % pour le Footsie 100 britannique.

Le neuf résiste

En France le prix moyen d’un appartement neuf est de 5 123€/m2, un prix en augmentation selon le site « seloger.com » de +10,9 % en 2 ans et de +6,5 % en un an). Cette croissance dépasse celle de l’ancien qui est de 4,6 % sur un an. Si pour les logements anciens, le marché est hésitant voire déjà baissier dans plusieurs grandes villes, les logements neufs bénéficient, en raison de la rareté de l’offre, d’une évolution de prix favorable.

En France, le prix du mètre carré neuf est supérieur de 27 % à celui de l’ancien. À Paris, le prix du neuf est de 15 564€/m2, contre 10 401€/m2 pour l’ancien. Le nombre d’appartements neufs à vendre dans la Capitale demeure faible conduisant à une hausse mécanique des prix quand dans le même temps le prix de l’ancien est orienté à la baisse.

Le Coin de l’épargne du 8 janvier 2022

Les marchés à l’écoute des taux

Durant la première semaine du mois de janvier, en pleine vague Omicron, les investisseurs ont été surpris par la teneur des minutes de la banque centrale américaine qui soulignent la nécessité de sortir plus rapidement qu’escompté de la politique monétaire expansionniste compte tenu du niveau de l’inflation. Après avoir été en hausse assez marquée en début de semaine, jeudi et vendredi, les marchés ont cédé du terrain avec la crainte d’un durcissement des politiques monétaires et après la publication décevante de la statistique de l’emploi aux Etats-Unis. Celle-ci avait été précédée, en milieu de matinée, par l’annonce d’un taux d’inflation record de 5 % sur un an en décembre dans la zone euro. Le département américain du Travail a fait état de 199 000 créations d’emplois dans le secteur non agricole en décembre, contre 447 000 anticipées par le consensus et 249 000 en novembre. Le taux de chômage a diminué de 0,3 point à 3,9 % de la population active, contre 4,1 % estimé. Le salaire horaire moyen a augmenté de 0,6 % sur un mois et de 4,7 % sur un an, après une poussée à 5,1 % en novembre. La statistique sur l’emploi ne devrait pas modifier la stratégie de la FED qui entend surveiller de près l’évolution de l’inflation.

Sur la semaine, les indices européens ont néanmoins enregistré une petite hausse. Le CAC 40 a battu mercredi un nouveau record à 7 376,37 points avant de se replier à 7 219 points. Les indices américains sont, en revanche, en recul, recul qui dépasse 4 % pour le Nasdaq. Les valeurs technologiques qui ont vivement réagi à la hausse possible des taux directeurs ont amené dans leur chute les cryptoactifs. De plus en plus d’Américains du secteur informatique quittent les grandes entreprises pour se lancer sur les cryptoactifs. Une remontée des taux rendraient ces dernières moins attractives.

Les taux d’intérêt à 10 ans ont progressé assez vivement. Pour l’OAT française, le taux s’est rapproché de 0,3 %, celui du Bund allemand est presque revenu à 0 %, et celui du Trésor US est au-dessus de 1,7 %. Il est à noter que malgré la décision de l’OPEP et de la Russie d’augmenter leur production, le cours du baril de Brent est repassé au-dessus de 80 dollars. Cette hausse est en lien avec les évènements au Kazakhstan. L’économie du Kazakhstan repose essentiellement sur les exportations de pétrole. Le pays avec une production de plus de 1,6 millions de barils jour se situe au 12ème rang mondial en matière de réserves pétrolières et au 22ème rang pour les réserves gazières. Le pétrole et le gaz fournissent 75 % des recettes d’exportation et 55 % des recettes du budget de l’État. Le pays détient 75 % des réserves de pétrole de la mer Caspienne (soit 3 % des réserves mondiales). Les troubles dans ce pays ont été provoqués par le doublement du prix du gaz et du pétrole vendus à la population. Cette dernière accuse le gouvernement de ne pas redistribuer le produit des exportations pétrolières.

Le tableau financier de la semaine

| Résultats 7 janvier 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2021 | |

| CAC 40 | 7 219,48 | +0,93 % | 7 153,03 |

| Dow Jones | 36 231,66 | -0,29 % | 36 338,30 |

| Nasdaq | 14 935,90 | -4,53 % | 15 644,97 |

| Dax Xetra Allemand | 15 947,74 | +0,40 % | 15 884,86 |

| Footsie | 7 485,28 | +1,36 % | 7 384,54 |

| Euro Stoxx 50 | 4 305,83 | +0,17 % | 4 298,41 |

| Nikkei 225 | 28 478,56 | -1,09 % | 28 791,71 |

| Shanghai Composite | 3 579,54 | -1,48 % | 3 639,78 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,281 % | +0,088 pt | +0,193 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,0451 % | +0,136 pt | -0,181 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,767 % | +0,262 pt | +1,505 % |

| Cours de l’euro / dollar (18 heures) | 1,1363 | -0,18 % | 1,1378 |

| Cours de l’once d’or en dollars (18 heures) | 1 796,400 | -1,67 % | 1 825,350 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 81,600 | +4,76 % | 78,140 |

L’immobilier et les flux migratoires

En 2021, 1,2 million de transactions immobilières auraient été réalisées selon la note de conjoncture du mois de janvier de Century 21. Au niveau du prix, les régions enregistrant les plus forte hausse sont la Grande Aquitaine, la Bretagne et la Normandie. Il convient de souligner que les Hauts-de-France connaissent également une nette augmentation des prix pour les appartements (+17 % sur un an). L’Île-de-France, la région Centre-Val de Loire et le Grand Est sont en retrait. Au sein de la région parisienne, des départements périphériques connaissent des hausses importantes, plus de 10 % pour les Yvelines, quand les prix diminuent de 2 % à Paris. Avec la crise sanitaire et le développement du télétravail, la demande est en forte augmentation pour les maisons, entraînant une hausse rapide de leur prix.

Les agglomérations de 100 000 à 250 000 habitants sont de plus en plus recherchées par les ménages. L’évolution des prix de l’immobilier permet de mesurer cet engouement même si elle est également liée au niveau de l’offre disponible. Du fait de leur forte attractivité, les agglomérations de l’Ouest de la France enregistrent de fortes hausses de prix de l’immobilier. En 2021, le prix des logements à Tours et à Angers aurait augmenté de plus de 15 %, devançant Aix-en-Provence et Orléans (plus de 11 % pour ces deux villes). A contrario, les prix à Mulhouse continuent de baisser. Les Français privilégient les villes bénéficiant de conditions de vie réputées et disposant de toute la gamme des services (santé, éducation, loisirs, etc.).

La crise sanitaire a accentué les courants migratoires à l’intérieur de la France. Trois phénomènes de migration sont à l’œuvre. Des habitants du cœur des agglomérations et notamment de Paris déménagent en périphérie pour bénéficier d’un espace plus grand. Des habitants des grandes agglomérations choisissent de s’installer dans des villes de taille moyenne en recherchant une qualité de vie supérieure. Rennes, Nantes, Bordeaux, Marseille ou Ajaccio bénéficient de ce flux migratoire. La troisième catégorie de migrants, plus faible, est constituée d’urbains qui décident de vivre à la campagne. Ces phénomènes génèrent des tensions parmi les populations des villes d’accueil. Ainsi, des mouvements écologistes bretons en reprenant une demande récurrente des nationalistes corses réclament un statut de résident. À Bayonne, 8 000 manifestants ont revendiqué, le 20 novembre 2021, « le droit de vivre et de se loger dans le Pays Basque ».

Les nouveautés de 2022 pour l’immobilier

Les nouvelles règles fixées par le Haut Conseil de stabilité financière sur les prêts immobiliers afin de réguler la demande sont entrées en vigueur le 1er janvier 2022. Le taux d’effort est désormais plafonné à 35 % et la durée d’emprunt maximale fixée a été plafonnée à 25 ans (ou 27 ans en cas de construction). Les banques pourront déroger dans la limite de 20 % de leurs dossiers à ces règles afin de venir en aide notamment aux primo-accédants.

Pour les ménages déjà propriétaires d’un bien à louer, le dispositif fiscal Cosse, aussi appelé « Louer abordable », destiné à dédommager les particuliers acceptant de baisser leur loyer, a été modifié. La déduction fiscale a été transformée en réduction d’impôt. L’avantage fiscal ne sera plus dépendant du taux d’imposition des bailleurs mais uniquement de la décote de loyer consentie. La réduction d’impôt varie de 15 à 65 % des loyers bruts perçus. Le nouveau mécanisme pénalise les contribuables plus aisés qui en bénéficiaient d’autant plus que la réduction d’impôt est soumise au plafonnement global des niches fiscales de 10 000 euros.

Patrimoine, les nouveautés de 2022

La loi de finances de 2022 a modifié le régime fiscal applicable aux cryptoactifs comme le bitcoin en rapprochant leur imposition de celle des autres placements. Jusqu’en 2022, les plus-values générées par l’achat et la vente des actifs numériques étaient taxées nécessairement au prélèvement forfaitaire unique de 30 %, dont 12,8 % d’impôt

sur le revenu. Avec la loi de finances pour 2022, les contribuables ont la possibilité de soumettre tous ses gains au barème progressif de l’impôt sur le revenu. Ce choix entraîne que tous les placements financiers du contribuable soient assujettis au barème de l’impôt sur le revenu. Cette disposition avantage ceux ayant un faible taux marginal d’imposition. Dans les faits, ce nouveau régime fiscal ne sera effectif qu’à compter de 2023.

Les dispositifs d’exonération des plus-values professionnelles à l’occasion d’un départ à la retraite et d’exonération des transmissions d’une valeur inférieure à 500 000 euros sont étendus à la cession d’une activité mise en location-gérance à une personne autre que le locataire-gérant. Par ailleurs, entre le départ à la retraite et la transmission, le délai maximal passe de deux à trois ans. Par ailleurs, le terme de ce dispositif a été porté au 31 décembre 2024.

À compter du 1er janvier 2022, toutes les contrats d’assurance vie doivent comporter au moins un fonds solidaire consacrant entre 5 et 10 % de son encours au financement d’acteurs de l’économie sociale et solidaire (ESUS), un fonds Greenfin et un fonds ISR.

La loi Pacte de 2019 a institué un avantage fiscal temporaire afin d’inciter les titulaires de contrat d’assurance vie de plus de 8 ans à transférer tout ou partie de l’épargne capitalisée sur un Plan d’Épargne Retraite. Sous certaines conditions, notamment d’âge, les assurés bénéficient d’un doublement de l’abattement fiscal sur les gains prévu pour les rachats. Celui-ci passe ainsi de 4 600 à 9 200 euros pour une personne seule et de 9 200 à 18 400 pour un couple. Les sommes transférées sur le PER sont déductibles des revenus dans les limites classiques. Cette possibilité prendra fin le 31 décembre 2022.

À compter du 1er juillet 2022, sur Info-retraite.fr (et sur l’application mobile liée), le compte retraite intégrera les informations relatives aux plans d’épargne retraite souscrits par les assurés. Ce dispositif devrait permettre de réduire le nombre de plans non réclamés dont l’encours est évalué à plus de 5 milliards d’euros.

Quel taux pour le Livret A au 1er février 2022 ?

Le 1er février 2022, le taux du Livret A, du Livret de Développement Durable et Solidaire, du Livret d’Épargne Populaire et celui du Livret Jeune devraient être majorés. L’inflation hors tabac a atteint en moyenne 2,2 % entre juillet et décembre dernier et le taux €STR des marchés interbancaires était de -0,571 % sur la même période. L’application de la formule de 2017 aboutit à un taux de 0,8145 % (2,2 – 0,571)/2). Après arrondi, le taux du Livret A et du LDDS qui devrait être proposé par la Banque de France au gouvernement, s’élèverait à 0,8 %.

Le passage du taux à 0,8 % devrait générer un gain supplémentaire sur un an de 45 euros pour un titulaire d’un Livret A de 15 000 euros. Sa rémunération totale passerait ainsi de 75 à 120 euros. Pour un détenteur d’un Livret A doté de 22 950 euros, le gain total passerait de 114,75 à 183,6 euros. Le coût pour la Caisse des Dépôts et les banques de la majoration de 0,3 point est évalué pour le seul Livret A à un milliard d’euros. En prenant en compte le LDDS, le coût serait de 1,4 milliard d’euros.

Le Coin des Epargnants du 26 novembre 2021 : coup de froid sur les marchés

Coup de froid sur les marchés

Après avoir battu son record vieux de vingt et un an au début du mois de novembre, la bourse de Paris a connu un jour noir pour le « Black Friday » avec un recul sans précédent depuis le mois de mars 2020. Durant la seule journée du vendredi 26 novembre 2021, le CAC 40 a reculé de 4,75 %, à 6 739,73 points. Les volumes d’échanges ont été importants avec près de 8 milliards d’euros. Tous les autres grands indices ont perdu, cette semaine, du terrain. Le Dow Jones a reculé de près de 2 % et le Nasdaq de plus de 3,5 %.

La résurgence de l’épidémie et surtout l’apparition d’un nouveau variant, le B.1.1.529 qui est une combinaison d’une trentaine de mutations identifiées, a créé un petit vent de panique sur les places financières chassant la crainte du retour de l’inflation au second plan. Les investisseurs se sont placés en position de vendeurs dans l’attente des résultats des études de l’Organisation Mondiale de la Santé sur l’efficacité des vaccins face à ce variant et sur la dangerosité de ce dernier. Après plusieurs mois de reprise de leurs activités, les compagnies aériennes sont contraintes à nouveau de fermer des lignes. La France, l’Allemagne, l’Italie et le Royaume-Uni ont d’ores et déjà interdit les vols en provenance d’Afrique du Sud et des pays voisins. Israël et Singapour ont également annoncé des restrictions sur les voyages. Le Maroc interdit de son côté les touristes en provenance de France. Les valeurs touristiques ont, par voie de ricochet, diminué fortement tout comme celles liées à l’énergie. En revanche, les valeurs « santé » sont en hausse. Les investisseurs, à la recherche de valeurs refuges, se sont rabattus sur les obligations souveraines.

Le tableau financier de la semaine

| Résultats 26 novembre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 6 739,73 | -5,24 % | 5 551,41 |

| Dow Jones | 34 899,34 | -1,97 % | 30 409,56 |

| Nasdaq | 15 491,66 | -3,52 % | 12 870,00 |

| Dax Xetra Allemand | 15,257.04 | -5,59 % | 13 718,78 |

| Footsie | 7 044,03 ( | -2,49 % | 6 460,52 |

| Euro Stoxx 50 | 4 089,59 | -6,13 % | 3 552,64 |

| Nikkei 225 | 28 751,62 | -3,34 % | 27 444,17 |

| Shanghai Composite | 3 564,09 | +0,10 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,032 % | +0,030 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,3395 % | +0,005 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,504 % | -0,025 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1300 | +0,12 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 786,319 | -3,42 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 73,890 | -6,05 % | 51,290 |

Immobilier, toujours plus haut

En 2021, les prix de l’immobilier ne faiblissent pas. Ainsi, au troisième trimestre, la hausse des prix des logements anciens en France (hors Mayotte) a atteint, selon l’INSEE, +2,0 % par rapport au deuxième trimestre (données provisoires corrigées des variations saisonnières), après +1,9 % et +1,2 % aux trimestres précédents.

Sur un an, la hausse s’élève désormais à +7,4 %, après +6,3 % et +6,0 %. Depuis le quatrième trimestre 2020, la hausse est plus marquée pour les maisons (+9,0 % en un an au troisième trimestre 2021) que pour les appartements (+5,2 %), ce qui ne s’était pas produit depuis fin 2016. Cette évolution marque la préférence des Français pour les résidence individuelle, préférence accentuée avec la crise sanitaire. La raréfaction de l’offre en la matière joue en faveur de la hausse des prix.

La région parisienne qui a longtemps été en pointe au niveau de l’immobilier est devancée depuis la crise sanitaire par les autres régions. Au troisième trimestre, les prix des logements anciens en Île-de-France n’ont augmenté que de 1,3 % par rapport au deuxième trimestre, après +0,5 % et +0,5 % aux trimestres précédents. Sur un an, les prix ont néanmoins augmenté de +4,0 % entre le troisième trimestre 2020 et le troisième trimestre 2021, après +3,5 % au deuxième trimestre et +4,8 % au premier trimestre. Cette hausse est nettement plus marquée pour le prix des maisons (+7,0 % sur un an, après +6,0 % au deuxième trimestre et +7,3 % au premier trimestre) que pour celui des appartements (+2,5 % sur un an, après +2,4 % et +3,6 %). Comme pour l’ensemble du territoire, en Île-de-France la hausse annuelle des prix des maisons est davantage marquée que celle des appartements depuis le quatrième trimestre 2020, ce qui ne s’était pas produit depuis 2016. À Paris, les prix des appartements sont à nouveau en légère hausse après deux trimestres de légère baisse, +0,8 % entre le deuxième et le troisième trimestre 2021, après -0,4 % au deuxième trimestre et -1,1 % au premier trimestre. Sur un an, les prix des appartements parisiens restent stables. La désaffection de la capitale avec le départ de 10 000 habitants par an ne se traduit pas encore sur les prix de l’immobilier. Les investisseurs parient toujours sur la capitale. Par ailleurs, les préemptions de la mairie réduisent le stock de logements disponibles pour les acheteurs privés.

Au troisième trimestre, les prix des logements anciens en province augmentent de +2,3 %, après +2,4 % au deuxième trimestre et +1,5 % au premier trimestre. Sur un an, la hausse des prix a été de +8,8 % entre le troisième trimestre 2020 et le troisième trimestre 2021, après +7,3 % et +6,4 %. Depuis le début de l’année 2021, la hausse des prix des maisons (+9,4 % sur l’année au troisième trimestre) est plus forte que celle des appartements (+7,5 %), ce qui ne s’était pas produit depuis 2018.

Le marché de l’immobilier reste très dynamique. Le volume annuel de transactions augmente à nouveau en septembre, le nombre de transactions réalisées au cours des douze derniers mois est estimé à 1 204 000, après 1 156 000 fin juin. Le volume annuel de transactions est en hausse depuis le quatrième trimestre 2020, après une décrue entre fin 2019 et le troisième trimestre 2020. Si l’on rapporte ce nombre de transactions au stock de logements disponibles, qui augmente d’environ 1 % par an, la proportion de ventes dépasse depuis 2019 le niveau élevé observé au début des années 2000.

L’immobilier résiste à tout pour le moment

En 2021, les prix de l’immobilier ne faiblissent pas. Ainsi, au troisième trimestre, la hausse des prix des logements anciens en France (hors Mayotte) a atteint, selon l’INSEE, +2,0 % par rapport au deuxième trimestre (données provisoires corrigées des variations saisonnières), après +1,9 % et +1,2 % aux trimestres précédents.

Sur un an, la hausse s’élève désormais à +7,4 %, après +6,3 % et +6,0 %. Depuis le quatrième trimestre 2020, la hausse est plus marquée pour les maisons (+9,0 % en un an au troisième trimestre 2021) que pour les appartements (+5,2 %), ce qui ne s’était pas produit depuis fin 2016. Cette évolution marque la préférence des Français pour les maisons, préférence accentuée avec la crise sanitaire. La raréfaction de l’offre en la matière joue en faveur de la hausse des prix.

La région parisienne qui a longtemps été en pointe au niveau de l’immobilier est devancé depuis la crise sanitaire par les autres régions. Au troisième trimestre, les prix des logements anciens en Île-de-France n’ont augmenté que de 1,3 % par rapport au deuxième trimestre, après +0,5 % et +0,5 % aux trimestres précédents. Sur un an, les prix ont néanmoins augmenté de +4,0 % entre le troisième trimestre 2020 et le troisième trimestre 2021, après +3,5 % au deuxième trimestre et +4,8 % au premier trimestre. Cette hausse est nettement plus marquée pour le prix des maisons (+7,0 % sur un an, après +6,0 % au deuxième trimestre et +7,3 % au premier trimestre) que pour celui des appartements (+2,5 % sur un an, après +2,4 % et +3,6 %). Comme pour l’ensemble du territoire, en Île-de-France la hausse annuelle des prix des maisons est davantage marquée que celle des appartements depuis le quatrième trimestre 2020, ce qui ne s’était pas produit depuis 2016. A Paris, les prix des appartements sont à nouveau en légère hausse après deux trimestres de légère baisse, +0,8 % entre le deuxième et le troisième trimestre 2021, après –0,4 % au deuxième trimestre et –1,1 % au premier trimestre. Sur un an, les prix des appartements parisiens restent stables. La désaffection de la capitale avec le départ de 10 000 habitants par an ne se traduit pas encore sur les prix de l’immobilier. Les investisseurs parient toujours sur la capitale. Par ailleurs, les préemptions de la mairie réduisent le stock de logements disponibles pour les acheteurs privés.

Au troisième trimestre, les prix des logements anciens en province augmentent de +2,3 %, après +2,4 % au deuxième trimestre et +1,5 % au premier trimestre. Sur un an, la hausse des prix a été de +8,8 % entre le troisième trimestre 2020 et le troisième trimestre 2021, après +7,3 % et +6,4 %. Comme depuis le début de l’année 2021, la hausse des prix des maisons (+9,4 % sur l’année au troisième trimestre) est plus forte que celle des appartements (+7,5 %), ce qui ne s’était pas produit depuis 2018.

Le marché de l’immobilier reste très dynamique. Le volume annuel de transactions augmente à nouveau. en septembre, le nombre de transactions réalisées au cours des douze derniers mois est estimé à 1 204 000, après 1 156 000 fin juin. Le volume annuel de transactions est en hausse depuis le quatrième trimestre 2020, après une décrue entre fin 2019 et le troisième trimestre 2020. Si l’on rapporte ce nombre de transactions au stock de logements disponibles, qui augmente d’environ 1 % par an, la proportion de ventes dépasse depuis 2019 le niveau élevé observé au début des années 2000.

Le Coin des Epargnants du 6 novembre 2021 : l’ivresse des sommets

Vingt et un an après…, l’ivresse des sommets

Les records sont faits pour être battus mais certains durent plus longtemps que d’autres. Le record du CAC 40 a tenu 21 ans. Parmi les grands indices boursiers, il était de loin le plus vieux. Après l’éclatement de la bulle Internet, les déboires de Vivendi et d’Orange, l’indice boursier parisien avait souffert de la forte présence des valeurs financières qui ont été touchées par la crise de 2008, puis par celle de 2012. La désindustrialisation française marquée par le recul du secteur automobile et le nombre réduit de grandes entreprises de haute technologie expliquent la longévité du record du 4 septembre 2000. Mercredi 3 novembre 2021, le mythique 6 944,77 points est tombé. Le CAC 40 qui a gagné plus de 3 % sur la semaine et plus de 40 % depuis le 1er janvier a même réussi à franchir la barre des 7000 points pour terminer à 7.040,79 points. Avec une hausse de 0,76 % vendredi, il a au passage enregistré une septième séance consécutive de gains, une série inédite depuis avril 2019. L’indice parisien est dopé par les bons résultats des entreprises, en particulier celles du secteur du luxe ainsi que celles du secteur bancaire. Il fait fi pour le moment des menaces inflationnistes et de l’annonce de la réduction progressive des rachats d’obligations de la FED. Les investisseurs estiment que les banques centrales ne sortiront que très progressivement des politiques monétaires accommodantes. Les taux d’intérêt à long terme ont, par ailleurs, reculé fortement cette semaine. Les investisseurs ont été également rassurés par les bons résultats, en octobre, de l’emploi américain. Aux Etats-Unis, le taux de chômage a reculé à 4,6 % (-0,2 point), et 531 000 emplois ont été créés le mois dernier, secteurs public et privé confondus. Ce résultat est supérieur à celui des prévisions des analystes (400 000 attendus). Après la contreperformance de septembre, le dynamisme du marché du travail semble être de retour. Les créations d’emplois ont été particulièrement élevées dans les secteurs des loisirs et de l’hôtellerie, dans les services professionnels et commerciaux, dans l’industrie de fabrication, ainsi que dans le transport et l’entreposage. Ces créations sont en phase avec les derniers chiffres de la confiance des consommateurs et de l’activité dans le secteur des services.

Si 18,2 millions d’emplois détruits pendant la pandémie ont été recréés, il en manque toujours 4,2 millions à l’appel, mais, comme dans de nombreux pays, paradoxalement, les travailleurs ne sont pas assez nombreux pour occuper les millions de postes vacants dans les restaurants, entrepôts, services de livraison, usines, crèches, etc. 5 millions de personnes auraient déserté le monde du travail depuis le début de la crise sanitaire.

Le tableau financier de la semaine

| Résultats 5 novembre 2021 | Évolution Sur 5 jours | Résultats 31 déc. 2020 | |

| CAC 40 | 7 040,79 | +3,08 % | 5 551,41 |

| Dow Jones | 36 327,95 | +1,42 % | 30 409,56 |

| Nasdaq | 15 971,59 | +3,05 % | 12 870,00 |

| Dax Xetra Allemand | 16 054,36 | +2,33 % | 13 718,78 |

| Footsie | 7 303,96 | +0,92 % | 6 460,52 |

| Euro Stoxx 50 | 4 363,04 | +2,65 % | 3 552,64 |

| Nikkei 225 | 29 611,57 | +2,49 % | 27 444,17 |

| Shanghai Composite | 3 491,57 | -1,57 % | 3 473,07 |

| Taux de l’OAT France à 10 ans (18 heures) | +0,054 % | -0,218 pt | -0,304 % |

| Taux du Bund allemand à 10 ans (18 heures) | -0,282 % | -0,174 pt | -0,550 % |

| Taux du Trésor US à 10 ans (18 heures) | +1,460 % | -0,106 pt | 0,926 % |

| Cours de l’euro / dollar (18 heures) | 1,1559 | -0,01 % | 1,2232 |

| Cours de l’once d’or en dollars (18 heures) | 1 813,900 | +1,81 % | 1 898,620 |

| Cours du baril de pétrole Brent en dollars (18 heures) | 82,68 | -1,17 % | 51,290 |

Les banques centrales et la sortie des politiques monétaires exceptionnelles

Mercredi 3 avril, la Réserve fédérale américaine a annoncé qu’elle commencerait dès le mois de novembre à réduire ses achats d’actifs réalisés depuis le début de la pandémie afin de soutenir l’activité. Depuis plus de dix-huit mois, la Fed achète mensuellement pour 120 milliards de dollars de bons du Trésor et de titres adossés à des créances hypothécaires (MBS). A compter du mois de novembre, les achats mensuels de bons du Trésor seront réduits de 10 milliards de dollars et les MBS de 5 milliards, Ce processus de réduction s’étalera sur plusieurs mois pour s’achever l’an prochain.

Les investisseurs avaient anticipé cette décision, la Fed ayant envoyé des messages clairs sur le sujet depuis plusieurs semaines. Le ralentissement de la croissance au troisième trimestre à 2 % (contre 6,7 % au deuxième) n’a pas modifié sa position. Elle estime que ce ralentissement est la conséquence des goulots d’étranglement. Les craintes sur l’inflation ont pris le dessus dans le débat public, avec une hausse des prix à la consommation de 4,4 % sur un an (3,6 % hors alimentation et énergie). Malgré tout, la Fed se veut rassurante sur le sujet. Le communiqué précise ainsi que « l’inflation est élevée, reflétant en grande partie des facteurs qui devraient être transitoires ».

Les investisseurs spéculent désormais sur la date de la remontée des taux d’intérêt. Fin septembre, la prévision médiane des directeurs de la Fed évoquait des taux d’intérêt à 0,3 % fin 2022. D’autres banques centrales ont commencé à infléchir leur politique monétaire, y compris en matière de taux d’intérêt. La Banque du Canada a notamment avancé son horizon de remontée des taux.

La Banque d’Angleterre a laissé inchangé son taux directeur à 0,1 %, à contre-courant des attentes des investisseurs qui avaient pronostiqué une augmentation de 15 points de base à 0,25 %. Elle a également maintenu son programme de rachats d’actifs inchangé à 895 milliards de livres, à l’issue de sa réunion du 4 novembre 2021. L’annonce a provoqué un recul de la livre. La Banque centrale a privilégié la croissance face au risque de dérapage inflationniste. Les perspectives économiques sont moins favorables qu’envisagées en août. « La croissance est quelque peu freinée par les perturbations dans la chaîne logistique », explique le communiqué, signalant également des signes d’un ralentissement de la demande chez les consommateurs. De son côté, la présidente de la BCE, Christine Lagarde considère qu’une hausse de taux serait « un vent contraire injustifié pour la reprise ».

La pierre de plus en plus inaccessible

Selon la dernière enquête du Cercle de l’Épargne et Amphitéa, 62 % des Français jugent le placement immobilier intéressant. Ils sont 92 % à considérer qu’il est important d’être propriétaire de sa résidence principale. Si 58 % le sont effectivement, les 42 % restant ont de plus en plus de difficultés à acquérir un logement en raison de l’augmentation des prix. Selon une récente enquête réalisée par Harris Interactive pour l’agence immobilière en ligne Imop, 66 % des sondés estiment ne pas disposer des revenus suffisants pour devenir propriétaires, dont 47 % qui en seraient convaincus. Pour près de 7 Français sur 10, le manque d’apport personnel est le problème numéro un. Parmi les personnes actuellement non-propriétaires, seules 26 % pensent avoir à la fois des revenus et un apport suffisants pour devenir propriétaire.

Selon cette même étude, 48 % des sondés préfèrent renoncer à la propriété afin de pouvoir dépenser davantage au quotidien. Les plus jeunes considèrent que l’investissement immobilier n’est plus une voie de passage obligée. 65 % ne seraient pas disposés à réaliser des sacrifices financiers afin de devenir propriétaires. L’augmentation des prix de l’immobilier est citée, sans surprise, comme facteur dissuasif. Deux tiers des Français ne croient pas à une baisse ou même à une stabilisation des prix dans les prochains mois.

Crédit aux particuliers : les taux bas profitent à nouveau au marché de l’immobilier

L’attrait des Français pour l’immobilier ne se dément pas en juin. De fait, le taux de croissance annuel des crédits aux particuliers progresse de 6,1 % porté par le dynamisme des prêts à l’abitat (+6,0 % après +5,7 %).

Si depuis la hausse des taux directeurs amorcée par le FED, les taux moyens pratiqués par les établissements bancaires enregistrent une petite hausse, ils restent néanmoins à des niveaux extrêmement bas. De fait, le taux moyen des prêts à l’habitat à long terme passe sur un mois de 1,59 % à 1,62 %.

La renégociation de prêts qui avait porté le marché du crédit à l’habitat pendent de nombreux mois et représentait 61,6 % du marché du crédit à l’habitat en janvier, a été devancé par les crédits nouveaux. La part des renégociations de prêts ne compte plus que pour 32, 7 % du total en juin.

A côté de cette progression des crédits en vue de l’acquisition d’un bien immobilier, les crédits à la consommation enregistrent une moindre progression en juin avec un taux de croissance annuel qui s’établit tout de même à +5,1 % en juin après +5,7 % en mai.

Consulter la note de la banque de France

Immobilier, 2014, une année à oublier

L’immobilier n’a pas aimé 2014. Ainsi, après une chute de

Après un recul de 4,2% en 2013, les mises en chantier ont diminué de 10,3% en 2014. Ils ont atteint 297.532, contre un objectif gouvernemental de 500.000. La moyenne annuelle lors de ces dix dernières années était de 347 000. Il faut remonter à 1997 en pleine crise de l’immobilier pour enregistrer un aussi mauvais résultat.

Le coût élevé des logements neufs encore renchéri par les nouvelles normes a dissuadé les investisseurs. Les ménages ont privilégié l’ancien dont le prix est en baisse. Le nombre de transactions est resté assez élevé en 2014, autour de 700 000.

Le neuf a souffert des augmentations de la fiscalité sur les plus-values et du dispositif Duflot. Les dernières mesures prises par les pouvoirs publics, l’amélioration du Prêt à taux zéro (PTZ), l’aménagement du dispositif fiscal « Pinel » (ex « Duflot ») pour l’investissement locatif et la simplification des normes de construction – avec un raccourcissement des délais d’obtention des permis de construire devraient favoriser une légère reprise du marché en 2015.

Immobilier, une baisse à faible pente

Selon l’INSEE, les prix de l’immobilier s’inscrivent en baisse sur un an mais ils ont augmenté au troisième trimestre 2014. Ainsi, les prix des logements ont progressé de 0,9 % par rapport au trimestre précédent. Cette hausse est de la même ampleur pour les logements anciens et les logements neufs (+0,9 %).

Sur un an, les prix des logements diminuent au troisième trimestre 2014, pour le dixième trimestre consécutif (–1,2 %, comme au deuxième trimestre). Les prix des logements anciens baissent quasiment au même rythme qu’au deuxième trimestre (–1,2 %). Les prix des logements neufs baissent (–0,7 %) après une quasi-stabilité au deuxième trimestre et trois trimestres précédents en hausse.

Suivez le cercle

recevez notre newsletter

le cercle en réseau

contact@cercledelepargne.com